Deutsche Kreditinstitute drohen den Anschluss an das internationale digitale Leistungsniveau des Bankensektors zu verlieren. Laut einer aktuellen Studie haben sich deutsche Finanzhäuser beim digitalen Reifegrad in den letzten zwei Jahren verschlechtert.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Kunden erwarten von Banken dieselben digitalen Angebote und Services, die sie aus anderen Branchen gewohnt sind. Weltweit wurde daher in der Finanzbranche viel in die Digitalisierung investiert. Doch die deutschen Institute drohen im internationalen Vergleich den Anschluss zu verlieren.

Laut einer Studie der Unternehmensberatung Deloitte hat sich die digitale Kundennähe der deutschen Banken im internationalen Vergleich verschlechtert. Für die Studie hat Deloitte über 300 Banken in 41 Ländern mithilfe von sogenannten „Mystery-Shoppern“ analysiert, die als Testkunden bei allen untersuchten Banken reale Konten eröffnet haben. Dabei wurden mehr als 1.200 Funktionalitäten innerhalb der digitalen Kanäle der Finanzinstitute (Website, mobile App) begutachtet. In Verbindung mit umfragebasierter Marktforschung zu Kundenbedürfnissen sowie mit einer detaillierten UX-Analyse liefert die Studie einzigartige Erkenntnisse darüber, welche Strategien und Best Practices führende Player verfolgen und gibt Handlungsempfehlungen, wie Banken sich verbessern können.

Sechs wichtige Erkenntnisse über digitales Banking

Sechs wesentliche und wichtige Erkenntnisse über digitales Banking lassen sich aus der Untersuchung ableiten:

- Corona-Pandemie hat das Kundenverhalten verändert: In allen Märkten sind demnach die Erwartungen der Kunden an digitale Bankdienstleistungen gestiegen und liegen heute höher denn je zuvor.

- Abstand zu den Besten wächst: Der digitale Reifegrad nimmt im gesamten Bankensektor zu, vor allem Anbieter mit vollständig digitalen Lösungen in Bereichen wie Allfinanz, Wertpapierdienstleistungen sowie Kontoeröffnung und Kartenverwaltung liegen hier vorn.

- Banking & mehr: Führende Finanzinstitute werden zu Multi-Service-Plattformen mit Angeboten in Bereichen wie Mobilität, E-Government, Gesundheitswesen und Handel. Sie bauen Ökosysteme auf, die ihren Kunden eine einheitliche Sicht auf alle Konten bieten können.

- Embedded Finance liegt im Trend: Angesichts der stetig wachsenden Bedeutung von E-Commerce implementieren Banken zunehmend Lösungen für den Online-Verkauf, einschließlich der Entwicklung von Marktplätzen, die in die digitalen Kanäle der Banken eingebettet sind.

- Beratungsfunktionen sind wichtig: Als kompetente, vertrauenswürdige Berater unterstützen Banken das tägliche Finanzmanagement ihrer Kunden mit einer breiten Palette digitaler Lösungen (Personal Finance Management Tools, verschiedenen Anlageoptionen, Risikoprofilen, automatisierter Anlageberatung und Portfolioverwaltung).

- Benutzerfreundlichkeit zur Differenzierung: Design und User Experience digitaler Bankkanäle beeinflussen die Kundenzufriedenheit ebenso wie die Bandbreite verfügbarer Funktionen. Diese sollten nach einer gut definierten Strategie mit Schwerpunkt auf einer intuitiven und einfachen Benutzung eingeführt werden.

Deutsche Institute weiterhin nur digitales Mittelmaß

Die Ergebnisse machen deutlich, dass der Wettbewerbsdruck im Sektor durch digitale Aufrüstung erheblich zunimmt. Begünstigt durch die Corona-Pandemie sind die Erwartungen der Kunden an digitale Leistungen deutlich gestiegen. Zudem gewinnt der mobile Kanal rapide an Bedeutung für tägliche Bankaktivitäten.

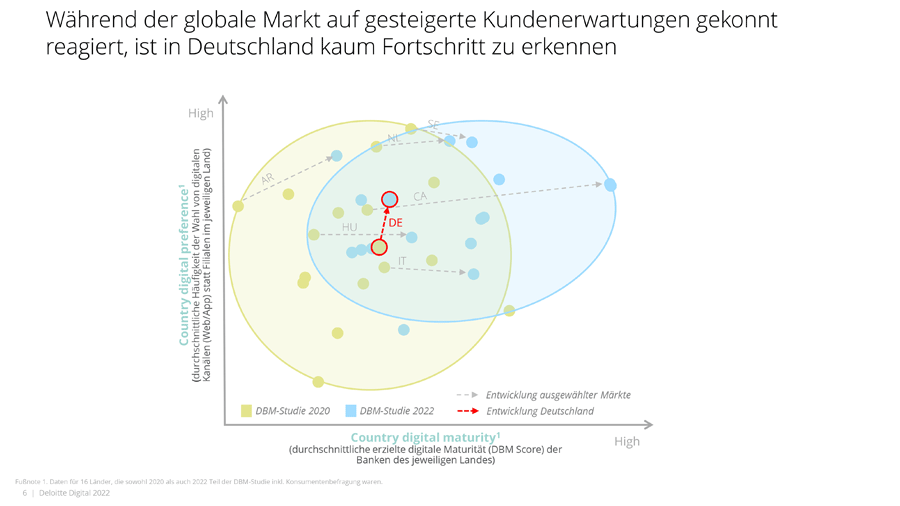

Weltweit reagieren Banken gekonnt auf die nachweislich gestiegenen Kundenerwartungen. In Deutschland hingegen sei kaum Fortschritt zu erkennen, obwohl alle Marktteilnehmer die Dringlichkeit genau kennen.

Der Digital Maturity Index für deutsche Banken 2020 und 2022.

Im internationalen Vergleich besteht für deutsche Banken daher enormer Nachholbedarf bei innovativen und kundenzentrierten digitalen Angeboten. Während sich vor zwei Jahren immerhin zwei deutsche Institute beim digitalen Reifegrad unter den besten zehn Prozent platzieren, bleibt Deutschland diesmal außen vor. Die untersuchten 18 deutschen Banken bleiben bei den 1.200 erhobenen Kriterien zum Teil erschreckend deutlich hinter den internationalen Wettbewerbern zurück und verharren im internationalen Vergleich weiter im digitalen Mittelmaß.

Erkenntnisse für deutsche Banken

Die weit verbreitete Trägheit deutscher Banken bei digitalen Angeboten und Services, die weltweit längst gängiger Standard sind, sei gefährlich für den Finanz-Standort Deutschland. Es gelte, von den internationalen Mitbewerbern schnell zu lernen, vor allem was kundenzentrierte Servicepakete und Benutzerfreundlichkeit angeht.

Die Studienautoren gelangen zu folgenden zentralen Erkenntnissen für deutsche Banken:

- Kundenerwartungen ernst nehmen,

- Mobile Kontoeröffnung und digitalen Vertrieb stärken,

- Von Neobanken lernen.

Kundenerwartungen ernst nehmen

Während Institute aus anderen Ländern auf die gestiegenen Erwartungen und Digitalpräferenzen der Kunden mit groß angelegten Ausbauoffensiven ihrer digitalen Kanäle reagieren, ist in Deutschland kaum Fortschritt zu erkennen. Der anhaltende Rückstand öffnet die Tür für neue Markteintritte und gefährdet dadurch die Stellung etablierter Banken.

Mobile Kontoeröffnung und digitalen Vertrieb stärken

Ein Drittel der deutschen Banken bietet keinerlei Möglichkeit an, ein Konto über den mobilen Kanal zu eröffnen, obwohl dies immer mehr Kunden fordern. Für globale Top Player hingegen gehört dieser Service bereits seit Jahren zum Standard.

Auch in Punkto digitaler Vertrieb hinken Institute aus Deutschland deutlich hinterher, entsprechend gering ist der digitale Reifegrad beim Ausbau von Kundenbeziehungen. Insbesondere bei Cross-Selling- sowie Beyond-Banking-Angeboten bleiben deutsche Banken weit abgeschlagen.

Von Neobanken lernen

Neobanken punkten gegenüber traditionellen Bankhäusern mit optimierter Benutzerfreundlichkeit, sogar bei essenziellen Funktionalitäten. Mit Produkten, die häufig rein App-basiert sind, schaffen sie vielfach eine makellose User Experience. Zudem locken sie mit höchst innovativen Features und können Kundenerwartungen im Vergleich zu ihren Konkurrenten erheblich schneller bedienen.

Die Studie „Digital Banking Maturity 2022 Deutschland“ können Sie hier direkt herunterladen.

Bank Blog Partner Deloitte entwickelt für seine Kunden integrierte Lösungen in den Bereichen Wirtschaftsprüfung, Steuerberatung, Financial Advisory und Consulting.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.