Manuelle Prozesse kosten Zeit und erhöhen die Fehlerquote. Das gilt auch für Routinetätigkeiten, die in Banken anfallen. Abhilfe schaffen Technologien wie Robotic Process Automation. Doch bei der Einführung von RPA kommt es auf das richtige Vorgehen an.

Die richtige Einführung von Robotic Process Automation in Banken ist entscheidend für den Erfolg.

Kaum eine Branche steht unter einem vergleichbaren Druck wie die Finanzsparte. Zu den Belastungen durch die Zinspolitik der Notenbanken kommt 2021 die Anforderung, sich durch eine optimierte Kostenstruktur einen Wettbewerbsvorteil zu verschaffen. Diese Faktoren beschleunigen den Trend, dass sich Banken zu IT-Firmen mit Finanzprodukten entwickeln müssen. Das lässt sich jedoch nur umsetzen, wenn Unternehmen aus dem Finanzsektor komplexe Abläufe vereinfachen, ihre IT-Umgebungen modernisieren und sich darauf konzentrieren, datenorientierte Geschäftsmodelle zu entwickeln.

Ein Mittel, das Banken dabei unterstützen kann, diese Ziele zu erreichen, ist die „Prozesstechnologie der Zukunft“: Robotic Process Automation (RPA). Software-Roboter können beispielsweise zeitaufwendige Routineaufgaben übernehmen und dafür sorgen, dass Anfragen und Anträge komplett digitalisiert ablaufen und nur kritische Themen, wie z.B. Schwebegründe von Mitarbeitern erledigt werden müssen.

Je digitaler der Input – desto besser für RPA

Zu den klassischen Aufgaben von RPA zählen das Bearbeiten von Rechnungen und Formularen sowie das Kopieren von Dateien. Je digitaler der Input, desto wohler fühlt sich ein Software-Bot. Gerade im Finanzsektor kommt RPA jedoch auch für höherwertige Tätigkeiten in Betracht. Eine Versicherung setzt beispielsweise die Technik in Verbindung mit maschinellem Lernen (Machine Learning) ein, um eine Vorab-Bewertung von Fällen durchzuführen. Der Bot sammelt die entsprechenden Informationen und gibt Hinweise, wie die Sachlage zu bewerten ist. Die Entscheidung trifft aber nach wie vor der Sachbearbeiter.

Banken wiederum greifen zu RPA-Lösungen, um Betrugsversuche aufzudecken, etwa im Zusammenhang mit der Vergabe von Krediten. Der Bot überwacht dabei permanent entsprechende Dokumente. Dadurch „lernt“ er, seriöse Unterlagen von potenziell betrügerischen Angaben zu unterscheiden. Doch auch in diesem Fall hat der Mensch das letzte Wort, also ein Fachmann der Bank.

Banken zögern bei RPA

Trotz dieser Vorzüge zögern noch etliche Banken, RPA zu implementieren. Das belegt eine Studie von Capco, einer Management- und Technologieberatung für die Finanzbranche. Demnach setzte 2020 weniger als die Hälfte der Banken Robotic Process Automation ein. Und dies, obwohl sie damit die Prozessgeschwindigkeit steigern und die Benutzerfreundlichkeit von Abläufen erhöhen könnten, so Capco.

Ein möglicher Grund ist, dass die Einführung von Robotic Process Automation kein „Selbstläufer“ ist. Gerade in einer Branche, die stringente Compliance- und Datenschutzvorgaben erfüllen muss, besteht ein gewisses Misstrauen gegenüber Software-Bots, die Abläufe autonom abwickeln. Ein Prozess, der in der RPA-Software „falsch“ abgebildet wurde, kann negative Folgen haben. Hinzu kommt, dass Finanzdienstleister eine RPA-Lösung benötigen, die auf ihre Anforderungen und Geschäftsmodelle zugeschnitten ist.

Vier Phasen eines RPA-Projekts

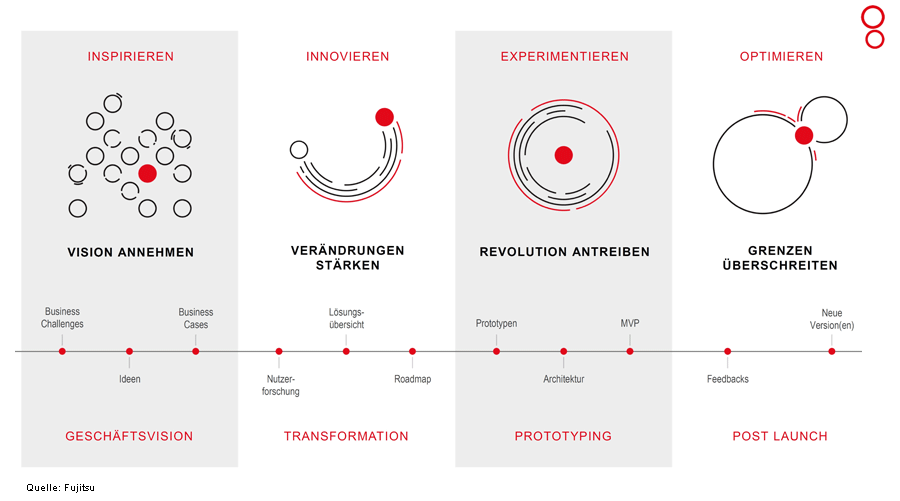

Daher ist es im Vorfeld erforderlich, zusammen mit einem RPA-Experten einen individuellen Ansatz zu entwickeln. Dazu bietet sich eine Vorgehensweise an, die aus vier Phasen besteht.

Bei der Einführung von Robotic Process Automation empfiehlt sich ein schrittweises Vorgehen mit vier Hauptphasen.

Hilfreich ist, wenn dem Anwender in jeder Phase ein „digitaler Sherpa“ wie digitalsphere zur Seite steht – ein Sparringspartner und Unterstützer, der seine Kunden auf der Digitalisierungsreise begleitet. Wenn man die RPA-Einführung als Gipfelbesteigung ansieht, dann begleitet der RPA-Experte als Sherpa die Anwender auf dem kompletten Pfad bis zum Gipfel – also von der Konzeption bis zur Inbetriebnahme der Lösung.

Der erste Schritt besteht darin, die Anforderungen und Herausforderungen zu ermitteln. In dieser Phase („Inspirieren“) sollten die potenziellen Auswirkungen der Digitalisierung von Prozessen und Geschäftsmodellen evaluiert werden. Wichtig ist zudem, einen Business Case für RPA zu entwickeln. Denn Software-Roboter sind kein Selbstzweck, sondern sollen einen messbaren Nutzen bringen.

Geschäftsmodelle präzisieren und Prototypen entwickeln

Im zweiten Schritt („Innovieren“) werden die Eckdaten der Business Cases herausgearbeitet. Eine weitere Aufgabe besteht darin, die Prozesse auszuwählen, die sich am besten für einen RPA-Prototypen eignen. Ratsam ist dabei eine Vorgehensweise in kleinen Schritten. Bei allzu ambitioniertem Vorgaben droht die Gefahr, dass ein RPA-Projekt die Erwartungen nicht erfüllt und das Management das Interesse an der Technologie verliert. Im Idealfall wird daher der Return on Investment der Prozessautomatisierung bereits im Vorfeld über mehrere Geschäftsabläufe hinweg transparent gemacht.

Im Anschluss an die Innovationsphase folgt das Experimentieren. Nun wird ein erster Prototyp eines Software-Bots erstellt. Er ermöglicht den Fachleuten der Bank und des RPA-Dienstleisters, die Rentabilität des Lösungsansatzes zu überprüfen. Außerdem gibt der Test Aufschluss darüber, ob die eingesetzten Technologien wie gewünscht funktionieren. Nötigenfalls müssen andere Ansätze zum Zuge kommen. Bei der Auswahl eines RPA-Dienstleisters sollten Finanzdienstleister daher darauf achten, dass diese nicht an bestimmte RPA-Technologien gebunden sind.

Unternehmenskultur berücksichtigen

Ein weiterer Aspekt, den es in der Experimentierphase zu beachten gilt, ist die Unternehmenskultur. Es macht keinen Sinn, gegen den Widerstand der Mitarbeiter Abläufe an Bots zu übergeben. Daher ist es hilfreich, die Beschäftigten frühzeitig in RPA-Projekte einzubinden. Dadurch lassen sich Bedenken ausräumen, etwa, dass RPA zu einem Kontrollverlust führt.

Den Abschluss eines typischen RPA-Projekts bildet die Phase des Optimierens. In ihr werden die Erfahrungen, welche die IT-Abteilung, Fachbereiche und Geschäftsführung mit RPA gesammelt haben, auf weitere Projekte übertragen – Stichwort „Skalierung“. Optimieren bedeutet außerdem, dass die vorhandenen Abläufe und die Robotic-Process-Lösungen permanent an geänderte Anforderungen angepasst werden. Fujitsu begleitet beispielsweise den Hausgerätehersteller BSH als „Digital Sherpa“ auf seiner RPA-Demokratisierungsreise. Die ersten Schritte: Ein maßgeschneiderter Workshop zur Entwicklung des Themas Demokratisierung bei BSH und anschließendes Coaching der Automation Weeks zur praktischen Umsetzung.

Weiteres Beispiel aus der Praxis

Der Messtechnik-Spezialist WIKA prüfte den Einsatz von Robotic Process Automation, um Prozesse im Accounting Shared Service Center zu automatisieren. Dort bearbeiten 25 Mitarbeiter täglich mehr als 3.300 Vorgänge. Dazu gehören Routineaufgaben wie die Abstimmung zwischen Haupt- und Nebenbüchern und der Import von Zahlungsdaten. Um die Fachleute zu entlasten, setzte WIKA zusammen mit Fujitsu einen RPA-Prototypen auf. Er konzentriert sich auf die Recherche von Kreditinformationen und die Auftragsprüfung. Durch die Automatisierung sank die Bearbeitungszeit dieses Prozesses von zwölf auf zwei Minuten. Trotz des positiven Ergebnisses im Pilot-Prozess fiel das ehrliche Gesamtfazit anders aus: Ein positiver ROI sei bei WIKA nur durch weitere Anwendungsfälle zu erreichen. Hier zahlt sich aus, dass WIKA bereits in der Vergangenheit Geschäftsprozesse stark optimiert und durchgängig über alle wichtigen Anwendungen integriert hat.

Fazit: RPA treibt Digitalisierung voran

Robotic Process Automation ist ein probates Mittel, um die Digitalisierung im Finanzsektor voranzutreiben und die Effizienz und Motivation der Mitarbeiter zu erhöhen. Doch diese Technologie im Hauruck-Verfahren zu implementieren, ist selbst für große Bankhäuser nicht ratsam, allein wegen des speziellen Know-hows, das Prozessautomatisierung erfordert. Einfacher und zeitsparender ist eine schrittweise Implementierung, und das zusammen mit erfahrenen RPA-Spezialisten.