Die ISO 20022 kommt. Der neue Zahlungsverkehrsstandard bringt viele Vorteile, aber die Umstellung stellt Banken und Finanzinstitute vor unbekannte Herausforderungen. Damit die Umstellung problemlos funktioniert, gilt es einige Faktoren zu beachten.

So gelingt die Umstellung auf die neue Zahlungsverkehrsnorm ISO 20022.

Der Zahlungsverkehr spielt eine entscheidende Rolle dabei, den Weltwirtschaftskreislauf funktionsfähig zu halten. Um Zahlungen zwischen Wirtschaftsteilnehmern, konkret Banken und Kunden, digital zu ermöglichen, werden aktuell verschiedene Nachrichtentypen ausgetauscht. Der Austausch von Finanz- und Zahlungsnachrichten zwischen Ländern, Kunden und Banken ist nicht standardisiert und geprägt durch die Nutzung unterschiedlicher Formate. Im Bereich des Auslandszahlungsverkehrs z.B. wird das SWIFT MT Nachrichtenformat verwendet.

Nationale Zahlungsverkehr-Systeme nutzen unterschiedliche Nachrichtenformate, wie z.B. TARGET2 (RTGS System der ECB) mit SWIFT MT Standards oder FedWire mit proprietären Standards. Diese unterschiedlichen Nachrichtentypen verhindern die Interoperabilität der Nachrichten und Systeme über Grenzen hinweg. Der nationale und internationale Zahlungsverkehr ist so kostenintensiv und langsam. Durch die notwendige Konvertierung von Formaten gehen außerdem Daten verloren, was wiederum Compliance- und Sanktions-Prozesse erschwert.

Mit ISO 20022 zu einem einheitlichen Standard

Um diesem Problem zu entgegnen, hat die Payments Market Practice Group (PMPG) einen einheitlichen Standard entwickelt: die ISO 20022. Diese basiert auf Nachrichten- und Dateitypen im XML-Datenformat. Die Mehrheit der wichtigsten und größten Zentralbanken akzeptieren dieses Datenformat, um Zahlungs- und Finanznachrichten zwischen Bank und Marktinfrastrukturen auszutauschen. Auch bei Cross-Border Zahlungen wird dieser Nachrichtentyp empfohlen.

Viele nationale Marktinfrastrukturen haben sich bereits für ISO Nachrichtentypen entschieden: z.B. die US FED für das neue FedNow Service und lokale ACH (CHAPS) Service, die EZB für TARGET2 und TIPS, die MAS Singapur für MEPS+, LVPS in Kanada und NPP in Australien. In Europa sind im SEPA und Wertpapierbereich mit TARGET2Securities bereits ISO Formate im Einsatz. Durch das Roll-Out der ISO 20022 werden das TARGET2 Cash Settlement System, die TARGET2 und TARGET2Securities Markt Infrastrukturen und Plattform zusammengeführt. Diese Initiative wird durch die EZB im Rahmen des ESMIG Programms vorangetrieben.

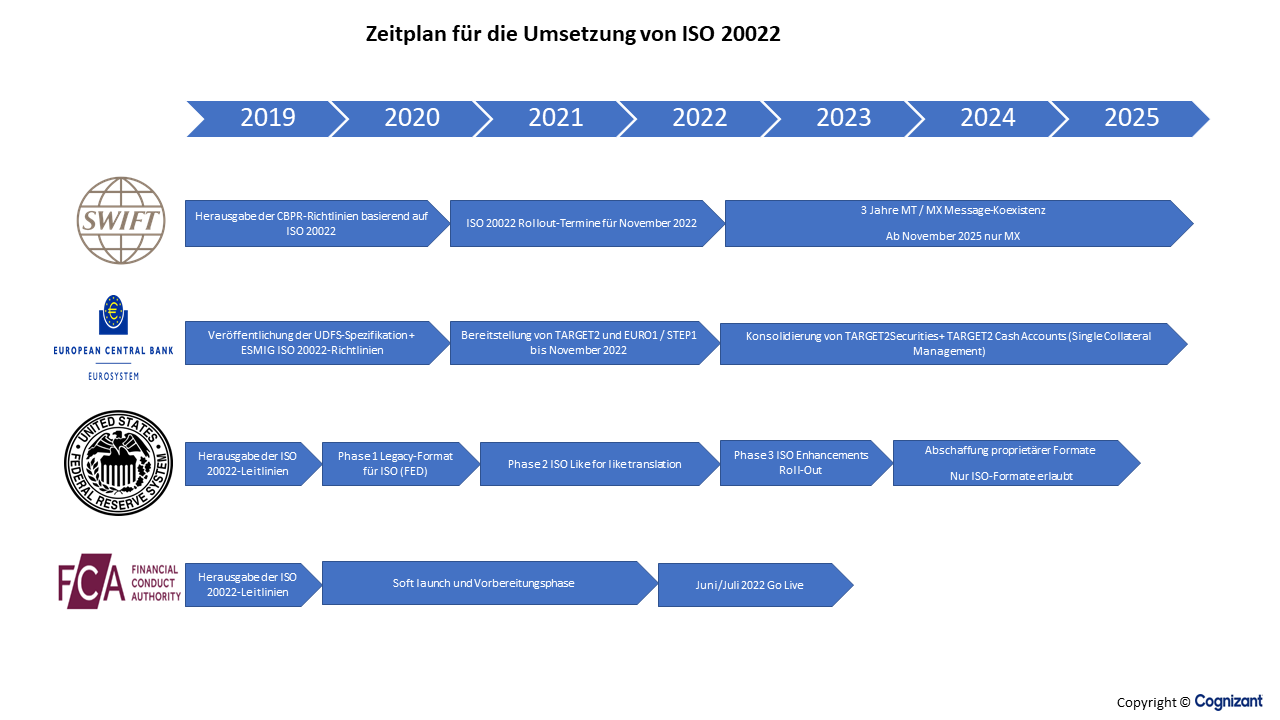

Timeline für das ISO 20022 Roll-Out

Die Timeline für das Roll-Out der ISO 20022 für die wichtigsten Reservewährungen und Zentralbanken zeigt die folgende Abbildung:

Weitere Zentralbanken in Kanada, Japan, Australien, Singapur und Indien haben ISO 20022-Formate für Zahlungssysteme und andere Marktinfrastrukturen vorgeschrieben.

Die Umstellung betrifft nicht nur Zahlungen von Großbeträgen, sondern auch den Massenzahlungsverkehr, sowohl auf nationaler als auch auf europäische Länder. Das ISO 20022 XML-Datenformat wird nach dem Beschluss des European Payments Council (EPC) zum neuen europaweiten Standard zum Austausch von SEPA-Zahlungen. Damit werden nicht nur Zahlungen in Euro-Ländern, sondern auch in Nicht-Euro-Ländern der EU wie z.B. Instant Payment Service der Schwedische Zentralbank ‚RIXInst‘, prozessiert und harmonisiert.

Diese Initiative hat wiederum direkten Einfluss auf SCTInst, Sepa Direct Debit Core und B2B Schemes innerhalb der EU-Länder. Der Massenzahlungsverkehr Service in Echtzeit der EZB, TIPS genannt, wird auch ISO Formate verwenden, um Clearing und Settlement mit Zentralbankgeld zu ermöglichen. Die Deadline der EZB für die Umstellung innerhalb der EU ist Ende November 2022. Für US FedWire und FedNow Service liegt die Deadline bei Ende November 2023.

Auswirkung der ISO-Formate für Finanzinstitute und Banken

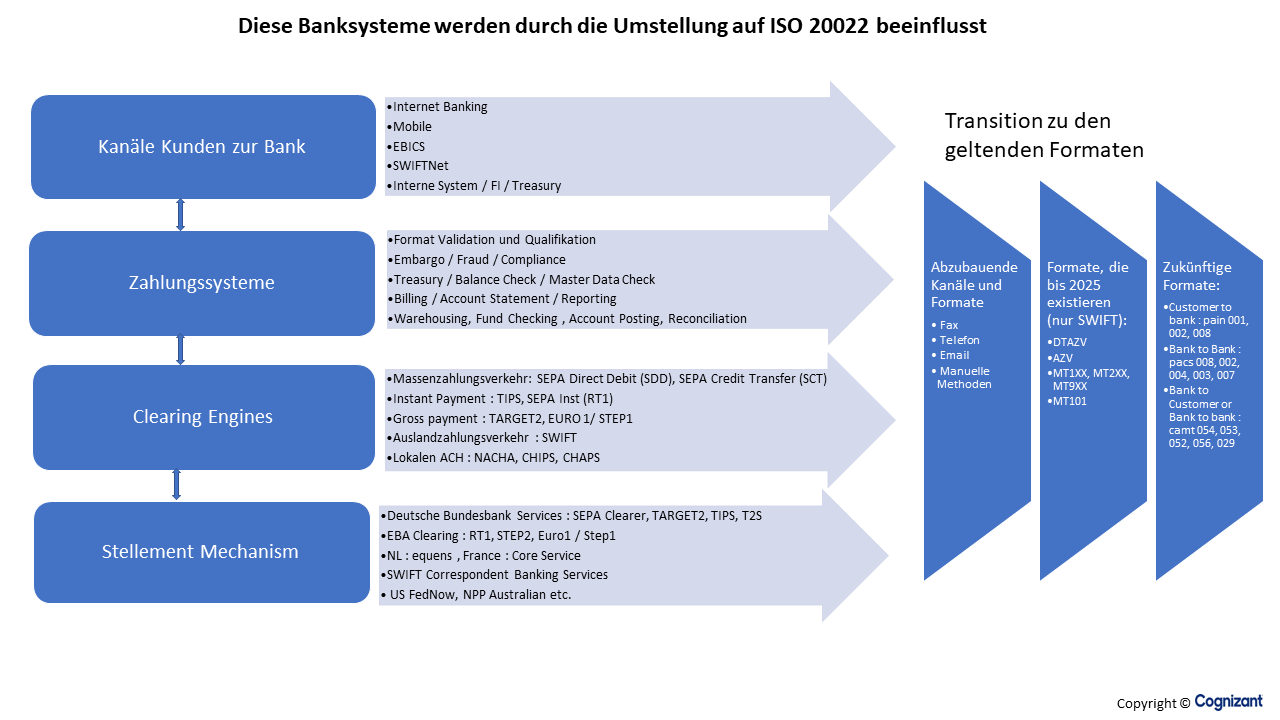

Die folgende Abbildung zeigt, inwiefern Systeme, Prozesse, sowie Kanäle und Marktinfrastrukturen durch die ISO 20022-Migration betroffen sind. Rechts unten finden sich die XML-Nachrichtenformate, der wichtigste Baustein nach der ISO 20022-Migration. Beide Schaubilder machen deutlich, dass die Umstellung Auswirkungen auf die Bank-IT-Systemlandschaft und Payment-Architekturen haben wird.

Welche Bank Systeme werden durch die Umstellung auf ISO 20022 beeinflusst?

Vorteile der ISO 20022

Erste Vorteile der harmonisierten Formate finden sich im Bereich des Cross-Border-Zahlungsverkehr. SWIFT, der größte Betreiber der Infrastruktur für Nachrichtenaustausch, hat sich für das ISO 20022 Roll-Out als nächste Generation des Messaging-Formats entschieden. SWIFT nennt dieses Projekt CBPR+ (Cross-Border Payments and Reporting Plus). Die Zusammenlegung der Formate im TARGET2 und SWIFT CBPR+ Roll Out gewährleistet die Interoperabilität der Nachrichten. So werden kostenintensive und heterogene IT-System Landschaften innerhalb der korrespondierenden Banking-Landschaft vereinfacht.

Der zweite große Vorteil der Umstellung vom MT- zum MX-Standard sind reichhaltigere Daten, die in Nachrichten nach ISO 20022 vorliegen. Diese kann man für vielfältige Zwecke weiter nutzen. Die Erweiterung und Implementierung neuer Datenfelder ermöglicht die strukturierte Weiterverarbeitung nützlicher Daten und Informationen durch Banksysteme. Davon profitieren besonders Compliance-Prozesse wie z.B. AML/ KYC, Embargo-Prüfung und Sanction Screening. Insbesondere diese Daten könnten auch Banken und Finanzinstitute nutzen, um die User Experience zu verbessern, da Kunden der Bank durch verbesserte Reporting, Billing, Invoicing und Reconciliation-Prozesse enorm profitieren.

Das Roll-Out des Request-To-Pay (RTP) verbessert den Bereich der Retail-Zahlungen. Durch die Digitalisierung des Invoicing-Prozesses für B2C-Zahlungen erreichen Konsumenten mehr Kontrolle über ihre Finanzen und Direct Debits.

Angesichts der Vorteile der ISO im Bereich von Innovation, Interoperabilität, Compliance und User Experience und der damit einhergehenden Wichtigkeit der Projekte, ist die Umstellung ein Projekt, welches hohe Priorität haben muss.

The Cognizant Approach

Cognizant verfügt über langjährige Erfahrung in den Bereichen Banking und Insurance und hat das Ziel, Unternehmen auf ihrem Weg in die digitale Zukunft zu begleiten. Dazu bieten wir Softwarelösungen und entsprechende Implementierungsansätze. Cognizant hat bereits zahlreiche Kunden in verschiedenen Ländern bei der Umstellung auf ISO 20022 begleitet.

Die größte Herausforderung aus Sicht von Cognizant für EU-Banken ist der Wechsel von SWIFT MT zu ISO-MX-Formaten für EZB T2 / T2S Konsolidierungsprojekte, bei denen Cash Accounts und TARGET-Securities-Konten bis 2025 zusammengelegt werden sollen. Die zweite Herausforderung ist die Koexistenz der beiden Formate (MT und ISO MX) in SWIFT bis 2025. Wie oben beschrieben sind die ISO XML-Nachrichten datenreich und lassen sich nicht eins zu eins mit MT Nachrichten mappen. Daher sind Systemanpassungen oder Lösungsansätze zur Middleware-Konvertierung zu suchen und frühzeitig zu implementieren. Um die Daten innerhalb von XML-Nachrichten optimal nutzen zu können, muss eine Bank ihre gesamte Systemlandschaft genau unter die Lupe nehmen und bei der Anpassung auch nachgelagerte Systeme im Backoffice berücksichtigen. Last but not least müssen sich auch Mitarbeiter, die täglich mit solchen Systemen arbeiten, mit den neuen Formaten vertraut machen und hierzu geschult werden.

Cognizant unterstützt nationale und internationale Kunden innerhalb und außerhalb der EU dabei, ihre Zahlungsverkehr-Systemlandschaft zu modernisieren. Hierbei greift Cognizant auf ein Partnernetzwerk mit führenden Paymentlösungen zurück, um Kunden bei Payment-Umstellungsprojekten erfolgreich begleiten zu können. Durch einen ganzheitlichen Beratungsansatz und Erfahrungen in der Implementierung hat Cognizant bereits Projekte wie z.B. die MX-Umstellung für FedNow Services, SWIFT CSP Compliance und das SWIFT GPI Roll-Out erfolgreich durchgeführt.

Bank Blog Partner Cognizant ist ein führendes Dienstleistungs- und Beratungsunternehmen und unterstützt die digitale Transformation seiner Kunden.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.