Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

© Shutterstock

Die Marktgegebenheiten der Schweizer Privatbanken haben sich im Vergleich zu den Vorjahren weiter verschlechtert. 2015 gaben zehn Prozent der Institute aufgrund sinkender Geschäftsergebnisse ihre Geschäftstätigkeit auf.

KPMG Schweiz hat gemeinsam mit der Universität St. Gallen in einer Studie einen Vergleich der Rentabilität und Effizienz von 87 Privatbanken in der Schweiz publiziert. Dieser enthält zusätzlich Angaben zu Rentabilität, verwaltete Vermögen und Konsolidierungstrends. Demnach ist es zahlreichen Instituten nicht gelungen, ihre Geschäftsmodelle an das neue Umfeld der erhöhten Transparenz und strengerer Regulierungsanforderungen anzupassen. Die Branche brauche daher dringend einen radikalen Wandel, wenn sich die Lage nicht weiter zuspitzen soll.

2015 war für Schweizer Privatbanken ein schlechtes Jahr

Die Ergebnisse der meisten Schweizer Privatbanken haben sich 2015 weiter verschlechtert. Zwei Drittel der Banken mussten vergangenes Jahr einen teils deutlichen Rückgang der Eigenkapitalrendite hinnehmen. Von den 87 untersuchten Privatbanken gelang es gerade einmal sechs Instituten, die Eigenkapitalrendite in den letzten drei Jahren kontinuierlich zu steigern.

Es ist den Instituten insgesamt nicht gelungen, nennenswertes Neugeldvolumen zu generieren. Das negative Marktumfeld und die Unfähigkeit der Schweizer Privatbanken, Nettoneugelder zu generieren, führten 2015 zu einem Rückgang der verwalteten Vermögen um 100 Milliarden Schweizer Franken. Insgesamt beliefen sich die Nettoneugelder 2015 auf 4,3 Milliarden Schweizer Franken, was der niedrigste Stand seit 2009 ist.

2015 kam es zu 15 Fusionen und Übernahmen, an denen Schweizer Privatbanken beteiligt waren. Dies ist der höchste Stand seit 2007. Insgesamt wurde letztes Jahr jede zehnte Privatbank vom Schweizer Markt verdrängt.

Die Personalkosten machten letztes Jahr 67,2 Prozent des Betriebsaufwands aus. Obwohl die Zahl der Angestellten in der Branche durch Übernahmen und Liquidationen abnahm, erhöhte sich bei zwei von drei Banken der Median der Aufwand-Ertrags-Verhältnisse um einen Prozentpunkt.

Und die Rahmenbedingungen bleiben schwierig: Transparenzvorgaben, eine immer komplexere Regulierung, veränderte Ansprüche einer neuen Kundengeneration sowie raue Marktbedingungen stellen eine zunehmende Zahl von Geldinstituten vor nicht lösbare Herausforderungen.

Wachsende Anzahl der „Weak Performer“

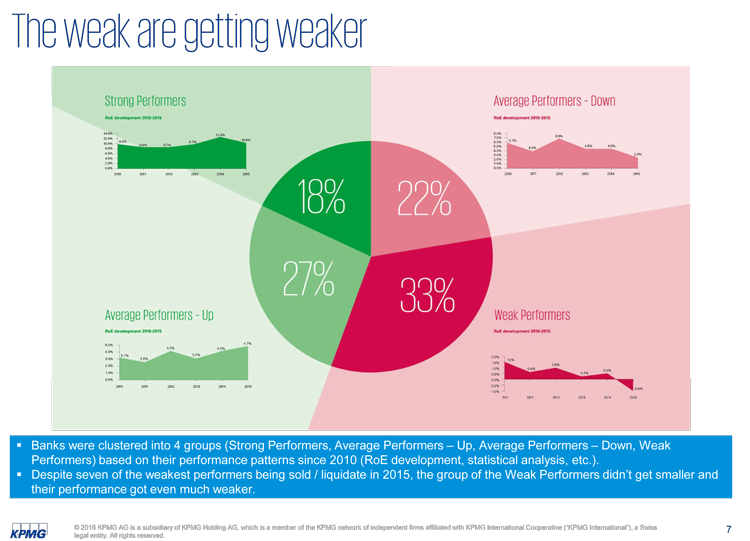

In der Untersuchung wurden die Privatbanken auf Grundlage ihrer Performance in vier Kategorien unterteilt. Die Studie klammert jedoch die unmittelbaren Folgen der globalen Finanzkrise aus und fokussiert auf das Abschneiden der Institute seit 2010. Die Ergebnisse veranschaulichen, wie sehr die Kluft zwischen den stärksten und schwächsten Privatbanken wächst. Über ein Drittel der untersuchten Banken zählt zur Gruppe der „Weak Performer“. Beunruhigend ist dabei die Tatsache, dass die Aufwand-Ertrags-Verhältnisse dieser Gruppe alleine im letzten Jahr um fast 10 Prozentpunkte gestiegen sind und dass über die Hälfte Verluste ausgewiesen haben. Wenn der 2015 eingeleitete Trend einer vermehrten Marktverdrängung von schwachen Performern anhält, kann es in den nächsten zwei bis drei Jahren zu einer weiteren Reduktion um jährlich 10 Prozent kommen, so die Autoren.

In der Studie werden die Schweizer Privatbanken aufgrund Ihrer Ertragskraft in vier Gruppen unterteilt

Rund 25 Prozent der Privatbanken mit positiven Aussichten

Die Analyse hat aber auch Positives gezeigt: So ist es der Gruppe der „Average Performer – Up“ gelungen, die Eigenkapitalrenditen seit 2010 laufend zu steigern, die Netto-Erträge pro Vollzeitmitarbeiter zu erhöhen und die Aufwand-Ertrags-Verhältnisse zu verbessern. Die Privatbanken dieser Kategorie könnten die „Strong Performer“ von morgen werden.

Eine nachhaltige Verbesserung lässt sich allerdings nicht ohne einen radikalen Wandel erreichen. Die Optimierung alter Geschäftsmodelle reiche dazu nicht mehr aus. Es komme vielmehr auf ein nachhaltiges Wachstum an. Damit dieses sich einstellen kann, seien jedoch fundamentale Änderungen erforderlich. Die Privatbanken müssen ihr Leistungsversprechen grundsätzlich überarbeiten, um ihren Kunden einen Mehrwert zu bieten. Die Dienstleistungsangebote müssen den sich wandelnden Kundenbedürfnissen angepasst werden und so ausgelegt sein, dass sie auch profitabel sind. Ferner muss die Vertriebseffizienz erhöht werden, in dem die Fähigkeiten der Front-Offices erhöht und die Prozesse weiterentwickelt werden. Auch müssen Geldhäuser die Industrialisierung und Prozessautomation insgesamt proaktiver vorantreiben und so ihre betriebliche Effizienz steigern. Auf diese Weise sind sie besser in der Lage, ihre Aufwand-Ertrags-Verhältnisse zu reduzieren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.