Sicherlich ist es sinnvoll, die Diskussion über den Wettbewerb und den Nutzen durch die neuen Angebote von FinTech-Unternehmen ernsthaft zu führen. Mitunter kommt es jedoch bereits zu Übertreibungen. Am Ende wird es nicht viele Gewinner im Wettbewerb um die Gunst der Kunden geben.

In einem Interview hatte der Asien-Chef von Julius Bär, Thomas Meier, vor kurzem geäußert, dass die Entwicklung von FinTech-Unternehmen und digitalen Innovationen im Finanzbereich sehr spannend, die Diskussion über FinTech inzwischen aber auch nahe einem Hype sei. Und Carsten Maschmeyer legt noch einen drauf: „Ich schätze, dass von den derzeitigen insgesamt 200 Firmen leider 90 Prozent auf der Strecke bleiben und nur circa 20 dauerhaft erfolgreich sein werden, sei es eigenständig oder an eine Bank angedockt.“.

Und Bundesbank-Vorstand Andreas Dombret merkte kürzlich an, dass die aktuelle Digitalisierungswelle einzelne Prozesse vereinfacht und viele Spielregeln des Bankengeschäfts verändert, gleichwohl aber für gewöhnlich nur ein kleiner Teil innovativer Ideen und neuer Unternehmen den Härtetest der Praxis überlebt.

Auch in der Schweiz wird die Diskussion offen geführt. So merkte der Chef der Schweizerischen Finanzmarktaufsicht (Finma) Mark Branson in einer Rede an: „Wir sind nicht mehr im Dotcom-Hype, sondern im Fintech-Hype“.

Sie alle sprechen laut aus, was viele andere inzwischen leise denken: Die Diskussion und Euphorie um digitale Bankleistungen im Allgemeinen und die neuen FinTech-Anbieter im Besonderen schwappt so hoch, dass man durchaus bereits von Hype-ähnlichen Zuständen sprechen kann.

Gibt es bereits eine FinTech-Blase?

Klar ist, die Kunden erwarten von Banken ein ähnliches Online-Erlebnis, wie es ihnen beim Einkaufen im Internet schon seit längerem geboten wird. Klar ist auch, dass das traditionelle Banking nicht nur in dieser Hinsicht angestaubt (manche sagen verstaubt) ist und erst allmählich in der digitalen Wirklichkeit von heute ankommt. Und richtig ist auch, dass viele innovative Anbieter interessante und ausgesprochen kundenorientierte Lösungen anbieten, die zudem schick und modern daherkommen.

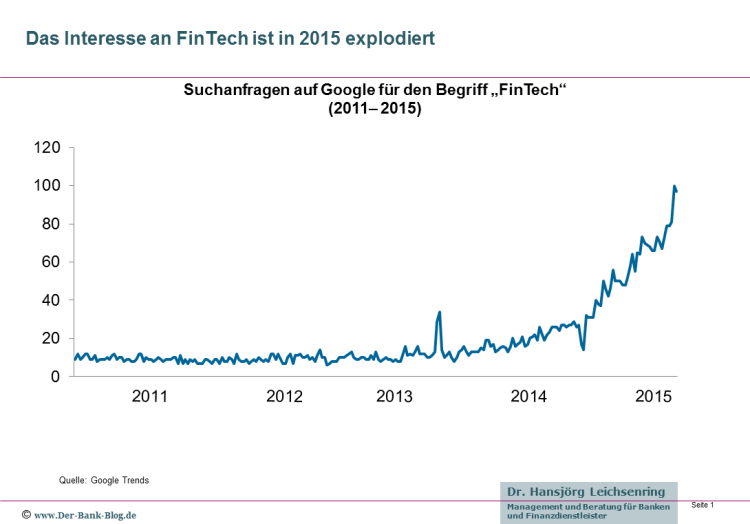

Auf Google sind die Suchanfragen nach „FinTech“ explodiert

Noch befinden wir uns wohl nicht in einer mit der Dotcom-Blase des Jahres 2000 vergleichbaren Situation. Aber allein schon dieser Hinweis, den man immer wieder hört, deutet an, dass der Weg dorthin nicht mehr allzu weit sein könnte.

Was einigen Startup-Gründern wohl nicht ganz bewusst zu sein scheint, ist die Tatsache, dass bei den derzeit extrem niedrigen Zinsen und weltweit hohen Vermögenszuwächsen ein gewisser Anlage-Notstand herrscht, der auch dem Bereich FinTech zugutekommt.

Sieben Überlegungen zur Zukunft von FinTech Unternehmen

Ich beobachte ja nicht nur die aktuelle FinTech-Szene sondern arbeite selbst seit einigen Jahren erfolgreich mit einem FinTech-Unternehmen im Bereich PFM zusammen, das 2008 als Startup begonnen hat und inzwischen ein etablierter Player und europäischer Marktführer auf diesem Gebiet ist.

Befinden sich Fintech-Startups auf dem Vormarsch und bedrohen etablierte Banken?

© Shutterstock

Auf Basis meiner Beobachtungen und vielfältigen, intensiv geführten Gesprächen und Diskussionen zu den Themen Digitalisierung und FinTech habe ich in sieben Thesen eine aktuelle Bestandaufnahme vorgenommen, verbunden mit einem Blick in die Zukunft.

1. User Experience alleine reicht nicht aus

Der größte Pluspunkt auf Seiten der FinTech Unternehmen ist sicherlich die gelieferte User Experience. Sie ist deutlich besser als im konventionellen Online Banking der Banken oder Sparkassen. Selbst Direktbanken tun sich immer noch schwer mit einer komplett, d.h. auch mobil UX-optimierten Webseite.

Aber ein schicker Webauftritt alleine macht noch keine Bank. Und die meisten FinTechs wollen ja auch gar keine Bank sein. Allerdings wurde bereits vor einem Jahr auf einer Tagung von Seiten eines VC-Geldgebers angemahnt, dass jedes FinTech-Startup, das Erfolg haben will, nicht nur etwas von IT und Internet, sondern auch eine Menge vom Bankgeschäft verstehen sollte.

Und gute UX lässt sich aus Sicht der Banken schneller und preiswerter realisieren als aus Sicht der FinTech-Unternehmen eine ganze Bank zu gründen oder zu kaufen und zu managen.

2. FinTech ist kein Rocket Science

Bei aller Sympathie für die FinTech Szene, deren Ideen und Konzepte: Man muss dafür kein Nobelpreisanwärter für Quantenphysik oder ähnliches sein. Die meisten Konzepte lassen sich mit vergleichsweise geringem Aufwand nachbauen.

Vor allem dort wo Time-to-Market entscheidend ist, bestehen gute Chancen für Partnerschaften mit etablierten Banken, dort wo die Dringlichkeit nicht gesehen wird, haben Banken im Zweifel viel Zeit und ausreichend Geld, um Konzepte ausführlich zu analysieren, abzuwarten und zu beobachten und dann ggf. zu kopieren.

3. Regulierung ist der Freund der Banken

Die Vorstände der etablierten Banken sollten sich regelmäßig bewusst machen, zu welchem Dank sie den Regulierungsbehörden verpflichtet sind. Deren große Hürden verhindern – aus gutem Grund – einen Wettbewerb auf Augenhöhe, weshalb sich die Banken auch in aller Ruhe ansehen können, welche neuen Ideen gut und nachahmenswert sind.

Erst unlängst hatte ich wieder Gelegenheit, auf der Kundenveranstaltung einer Bank eine Bestätigung für die hohe Bedeutung des Themas Einlagensicherung aus Kundensicht zu erhalten. Kunden wollen, dass ihr Geld sicher ist und sind sich der Unterschiede in den bestehenden Einlagensicherungskonzepten durchaus bewusst.

Es wird lange dauern, bis es FinTech-Unternehmen gelingt, diese Vertrauensanmutung der etablierten Finanzdienstleister aufzuholen und einen Wandel des Konsumentenverhaltens herbeizuführen.

4. Banklizenz-Leihe ist der falsche Weg

Das Unterfangen einiger FinTech-Startups, sich mangels eigener Banklizenz, der von bestehenden Banken zu bedienen, wird langfristig nicht zum Erfolg führen. Kunden wollen – wie erwähnt – Sicherheit und die setzt unter anderem auch eine gewisse Bekanntheit voraus. Mit Verlaub, welcher Endkunde im Retail Banking kennt Banken wie Sutor, biw oder MHB? Das sind sicherlich alles solide und seriöse Institute und Insider wissen, wer dahintersteckt. Weithin beim Endkunden bekannte Marken im Privatkundengeschäft stellen sie jedoch nicht dar und werden dies wohl auch zukünftig nicht tun.

Zu bedenken ist aus Startup-Sicht auch, wem die Kunden am Ende des Tages gehören. Sollte ein Startup tatsächlich eine Erfolgsgeschichte hinlegen und sich zu einem späteren Zeitpunkt dazu entschließen, selbst zur Bank zu werden, dann ist es zu spät. Die Kunden „gehören“ nicht dem FinTech Unternehmen sondern der Bank. Und sie da wieder wegzubekommen, ist alles andere als einfach. Entsprechende Beispiele im Direct Brokerage lassen grüßen…

5. Sekt oder Selters: Auf die Banklizenz kommt es an

Will ein FinTech-Unternehmen wirklich erfolgreich Konsumenten als Kunden gewinnen, führt daher kein Weg an einer eigenen Banklizenz vorbei, mit allen damit verbundenen Konsequenzen. PayPal hat dies ebenso wie die Fidor Bank vorgemacht, und die großen Unternehmen aus dem Telekommunikationsbereich haben dies ansatzweise bereits nachgemacht, genauso wie Google & Co. Das setzt jedoch eine entsprechende Kapitalkraft, das notwendige Durchhaltevermögen sowie die erforderliche Managementkapazität voraus. Die wenigsten FinTech-Startups bringen diese Eigenschaften mit.

6. In White-Label Angeboten liegt die Zukunft von FinTech-Startups

Nach meiner festen Überzeugung werden in den nächsten Jahren nur diejenigen FinTech-Startups erfolgreich sein, die direkt mit Banken zusammenarbeiten. Der Versuch, alleine auf Kundenfang zu gehen und mit den etablierten Finanzdienstleistern in einen direkten Wettbewerb zu treten, wird scheitern. Zum einen, da die Kapitalkraft fehlt, sich über ein Marketing bei Endkunden nachhaltig im Gedächtnis zu verankern. Zum anderen da Banken einen längeren Atem haben.

Klar hoffen einige Startups, so viel Staub aufzuwirbeln, um eine Bank zu finden, die ihnen einen tollen Exit finanziert. Die Rechnung dürfte jedoch aufgrund der oben erwähnten Argumente nur in einigen extrem seltenen Fällen aufgehen. Gerade national begrenzten Startups dürfte es dazu zudem an der kritischen Größe mangeln.

7. Die „Big 4“ des FinTechs sind das wirkliche Risiko für die Banken

Die wirkliche Gefahr für die etablierten Finanzdienstleister geht nicht von den vielen innovativen FinTech-Startups sondern von den vier digitalen Mega-Playern aus. Wenn Bankern so etwas wie „Angst“ im Zuge der Digitalisierung haben, dann vor einem breiten Markteintritt von Amazon, Apple, Facebook oder Google in die Finanzbranche. Der Respekt und die Sorge sind deutlich spürbar, wie einige Ausführungen in den Statements und Interviews zur Digitalisierung gezeigt haben.

Im Bereich Zahlungsverkehr ist die Bedrohung bereits real. Dabei ist zu bedenken, dass das Girokonto hierzulande der traditionelle Dreh- und Angelpunkt einer Bank-Kunde-Beziehung ist. Das eigentliche Risiko für die etablierten Finanzinstitute besteht also nicht nur in einem Verlust der Erträge eines Produktbereichs, sondern in einem Streitig machen der gesamten Kundenbeziehung.

Ob ähnliche Aktivitäten in anderen Kernbereichen der Banken folgen, bleibt abzuwarten. Vor kurzem war zu lesen, dass bei Google und Apple Anzeichen erkennbar seien, wonach diese einen Einstieg in das Geschäftssegment Vermögensverwaltung planen. Sollte dies tatsächlich der Fall sein, würde ein zweites und deutlich margenträchtigeres Geschäftsfeld unter Beschuss geraten.

Zukunft der Finanzdienstleistung bleibt spannend

Ich möchte hier nicht den Eindruck erwecken, die Banken und Sparkassen könnten sich nun entspannt zurücklehnen und zum „Business as Usual“ übergehen. Die Zukunft der Finanzdienstleistung ist digital und gehört, ob mit oder ohne FinTech denjenigen Instituten, welche die aktuellen Entwicklungen aufmerksam verfolgen, analysieren und daraus die richtigen Schlüsse ziehen.

Der FinTech-Bereich kann dabei als Katalysator oder als Bestandteil der erfolgenden Reaktionen wirken. Zur Erinnerung an den Chemieunterricht: Katalysatoren beschleunigen eine Reaktion sind jedoch selbst nicht am Ergebnis beteiligt.

Die Startup-Gründer wären sicherlich lieber das letztere…