Banken stehen unter dem zunehmenden Druck der Regulierung und damit verbundener Kosten. In der Folge kann dies zu einer Welle der Konsolidierung führen, wie eine aktuelle Studie zeigt.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

© Shutterstock

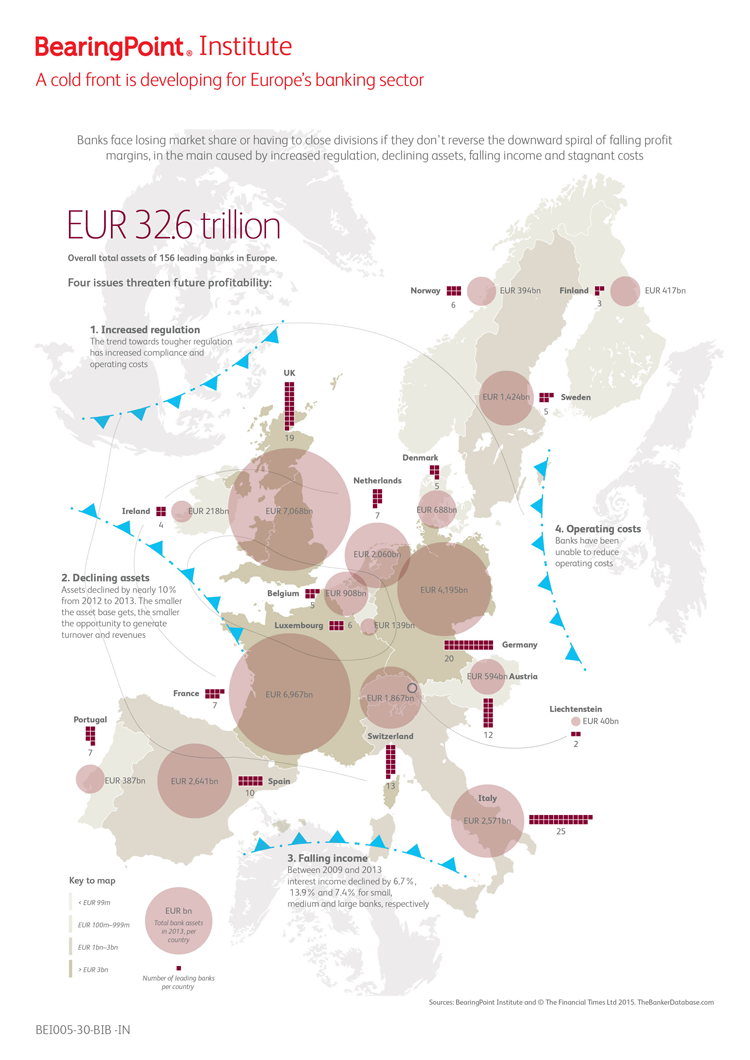

Das BearingPoint Institut hat 156 europäische Banken untersucht und kommt zu dem Ergebnis, dass Schließungen von Geschäftsbereichen oder Übernahmen immer wahrscheinlicher werden.

Vier zentrale Gefahren für europäische Banken

Europas Banken bauen Aktiva ab

Vor allem Basel III führt vielfach dazu, dass Banken ihre Aktiva und somit auch die Bilanzsummen abbauen und damit auch den Spielraum für attraktive Geschäftsmöglichkeiten einschränken.

Denn mit der Verringerung der Bilanzen und Risikoaktiva geht keine analoge Kostenreduktion einher, was für viele Banken schrumpfende Erträge zur Folge hatte.

Der Untersuchung zufolge reduzierten europaweit betrachtet Banken seit 2011 ihr Gesamtvermögen durchschnittlich um 11,2 Prozent und damit schneller als ihre Risikoaktiva. In der Folge halten deshalb Finanzinstitute einen immer größer werdenden prozentualen Anteil an Risikoaktiva, was als kontraproduktive Entwicklung bezeichnet werden kann.

Weniger Spielraum, um Wettbewerber abzuwehren

Im Gesamtbild bedeute dies eine geringere Vermögensbasis, wodurch die betroffenen Banken weniger Möglichkeiten hätten, Erträge zu generieren und Bedrohungen durch Wettbewerber wie „Digital-first“-Akteure oder konzerneigene Banken abzuwehren.

Inzwischen haben viele Unternehmen eigene Banken etabliert, um ihren Kunden Finanzierungsmodelle anzubieten, darunter Autohersteller wie VW, BMW, Daimler und Toyota, aber auch andere Marktteilnehmer wie zum Beispiel das Hochtechnologieunternehmen Trumpf.

Steigende Betriebskosten

Erträge sind jedoch nur die eine Seite. Eine zunehmende Verschlankung sollte die Profitabilität steigern, der Studie zufolge aber steigen die Betriebskosten in Relation zu den Risikoaktiva, vor allem wohl wegen der hohen Personalaufwendungen.

Zwischen 2010 und 2013 reduzierten Großbanken ihre Personalausgaben im Durchschnitt um 5,2 Prozent, kleine Banken um 1,6 Prozent und mittelgroße um 2 Prozent. Steigende Allgemein- und Verwaltungskosten verschärfen die Lage. Für mittelgroße Banken stiegen diese zwischen 2010 und 2013 um 9,5 Prozent und für Großbanken um fünf Prozent im selben Zeitraum; nur für kleine Banken blieb das Niveau der Allgemein- und Verwaltungskosten unverändert.

Einer der Gründe dafür liegt laut der Studie darin, dass eine Veräußerung von Kreditportfolios schnell durchgeführt werden kann, während eine Senkung der damit verbundenen Kosten zeitaufwendiger ist.

Banken sollten schnell handeln

Banken sollten ihre Prozesse noch stärker automatisieren, Kooperationen zwischen den Abteilungen ausbauen, Betriebskosten senken und ihre Geschäftsmodelle modernisieren. Bankvorstände sollten den Fokus zudem nicht nur auf Compliance-Anforderungen legen, sondern zusätzlich neue Ertragsquellen erschließen.

Die Studie beschreibt drei typische Szenarien, in denen sich Banken befanden und zeigt Maßnahmen auf, die unter vergleichbaren Umständen angebracht sind. Zudem bietet sie eine Checkliste mit Fragen, die ein konzeptionelles Herangehen an die spezifische Situation eines Instituts unterstützt.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.