Kein „Niedergang“ des Geldautomaten!

Vor kurzem geisterten Meldungen über den „Niedergang des Geldautomaten“ durch die Presse. Demnach sei deren Anzahl zuletzt deutlich gesunken. Eine aktuelle Analyse zeigt jedoch genau das Gegenteil.

Vor kurzem geisterten Meldungen über den „Niedergang des Geldautomaten“ durch die Presse. Demnach sei deren Anzahl zuletzt deutlich gesunken. Eine aktuelle Analyse zeigt jedoch genau das Gegenteil.

Die Deutsche Bundesbank hat erneut die Zahlungsgewohnheiten deutscher Konsumenten untersucht. Zwar dominiert immer noch das Bargeld, doch alternative Zahlungsmethoden gewinnen an Bedeutung.

Immer wieder ist zu hören, Krypto-Währungen und Fiat-Geld seien grundverschieden. Das ist jedoch ein Missverständnis, denn Krypto steht für nichts mehr und für nichts weniger als für eine neue Art von technischer Infrastruktur.

Dr. Kersten Trojanus von der Arbeitsgemeinschaft Geldautomaten im Interview zu Bedeutung, Gebühren und Kosten von GAAs und zur Frage einer gesetzlichen Gebührenobergrenze.

Die Europäische Union und Großbritannien haben sich angeblich auf die sogenannte Schlussrechnung nach dem Brexit geeinigt. Großbritannien habe demnach die große Mehrheit der EU-Finanzforderungen anerkannt.

Die Deutsche Bundesbank spricht sich gegen eine zeitnahe Einführung von digitalem Zentralbankgeld aus. Die Risiken für die Stabilität des Finanzsystems seien nicht abschätzbar.

Eine Studie der Europäischen Zentralbank zeigt, dass es noch ein weiter Weg zur bargeldlosen Gesellschaft ist. An vielen Stellen in Europa fehlen noch die technischen Voraussetzungen. Vor allem die Deutschen nutzen Bargeld nach wie vor intensiv.

In den letzten Wochen kochten die Gerüchte um einen kurzfristig bevorstehenden Start von Apple Pay hoch. Der Bank Blog hat recherchiert, wann der mobile Bezahldienst tatsächlich nach Deutschland kommen wird.

Bargeld ist in Deutschland das beliebteste Zahlungsmittel. Doch wird dies angesichts der fortschreitenden Digitalisierung und der daraus resultierenden Möglichkeiten für Mobile Payment so bleiben?

Trotz aller unterschiedlichsten Bemühungen und Vorhersagen: Bares ist weltweit bei Verbrauchern beliebt. Eine Änderung scheint so bald nicht in Sicht. Dabei ist Bargeld kompliziert und teuer.

Die Mehrzahl der Deutschen tickt traditionell, wenn es ums Bezahlen geht: Ob online oder im Geschäft, viele bevorzugen konventionelle Bezahlverfahren mit Bargeld oder Karte.

Aktuelle Studien zeigen, dass bargeldlose Bezahlsysteme sich in Deutschland noch nicht vollkommen durchgesetzt haben und Bargeld für einen großen Teil der Kunden die erste Wahl bleibt. Was bedeutet das finanziell für Banken? Wie können sie die Verwaltung des Geldes optimieren? Vier Fragen an Vincenzo Fiore, CEO von Auriga.

Solange es Bargeld gibt, wird es auch Geldautomaten geben. Die bisherige Entwicklung und der Ausblick in die Zukunft zeigen die hohe Bedeutung von Innovationen für diese kundenorientierte Technologie.

Eine internationale Befragung zum Thema Bargeld zeigt widersprüchliche Ergebnisse. Auf der einen Seite hängen die Menschen an Münzen und Scheinen, auf der anderen Seite ist ihre Nutzung rückläufig. Und ein Drittel kann sich sogar eine Welt ohne Bargeld vorstellen.

Eine aktuelle Studie zeigt, dass sich Mobile Payment in Deutschland nur langsam entwickelt. Einheitliche Standards und integrierter Lösungen sind derzeit nicht vorhanden, wären aber wichtige Voraussetzungen für eine breite Akzeptanz.

Am 27. Juni 1967 erblickte in Enfield Town nördlich von London der erste Geldautomat das breite Licht der Öffentlichkeit. 50 Jahre später sind GAAs besonders in Deutschland eine der beliebtesten Bezugsmöglichkeiten von Bargeld. Ein Blick in die Geschichte, Gegenwart und Zukunft.

Nach rund 50 Jahren hat der Geldautomat weltweit eine wichtige Funktion in der Beziehung zwischen Geldinstituten und ihren Kunden erobert. Dabei geht seine Rolle über die zentrale Versorgung mit Bargeld hinaus, wie eine aktuelle Studie darlegt.

Trotz fortschreitender Digitalisierung, Mobile Banking und einem Trend zu bargeldlosem Bezahlen wollen Bankkunden nicht auf Geldautomaten verzichten, wie eine Befragung zeigt.

Geldtransfers gehören zu den angestammten Leistungen einer Bank. Durch neue Technologien wird eine neue Ära im Zahlungsverkehr eingeleitet, die Zahlungen schneller und einfacher machen – zumindest für die Kunden.

Von vielen Stellen wird derzeit eine Welt ohne Bargeld prognostiziert. Dabei ist gegenwärtig Cash immer noch King. Bundesbankvorstand Carl-Ludwig Thiele sieht gute Gründe, warum auch in Zukunft Noten und Münzen eine wichtige Rolle in unserem Leben spielen werden.

„Money makes the world go round” singt Liza Minelli im berühmten Musical Cabaret. Im deutschen Sprachraum heißt es „Geld regiert die Welt“. Eine Infografik beschreibt die wechselvolle Geschichte des Geldes.

Anlässlich der Vorstellung der neuen 50 Euro Banknote erklärte EZB-Chef Mario Draghi, dass drei Viertel aller Einkäufe im europäischen Währungsraum einer Umfrage zufolge nach wie vor bar bezahlt werden.

Kontaktloses Bezahlen befindet sich unaufhaltsam auf dem Vormarsch. Eine neue Technologie macht es möglich, dass Bankkunden jetzt nicht nur Karten oder Smartphones dazu nutzen können, sondern beinahe jeden beliebigen Gegenstand.

Bargeld kommt mehr und mehr in Verruf, weil es für Verbrechen und Terrorismusfinanzierung genutzt wird. Einige fordern seine Abschaffung, doch insbesondere Deutsche lieben es. Eine aktuelle Studie zeigt die Bedeutung von Bargeld in der digitalen Welt.

Nicht zuletzt im Zuge des FinTech-Trends sind in den letzten Jahren eine Vielzahl an Lösungen für Payments im Allgemeinen und Mobile Payment im Besonderen auf den Markt gekommen. Eine Infografik zeigt einen aktuellen Überblick.

Mobile Bezahlverfahren sind weltweit auf dem Vormarsch. Der Zahlungsverkehr wird zum Bestandteil einer komplexen Wertschöpfungskette. Neben Herausforderungen bieten die Entwicklungen im Mobile Payment gerade für den Bankensektor auch eine Vielzahl neuer Businessansätze.

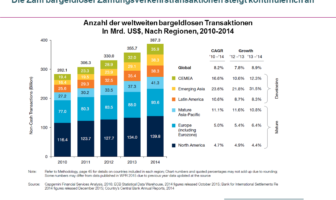

Der weltweite Zahlungsverkehr wächst unaufhaltsam. Regulierung, zunehmende Digitalisierung und FinTechs stellen die Teilnehmer am Markt vor neue Herausforderungen.