Sechs FinTech-Trends für 2021

Nach schwachem Start hat sich das FinTech-Investitionsvolumen im vergangenen Jahr wieder gut entwickelt. Für 2021 sieht eine Studie deutliche Veränderungen voraus. Sechs Trends zeichnen sich dabei ab.

Nach schwachem Start hat sich das FinTech-Investitionsvolumen im vergangenen Jahr wieder gut entwickelt. Für 2021 sieht eine Studie deutliche Veränderungen voraus. Sechs Trends zeichnen sich dabei ab.

Eine Studie hat die wichtigsten Zahlen, Daten und Fakten zur europäischen Internetwirtschaft zusammengetragen, um aktuelle Trends zu analysieren. Daraus leiten sich fünf Maßnahmen ab, die erforderlich sind, um Europas Wettbewerbsfähigkeit zu steigern.

Der wirtschaftliche Einfluss der 5G-Technologie könnte bis 2030 auf bis zu 1,3 Billionen US-Dollar steigen. Dabei helfen ihre große Geschwindigkeit und hohe Verlässlichkeit. Das offenbart eine neue Studie, die sich mit der Wirkung des neuen Mobilfunkstandards befasst.

Viele Firmen schöpfen das Potenzial der Cloud nicht aus. Dabei wissen sie um die Relevanz der Technologie: Sie ermöglicht agileres, risikofreieres Arbeiten. Manager, die die Technologie umfassend nutzen wollen, stehen indes vor Schwierigkeiten. Das zeigt eine neue Studie.

Vertriebstools auf Basis Künstlicher Intelligenz werden in Zukunft maßgeblich über den Erfolg von Banken entscheiden. Sie tragen dazu bei, ihre Trumpfkarte – die persönliche Interaktion zwischen Kunde und Berater – in den Mittelpunkt zu rücken.

Der Bankensektor sieht sich seit längerem großen Herausforderungen gegenüber, die häufig fundamentale Anpassungen in den Geschäftsmodellen erfordern. Das hat Auswirkungen auch auf die Innovationstätigkeit.

Mit der Digitalisierung entwickeln sich auch die Methoden von Cyberkriminellen weiter. Banken müssen ihre Sicherheitssysteme aktuell halten. Das ist teuer. Eine aktuelle Analyse zeigt, wie Betrugsprävention unter Einhaltung von Kosten-Nutzen-Aspekten gelingen kann.

Wenn das Impftempo weiter hochfährt, bestehen gute Chancen, im Laufe des Jahres in eine neue Normalität eintreten zu können. Für Banken bedeutet dies, sich fit zu machen für die Post-Corona-Zeit. Alte und neue Trends begleiten sie dabei.

Im Zuge der Digitalisierung halten die verschiedensten digitalen Technologien Einzug bei Banken und Sparkassen und verändern diesen nachhaltig. Sie spielen eine wichtige Rolle bei der Sicherung der Zukunftsfähigkeit.

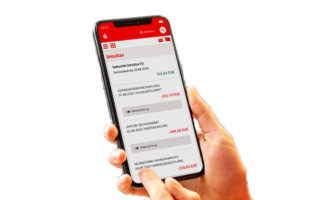

Traditionelle Bankhäuser geraten in die Defensive. Eine aktuelle Studie zeigt: Erstmals kann sich eine Mehrheit der Bundesbürger vorstellen, zu einer reinen Online-Bank zu wechseln oder hat dort bereits ein Konto.

Ist alles nur eine Frage von Perspektive und Wahrnehmung? Zumindest spielt uns die Realität mitunter einen Streich, indem sie sich nicht eindeutig interpretieren lässt und so Anlass zu unterschiedlichen Auslegungen und Maßnahmen gibt.

Cultural Hacks sind eine bewährte Strategie zum Start großer Veränderungsvorhaben und können Zündfunken für die digitale Transformation ganzer Organisationen sein. Sie helfen, eingespielte und eingefahrene Muster zu verlassen und erfolgreiche neue Wege zu beschreiten.

Sind Big Data und Augmented Analytics nur Schlagwörter, die bald wieder aus dem Gedächtnis und den Systemen im Banking verschwunden sind? Oder können sie die Zukunft des Banking mit neuen nie gesehenen Innovationsmöglichkeiten versorgen?

Eine aktuelle Studie zeigt: Digitalisierung und Vernetzung bieten Hackern neue Einfallstore. Die Zahl der Cyber-Angriffe hat in den vergangenen Jahren zugenommen. Unternehmen investieren daher verstärkt in IT-Sicherheitslösungen.

Der Markt für Quanten-Computing-Technologien entwickelt sich rasant. Laut einer Studie forschen und arbeiten zahlreiche Unternehmen und Organisationen an Quantentechnologien und es werden enorme Summen investiert.

Dass abrupte Veränderungen für Unternehmen wirtschaftliche Folgen haben, hat die Corona-Pandemie gezeigt. Um solchen Einflüssen langfristig Widerstand zu leisten, müssen Unternehmen laut einer Studie fünf Maßnahmen befolgen.

Intrapreneurship gilt als sexy. Häufig wirken Initiativen jedoch eher als nett gemeintes HR-Tool und weniger als echter Innovation-Booster. Um Intrapreneurship wirksam zu gestalten, sollten Unternehmen von den großen Technologie- und Internetkonzernen lernen.

Die schnelle Digitalisierung fordert die Banken und Finanzinstitute heraus. Mit der Corona-Pandemie wird der Prozess noch weiter vorangetrieben. Eine Studie zeigt, welche neuen Ansprüche Kunden entwickeln und womit die traditionellen Finanzinstitute punkten.

Die „Zwangsdigitalisierung“ hat die Organisation und Prozesse in Banken erheblich verändert. Kundennähe und Teamarbeit funktionieren digital besser als erwartet – aber ohne den persönlichen Kontakt geht es nicht. In einer klugen Kombination aus beidem liegen große Chancen.

Unternehmen, die Digitalisierung und Nachhaltigkeit vorantreiben, haben besseren Chancen, sich schneller von den Folgen der Corona-Pandemie zu erholen oder sogar gestärkt aus der Krise hervorzugehen. Zugleich rüsten sie sich für die Zukunft.

Besonders in Krisenzeiten stützt Künstliche Intelligenz die Resilienz von Unternehmen. Einer aktuellen Studie zufolge lassen sich mit jedem investierten Euro drei Euro erlösen. Trotzdem arbeiten die wenigsten intensiv mit der Technologie.

Die Corona-Pandemie hat einen wesentlichen Beitrag zur schnelleren Digitalisierung in Unternehmen geleistet. Eine Studie zeigt, wie Unternehmen die Digitalisierung nutzen, damit Prozesse optimiert, gleichzeitig Effizienz gesteigert und Kosten gesenkt werden.

Leere Filialen sind ein Problem das viele Banker – nicht erst seit Ausbruch der Corona-Pandemie – kennen. Darüber, wie man Bankkunden wieder für Filialen begeistern kann, habe ich mich mit den Leiterinnen der Summacom Akademie, Sandra Donner und Jasmin Kunz unterhalten.

Die Veränderungen der Corona-Pandemie werden in vielen Lebensbereichen ihre Spuren hinterlassen. Gerade in Zeiten von Shopping im Lockdown, Kontaktbeschränkungen und kontaktlosem Bezahlen werden die Einflüsse deutlich. Das betrifft auch die IT-Sicherheit.

Die Corona-Pandemie hat auch den Alltag der Sparkassen und ihrer Kunden verändert. Diese haben Ängste und Sorgen, suchen eine individuelle Beratung und Hilfen. Gleichzeitig fragen sie verstärkt neue digitale Angebote nach. Der Ostdeutsche Sparkassenverband hat dafür Lösungen entwickelt

Zwölf Jahre nach der Finanzkrise stehen Banken und Sparkassen heute vor neuen Herausforderungen. Eine aktuelle Studie zeigt, wie technologischer Fortschritt, Klimawandel und das wachsende Nachhaltigkeitsbewusstsein die Rolle der Kreditinstitute verändern.

Im Zuge der digitalen Transformation halten die verschiedensten digitalen Technologien seit längerem Einzug in den Finanzsektor und verändern diesen nachhaltig. Sie spielen damit eine wichtige Rolle bei der Sicherung der Zukunftsfähigkeit von Banken und Sparkassen.