Mittelstand hat kein Interesse an Crowdlending

Crowdlending sollte einer der Speerspitzen der Disruption des Bankenmarktes werden. Doch der Erfolg bleibt aus. Insbesondere mittelständische Unternehmen setzen weiter auf Banken und Sparkassen.

Crowdlending sollte einer der Speerspitzen der Disruption des Bankenmarktes werden. Doch der Erfolg bleibt aus. Insbesondere mittelständische Unternehmen setzen weiter auf Banken und Sparkassen.

Die diesjährige Avaloq Community Conference fand zum Leitthema „Ein neues Bankenparadigma im Zeitalter der Disruption“ statt. Sie zeigte Wege auf, wie etablierte Banken und Vermögensverwalter digitale Technologien nutzen und so neuen Wettbewerbern wirksam begegnen können.

Peer-to-Peer-Lending entwickelt sich langsam aber stetig. Bondora ist eine FinTech-Plattform, die Kreditnehmer und Investoren zusammenführt. Über die Besonderheiten des Geschäftsmodells habe ich mich mit dem CEO und Gründer Pärtel Tomberg unterhalten.

Banken und Sparkassen haben derzeit mehrere Probleme, unter anderem die anhaltende Niedrigzinspolitik, den Wettbewerbsdruck, veraltete Mainframearchitekturen und einen fehlenden Nutzerfokus. Alle diese Probleme haben FinTechs nicht. Banken könnten von den jungen Finanz-Startups einiges lernen.

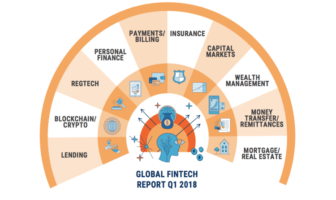

Schon jetzt haben die Investitionen in FinTech-Start-ups das Niveau des Vorjahrs übertroffen. Verantwortlich sind dafür vor allem zwei Mega-Deals. Zudem rücken neue Regionen und Themen in den Blickpunkt.

Innovationen in bestehende Strukturen zu zwingen ist ein Widerspruch in sich selbst! Beim Aufbau eines Open Banking Ökosystems sollten Begrenzungen von Schnittstellen durch organisatorische oder technische Gegebenheiten daher vermieden werden.

Deutsche FinTech-Start-ups verzeichneten im ersten Halbjahr 2018 einen neuen Rekord im Hinblick auf Anzahl und Summe der Risikokapitalinvestitionen. Dabei dominierten drei Bereiche.

Banken und FinTechs stehen im Hinblick auf das Banking 2025 aufregende Zeiten bevor. Angesichts großer Herausforderungen wird es auf beiden Seiten zu Marktbereinigungen kommen. Unterneh-men, die die wesentlichen Erfolgsfaktoren beachten, haben jedoch gute Zukunftsaussichten erfolg-reich zu wachsen.

Natürlich konzentrieren wir uns alle auf die Einhaltung von PSD2 und diverser anderer Vorgaben der Regulatoren. Aber wir dürfen eins nicht vergessen: Nicht der Regulator ist der eigentliche Motor für Veränderungen – es ist der Kunde.

Die weltweiten Investitionen in FinTech-Startups haben im zweiten Quartal 2018 einen neuen Rekord erreicht. Allerdings gab es einen alles überstrahlenden Sondereffekt.

Um auf den Wandel im Markt für Finanzdienstleistungen reagieren zu können, sind Schnelligkeit, Flexibilität und Innovationskraft gefragt. Das Zauberwort lautet „Agilität“. Doch damit tun sich Banken schwer, wie eine aktuelle Studie zeigt.

Die Zusammenarbeit mit Drittanbietern ist für Banken unumgänglich. Die Integrationstiefe hängt im Wesentlichen von den Monetarisierungsmöglichkeiten, der Bedeutung der Drittanbieterdaten und der UI/UX am Kunden-Frontend ab.

Die Digitalisierung – nicht nur der Finanzbranche – ist Gegenwart und Zukunft zugleich. Dies stellt Banken und Sparkassen, aber auch die Aufsicht vor neue Herausforderungen. Fünf Thesen beleuchten die Auswirkungen.

Banken und Sparkassen bringen ideale Voraussetzungen mit, um im digitalen Zeitalter mit Plattformansätzen erfolgreich zu sein. Aber es gibt Nachholbedarf. Welche Schritte sind zu gehen und welche Entscheidungen zu treffen?

Immer mehr FinTechs und Hightech-Konzerne drängen mit digitalen Lösungen in den Bereich Transaction-Banking. Insbesondere die Blockchain-Technologie ermöglicht erhebliche Kostensenkungen und neue Geschäftsmodelle.

Für das Banking der Zukunft müssen Banken ihr Innovationsprofil schärfen. Dabei kommt Kooperationen mit FinTechs eine besondere Rolle zu. Allerdings gilt es, die dabei vorhandenen Hindernisse zu überwinden, um zu einem gemeinsamen Erfolg zu gelangen.

FinTech und FinTechs verändern die Bankenwelt. Noch sind traditionelle Finanzinstitute stark, doch wie können sie diese Position verteidigten und ausbauen? Die Suche nach der Erfolgsstrategie der Zukunft hat längst begonnen.

Das FinTechs den Wettbewerb erhöhen, ist nicht neu. Eine aktuelle Studie hat nun untersucht, wie die konkreten Auswirkungen von FinTechs auf die Erträge der deutschen Kreditinstitute im Privatkundengeschäft aussehen.

Neue Marktverhältnisse verlangen neue Kompetenzen bei Banken im Zugang zum Kunden. Wie FinTechs eine wichtige Lücke in der Markbearbeitung schließen und was Regionalinstitute dabei tun müssen, ohne sich selbst untreu zu werden.

Einer aktuellen Studie zufolge schneiden die deutschen Kreditinstitute beim Thema Digitalisierung nur mittelmäßig ab. Ursächlich seien vor allem das Kundenverhalten und bestehende Prozesse.

Die weltweiten Investitionen in FinTech-Startups stiegen im ersten Quartal 2018 deutlich an. Während sie in den USA ein neues Rekordhoch erzielten, gingen die Werte in Europa deutlich nach unten.

Die Auswertung der Studie Banking 2025 zeigt, dass der digitale Strukturwandel und die Kräfte des Internets von vielen Banken zu lange unterschätzt wurden. Im Zuge der Digitalisierung gewinnen deshalb Kooperationen mit FinTechs zunehmend an Attraktivität.

FinTechs gelten als jung und dynamisch. Als Finanzdienstleister müssen sie sich aber regelmäßig der harten Realität des Bankaufsichtsrechts stellen. Welche Geschäftsmodelle sind betroffen, was sind die Konsequenzen, und ist Kooperation mit Banken ein Ausweg?

Die Digitalisierung macht auch vor Private Banking und Wealth Management nicht halt. Im Fonds-Management und der Vermögensverwaltung ermöglicht Algorithmen-basiertes Data-Mining bessere Anlagestrategien.

Sechs Themen bestimmen in fünf Geschäftsfeldern die zentralen Trends und Herausforderungen des Jahres 2018 für Banken und Sparkassen. Die strategische Transformation entscheidet über die Zukunft.

FinTechs bieten innovativen, digitalen Dienste, die traditionelle Banken in der Kürze der Zeit nicht selbst marktfähig anbieten können. Welche Phasen durchlaufen diese neuen Technologien bei deren Einführung und was können Banken für sich daraus schließen?

Der FinTech-Trend scheint allen Unkenrufen ungebrochen. Entgegen der frühen Phase, wollen inzwischen die meisten Startups mit etablierten Banken kooperieren. Ziel bleibt dabei der Zugang zu einer breiten Kundenbasis.