Mit der Banking-App auf Partnersuche

Banken und Sparkassen haben nicht nur vielfältige Informationen über ihre Kunden sondern suchen auch nach neuen Geschäftsmodellen. Eine deutsche Neobank plant aktuell eine Partnervermittlung à la Tinder.

Banken und Sparkassen haben nicht nur vielfältige Informationen über ihre Kunden sondern suchen auch nach neuen Geschäftsmodellen. Eine deutsche Neobank plant aktuell eine Partnervermittlung à la Tinder.

Die Corona-Pandemie hat zu Umbrüchen, auch im Finanzsektor gesorgt. Persönliche Kundenbeziehungen und Vertrauen haben gelitten. Um sich für die Zeit nach der Krise zu rüsten, sollten Banken Kundennähe in den Vordergrund rücken. Eine Studie zeigt mögliche Ansatzpunkte.

Der zwischenzeitliche Höhenflug der GameStop-Aktie sorgte für viel Wirbel. Die organisierte Attacke von Kleinanlegern auf Hedgefonds und das Aufkommen von Neobrokern könnten die Spielregeln am Aktienmarkt nachhaltig verändern.

Obwohl sich die Bankenbranche zunächst eher skeptisch gegenüber dem Nutzen von Cloud Services zeigte, migrieren nun mehr und mehr Finanzinstitute ihre IT-Anwendungen in die Cloud. Eine neue Studie beleuchtet den Status Quo und die Herausforderungen.

Landauf landab werden derzeit digitale Kryptowährungen heiß diskutiert. Ihr Schicksal wird mit der Zukunft von Banking und Bezahlen in Verbindung gebracht. Ihre Einführung scheint nicht mehr eine Frage des „ob“ sondern nur noch des „wann“ zu sein.

Während international die Generationen Z und Alpha als attraktiver Wachstumsmarkt für Neobanken und etablierte Institute gelten, scheinen Banken und Sparkassen hierzulande jungen Kunden zu wenig Bedeutung beizumessen.

Ohne Humor wäre das vergangene Jahr wohl kaum auszuhalten gewesen. Der Jahresrückblick 2020 auf die beliebtesten Beiträge aus der Rubrik Vermischtes stellt dies mit Cartoons, Zitaten und Geschichten unter Beweis und zeigt, das Banker durchaus nicht humorlos sind.

Einer aktuellen Studie zufolge erreichen die deutschen Banken bei der Digitalisierung im internationalen Vergleich nur einen mittleren Rang. Vor allem beim Öffnen der Geschäftsmodelle und beim mobilen Kanal besteht Nachholbedarf.

Sind Onlinebanken die Profiteure der Digitalisierung des Finanzwesens? Eine exklusive Analyse zeigt, dass 50 Prozent der Deutschen eine Bankverbindung mit einer Direktbank haben. Filialbanken sollten die Zahlen als deutlichen Weckruf begreifen.

Plattformen und Ökosysteme spielen eine wichtige Rolle im digitalen Banking der Zukunft. Herausfordererbanken scheinen dabei einen Vorsprung gegenüber etablierten Instituten zu haben. In Zeiten von Corona könnten die Karten neu gemischt werden.

Das Bankwesen steht nicht unbedingt für Quantensprünge in den Bereichen Innovation, Kundengewinnung und effektive Digitalisierung. Die Bank Cler, ehemals Bank Coop, gilt hier als Ausnahme und beschreitet seit ihrem Rebranding experimentelle, neue Wege.

Im Zuge der Corona-Krise hatten Banken und Sparkassen im Wettbewerb mit FinTechs, Neobanken und anderen neuen Marktteilnehmern zwar die Nase vorn, das bedeutet aber nicht, dass der Vorhang schon gefallen wäre.

Der Einsatz neuer Technologien kann für Bankkunden anziehend und abschreckend zugleich wirken. Beide Aspekte werden den Wettbewerb bestimmen, da immer mehr FinTechs und Neobanken am Markt auftreten. Wo Sorgfalt bei der Implementierung gefragt ist, zeigt eine neue Studie.

Eine aktuelle Studie zeigt neue Rekordwerte für M&A-Transaktionen bei FinTech-Startups. Vier Megadeals stachen hervor, während sich die Strukturen im Markt verändern, da Investoren ihr Verhalten anpassen. Etablierte Institute müssen aufpassen.

Banken und Sparkassen genießen bei Kunden (noch) erheblichen Vertrauensvorsprung gegenüber FinTechs oder BigTechs. Das hat Gründe und auch Neobanken tun gut daran, diese ernst zu nehmen, um das Vertrauen zu erhalten.

Wie wird sich das Banking im Jahr 2020 und darüber hinaus verändern? Welches sind wichtige Einflussfaktoren? Ein Blick auf die Beiträge der Woche aus der internationalen Finanzszene gibt Aufschluss über einige Trends.

Die Digitalisierung ist nach wie vor ganz oben auf der Agenda der Bankvorstände. Man könnte fast den Eindruck gewinnen, die Branche strotze nur so vor Innovation. Bei genauerem Hinsehen kommen einem jedoch berechtigte Zweifel.

Bankkunden stellen immer höhere Anforderungen an ein umfassendes und personalisiertes Leistungsangebot. Dies stellt Kreditinstitute vor erhebliche Herausforderungen, wie eine aktuelle Studie zeigt. Es fehle insbesondere an der notwendigen Kreativität.

Banken und Sparkassen verspüren zunehmenden Wettbewerb von digitalen Neobanken. Um die Kunden nicht zu verlieren, bzw. zurückzugewinnen, müssen sie die Herausforderung annehmen und in entsprechende digitale Angebote investieren.

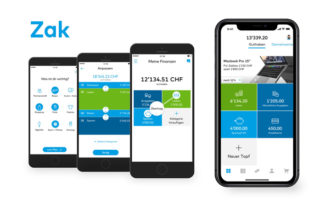

Während Filialbanken ihr Vertriebsnetz ausdünnen, positionieren sich Neobanken mit neuen bedürfnisgetriebenen Konzepten beim Konsumenten. Sie besitzen aus einer Marktperspektive das Potenzial die nächste Generation Direktbank zu werden.

Kaum eine Woche vergeht, in denen nicht eine der neuen Anbieter von Digital-only-Banking neue Rekorde bei den Kundenzahlen verkündet. Aber sind diese wirklich ein Indiz für Relevanz und Erfolg?

Traditionelle Banken und Neobanken unterscheiden sich in vielen Bereichen, haben aber auch einiges gemeinsam. Indem sie voneinander lernen, könnten sie Angriffe von Amazon & Co wirkungsvoll abwehren.

Eine Studie stellt die 100 erfolgreichsten FinTechs und Neobanken des Jahres 2018 vor und bietet einen detaillierten Einblick in die Strukturen und Strategien der einzelnen Startups.

Hat Deutschland zu viele Banken und ist hoffnungslos overbanked oder fehlt einfach die richtige, wahre kundenorientierte Bank? Nun hat BNP Paribas ein neues mobiles Online-Banking Angebot gestartet.

Brett King, der ja nicht nur Buchautor sondern auch Gründer einer eigenen Bank in den USA ist, hat vor kurzem in London einen interessanten Kurzvortrag zu den Veränderungen und Herausforderungen im Retail Banking gehalten

Die in Gründung begriffene BankSimple will als Direktbank das Retail Banking in den USA revolutionieren. Dazu setzt Sie auf ein neues Kundenerlebnis durch eine neugestaltete Schnittstelle zwischen Kunde und Bank sowie auf virales Marketing, Soziale Medien und digitale Lobbyarbeit.