Die beliebtesten Beiträge im Juli 2023

Bei den meistgelesenen Beiträgen im Monat Juli standen neben der Generation Z vor allem die Themen generative Künstliche Intelligenz und ChatGPT im Mittelpunkt des Leserinteresses.

Bei den meistgelesenen Beiträgen im Monat Juli standen neben der Generation Z vor allem die Themen generative Künstliche Intelligenz und ChatGPT im Mittelpunkt des Leserinteresses.

Eine aktuelle Studie zum Privatkundengeschäft der deutschen Banken zeigt, dass sich das Kundenverhalten in Folge von fast zehn Jahren Zinsabstinenz deutlich verändert hat. Das eröffnet Chancen vor allem für Regionalbanken.

Immobilienkredite sind oft durch Hinterlegung der Immobilie besichert. Doch was passiert, wenn diese Kreditsicherheiten durch ESG an Wert verlieren – ja, sogar wertlos werden? Wie können sich Banken vor diesen Risiken schützen?

Im bundesweiten Vergleich aller Sparkassen belegt die Stadtsparkasse Düsseldorf den Spitzenplatz bei der Digitalisierung. Noch vor wenigen Jahren sah das anders aus. Ein Einblick auf dem Weg zur digitalen Sparkasse.

Krisen gibt es derzeit zuhauf. Doch sind Banken ausreichend auf diese vorbereitet? Notfallpläne spielen eine wichtige Rolle zur Steigerung der Resilienz. Dabei sollten jedoch auch Erträge und Wachstum angemessen berücksichtigt werden.

Es zieht sich längst durch alle Lebensbereiche: Wir sind digitaler geworden und mobiler in fast allem, was wir tun. Vor allem aber sind wir damit auch flexibler geworden und nutzen Dienstleistungen auf immer mehr Zugangswegen.

Jede Krise bietet auch Chancen. Die Privatbank-Branche stellt sich bereits seit Monaten einem höchst anspruchsvollen Marktumfeld. Umso wichtiger, dass sie diese Zeit konstruktiv und vorausschauend nutzt. Einige Trends sind dabei im Jahr 2023 besonders zu beachten.

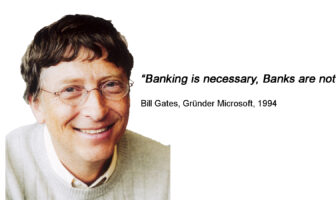

Wohl kaum ein Zitat über Banking und Banken ist so bekannt, wie das von Microsoftgründer Bill Gates aus dem Jahr 1994. Heute schein klar, dass er daneben lag. Oder sollte man die Aussage lediglich abändern?

Wenn es Banken gelingt, Kunden durch Co-Creation aktiv in die Wertschöpfung einzubeziehen, wird eine wertschätzende und sinnstiftende Erfahrung entstehen. Kunden entwickeln eine Identität zur Marke, die weit über Produkt- und Marketingaspekte hinausgeht.

Immer mehr Menschen erwarten von ihrem Finanzpartner Präsenz auf allen Kanälen. Die Sparkassen haben kräftig investiert, um den sich ändernden Bedürfnissen ihrer Kundinnen und Kunden vor Ort in der Filiale ebenso gerecht zu werden wie in der virtuellen Welt.

Hohe Kundenzahl, geringe Margen, sinkende Filialkontakte und digitale Wettbewerber: Das Retailbanking ist heutzutage per se keine Erfolgsgeschichte, vor allem nicht im stationären Vertrieb. Doch Privatkundengeschäft kann (auch) erfolgreich und profitabel sein.

Das aktuelle Umfeld steigender Zinsen bietet Banken und Sparkassen beste Chancen, ihre Erträge im Privatkundengeschäft zu steigern. Belohnt werden aber nur die Institute, die insbesondere im Vertrieb jetzt konsequent digitalisieren.

Das Mindestinvestitionsvolumen zahlreicher Anlageprodukte im privaten Kapitalmarkt ist für Privatanleger oft eine unüberwindbare Hemmschwelle. Als großer Trend zeichnen sich gemäß einer Studie innovative Finanzprodukte durch Technologielösungen ab, die hier neue Möglichkeiten bieten.

Nahezu im Wochenrhythmus passen Banken ihre Konditionen für Tages- oder Festgelder von Privatkunden an. Trotzdem ist diese Refinanzierung weiterhin eine der günstigsten Finanzierungsquellen im Markt – wenn man dieses Segment richtig und effizient bespielt!

Jahrelang konnten sich Banken und andere Anbieter auf die Erträge aus der Baufinanzierung verlassen. Steigende Zinsen und sinkende Immobilienpreise am Horizont sowie drohende regulatorische Einschnitte bringen Wirbel in den Markt. Wirklich schlechter wird es vorerst jedoch nicht.

Für Vermögensverwalter wird das Wealth-Management immer wichtiger. Einer aktuellen Studie zufolge müssen jedoch grundlegende Wachstums- und Rentabilitätsprobleme der Branche gelöst werden. Der Ansatz dafür sei ein „Wealth Management 3.0“.

Die meistgelesenen Beiträge des Monats Juli hatten unterschiedliche Schwerpunkte: Innovation, das Kundenerlebnis, Anforderungen der jungen Generation, FinTechs und persönliche Finanzberatung standen im Mittelpunkt.

Finanzdienstleister sind bei Beratungen zur Geldanlage ab August zu einer Abfrage der ESG-Präferenzen ihrer Kunden verpflichtet. Eine Info-Broschüre und vier Kundenfragen zeigen, wie die Präferenzabfrage in der Praxis durchgeführt werden kann.

Einer aktuellen Studie zufolge stagniert der Anteil der Online Banking Nutzer. Gleichzeitig haben Bankfilialen aus Sicht der Kunden weiterhin eine hohe Bedeutung. Allerdings müssen Kreditinstitute die Beratungsqualität verbessern.

Große Privatbanken haben in der Schweiz zwar einen guten Stand. Ihre Größe allein garantiert ihnen aber noch keinen Erfolg. Das legt eine aktuelle Studie nahe. Die Konkurrenz der mittleren und kleineren Banken habe nämlich auch ihre Vorteile.

Bei den meistgelesenen Beiträgen im Monat Februar standen Kundenberatung Marktanteile und Marktanteile im deutschen Privatkundengeschäft im Mittelpunkt des Leserinteresses, gefolgt von Payment-Trends und Führung in Genossenschaftsbanken.

Welches sind eigentlich die größten Privatkundenbanken in Deutschland? Eine exklusive Umfrage zeigt die tatsächlichen Marktanteile der Kreditinstitute bei Girokonten. Die tiefergehende Analyse hält einige Überraschungen bereit.

Ein Großteil der Führungskräfte im Bankenwesen blickt ausgesprochen pessimistisch in die Zukunft und sieht sich unzureichend auf die Digitalisierung vorbereitet. Das zeigt eine aktuelle Studie. Der Umstieg auf plattformbasierte Systeme soll helfen.

Banken sind in der Krise Teil der Lösung. Durch konstante Weiterentwicklung müssen sie über die Corona-Krise hinaus agil, digital und vor allem zukunftsfähig bleiben. Dem Thema Nachhaltigkeit wird dabei aus Kunden- und Bankensicht eine Schlüsselrolle zukommen.

Die Markt- und Wettbewerbsdynamik nimmt weiter zu. Finanzinstitute müssen die richtigen Trends erkennen und sich schnell anpassen. Jörg Engels und Thomas Peek von Deloitte erläutern im Interview, welche das sind und wie die Anpassung gelingen kann.

Die Corona-Krise und die voranschreitende Einführung der Verwahrentgelte haben die Finanzwelt in den letzten Jahren grundlegend verändert. Welche Finanzdienstleister schaffen es in 2021, die Verbraucher davon zu überzeugen, ihre Marke beim nächsten Kauf in Betracht zu ziehen?

Immer mehr Banken und Sparkassen führen Verwahrentgelte ein – inzwischen auch für geringe Einlagenhöhen. Eine exklusive Umfrage zeigt, dass die große Mehrheit der Bankkunden derartige Strafzinsen nicht nur ablehnt, sondern sich auch dagegen wehren will.