Die Macht des Preises – Infografik

Die richtige Preisstrategie ist der wirksamste Weg, Ergebnisse zu steigern. Dazu empfiehlt es sich jedoch, strategisch vorzugehen und darauf zu achten, was Kunden wirklich wollen.

Die richtige Preisstrategie ist der wirksamste Weg, Ergebnisse zu steigern. Dazu empfiehlt es sich jedoch, strategisch vorzugehen und darauf zu achten, was Kunden wirklich wollen.

Der Markt für nachhaltige Investments wächst seit Jahren und ist im Begriff, den Nischenmarkt zu verlassen. Schon heute ist es für Finanzinstitute riskant, ESG-Kriterien nicht zu berücksichtigen – und das Risiko steigt weiter an.

In einem ebenso exklusiven wie imaginären Kamingespräch diskutiert Kaiser Napoleon Bonaparte mit Bankvorständen über aktuelle strategische Themen und Herausforderungen im Banking.

Neue Intermediäre, Plattformanbieter und FinTechs drohen, klassischen Retailbanken den Rang abzulaufen. Diese müssen auf veränderte Kundenanforderungen und die Konkurrenz von Near- und Non-Banks mit Digitalisierungsstrategien reagieren. Back- und Frontoffice werden digital revolutioniert – nicht ohne Konsequenz für die Bankensteuerung.

Bankkunden in der Schweiz wollen neben dem digitalen Zugang auch weiterhin den persönlichen Kontakt zu einem Berater. Banken sollten daher nicht am Kundenbedarf vorbei digitalisieren, sondern diesen im Rahmen einer entsprechenden Multikanalstrategie berücksichtigen.

Im Rahmen von SEPA sind Instant Payments ein großer nächster Schritt. Ein Whitepaper erläutert, was auf die Banken zukommt und stellt Vorteile und Chancen, aber auch Herausforderungen dar.

Einer Studie zufolge verfügen die meisten Unternehmen über keine ganzheitliche Sicht auf ihre Kunden und müssen daher ihre traditionellen Ansätze im Customer Experience Management überdenken.

Die deutschen Bankinstitute befinden sich inmitten in einer Phase des Umbruchs. Die fortschreitende Digitalisierung eröffnet Möglichkeiten, durch Innovationen neue Ertragsquellen zu erschließen und durch Effizienzsteigerung Kosten zu sparen. Eine Studie gibt Einblick in die aktuelle Situation der Branche.

Steht der Markt für Online Brokerage vor einer Konsolidierung? Anfang des Jahres verkündete die comdirect die Übernahme von OnVista. Über die Motivation und die weiteren strategischen Pläne sprach ich mit Dr. Sven Deglow, Vorstand der comdirect bank.

Viele Unternehmen stellen sich die Frage, ob die digitale Transformation auch zu mehr wirtschaftlichem Erfolg führt. Eine aktuelle Studie zeigt, dass Investitionen in IT-Modernisierung lohnen können.

Technologien aus dem Bereich Künstliche Intelligenz ermöglichen Unternehmen vielfältige neue Möglichkeiten. Eine Studie zeigt, dass die Adaption zunimmt und Innovation und Wachstum ermöglicht.

Europäische Banken kämpfen unverändert mit einer schwachen Profitabilität. Eine Analyse der Geschäftsergebnisse von 300 Banken zeigt die Schwachstellen und gibt Handlungsempfehlungen.

Als Robin Hood einst den Sherwood Forrest unsicher machte, war es vermutlich das erste Mal, dass die „Nein-Strategie“ in wichtigen Verhandlungen angewendet wurde. Noch heute wird sie in vielen Banken praktiziert, wie Bank Blog Kolumnist Michel Lemont in seiner Wochenendkolumne berichtet.

Viel wird über die Zukunft der Banken gesprochen und geschrieben. Doch wie verhält es sich mit der Zukunft von FinTechs? Eine umfangreiche Präsentation gibt Einblicke wohin die Reise gehen könnte.

Die IT-Strukturen von Banken und Sparkassen werden oft als träge und innovationsfeindlich dargestellt. Das scheint sich zu ändern, wie Sven Korschinowski von KPMG und Remigiusz Smolinski von comdirect im Gespräch erläutern.

Ein Jahr nach dem Brexit Referendum wissen wir noch immer nicht, wie es zwischen Großbritannien und der EU weitergehen soll. Wenige Wochen nach den Neuwahlen gilt manches, was wir dachten zu wissen, nun auch nicht mehr.

Viele Banken haben Bedenken gegenüber einer Auslagerung ihrer Zahlungsdienste. Allerdings gibt es überzeugende Argumente, die dafür sprechen. Sechs strategische Fragen sollen helfen, die Überlegungen zu der schwierigen Entscheidung zum Outsourcing von Payment-Technologien zu klären.

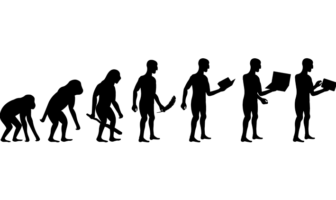

Die Digitalisierung begünstigt ein „Survival of the Fittest“ auch im Finanzsektor. Digitalisierung und Daten bieten neue Chancen für Kreditinstitute. Bankvorstände sollten diese nutzen und ihre Geschäftsmodelle zukunftsorientiert ausrichten.

Banken sind unsicher, ob sich die Investition in Instant-Payment-Dienste lohnt. FinTechs, oder Herausforderer wie PayPal, hingegen haben die Vorteile der Zahlungsdienste erkannt: Für viele Unternehmen ist eine direkte Überweisung von Vorteil für ihren Cashflow, auch die erhöhte Sicherheit durch eine sofortige Wertübertragung wird als Mehrwert empfunden.

Verpassen Versicherer den Digitalisierungstrend? Digitale Lösungen müssen Kundenbedürfnisse zentrisch, innovativ und gleichzeitig schnell für alle Kanäle unterstützen. Eine überzeugende Digitalisierungsstrategie mit einem kanalübergreifenden Angebot ist die Basis für eine erfolgreiche Zukunft.

Die digitale Transformation ist für viele Banken und Sparkassen eine große Herausforderung. Dabei geht es um mehr als nur Kostensenkung und Effizienzsteigerung. Eine aktuelle Studie zeigt die Bedeutung für den Markterfolg.

Das Thema PSD2 / XS2A beschäftigt aktuell viele Banken in Europa. Gerade in Deutschland mit gelebten Beispielen für „Dritte“ wie „sofort“ oder auch „StarMoney“ fragen sich viele wie eine passende Antwort ist. Andrè Bajorat versucht, mit figo passende Lösungen aufzuzeigen.

Auf der Jahreshauptversammlung hat Commerzbank-Chef Zielke die künftige Strategie erläutert. Ziel sei es, für zukünftige Marktanteile nachhaltig zu investieren und das Wachstum fortzusetzen.

Deutschland legt als Standort in Sachen Innovation zu, wie verschiedene Studien zeigen. Die Innovationskraft entwickelt sich positiv. Allerdings sinkt die Zahl innovationsaktiver Unternehmen.

Der Bankensektor sieht sich in den letzten Jahren einer Vielfalt von Herausforderungen gegenüber. Insbesondere die digitale Disruption setzt die traditionellen Geschäftsmodelle der Banken unter Druck.

Über Blockchain wird nicht nur viel geredet, einer aktuellen Studie zufolge ist bereits heute die Hälfte aller Banken dabei in diese neue Technologie zu investieren. Die kommerzielle Nutzung scheint unmittelbar bevorzustehen.

Eine schwächelnde Weltwirtschaft, der technologische Wandel und die zunehmende Regulierung setzen Banken weltweit unter Druck. Europäische Institute stehen vor dem größten Anpassungsbedarf mit einer Bedrohung von 50 Prozent ihrer Margen.