Instant Payments als nächstes Big Thing

Im Rahmen von SEPA sind Instant Payments ein großer nächster Schritt. Ein Whitepaper erläutert, was auf die Banken zukommt und stellt Vorteile und Chancen, aber auch Herausforderungen dar.

Im Rahmen von SEPA sind Instant Payments ein großer nächster Schritt. Ein Whitepaper erläutert, was auf die Banken zukommt und stellt Vorteile und Chancen, aber auch Herausforderungen dar.

Neue digitale Technologien wie Blockchain, neue Standards bei Instant Payments und erweiterte regulatorische Anforderungen durch die PSD2 haben vielfältige Auswirkungen auf den Zahlungsverkehr der Banken. Eine aktuelle Studie zeigt die Entwicklung zum Zahlungsverkehr 4.0.

Das Internet der Dinge läutet eine der nächsten digitalen Revolutionen ein. Die Auswirkungen auf den Alltag werden zahlreich sein. Einkaufen und die Art und Weise wie wir bezahlen, gehören dazu.

Viele Banken haben Bedenken gegenüber einer Auslagerung ihrer Zahlungsdienste. Allerdings gibt es überzeugende Argumente, die dafür sprechen. Sechs strategische Fragen sollen helfen, die Überlegungen zu der schwierigen Entscheidung zum Outsourcing von Payment-Technologien zu klären.

Banken sind unsicher, ob sich die Investition in Instant-Payment-Dienste lohnt. FinTechs, oder Herausforderer wie PayPal, hingegen haben die Vorteile der Zahlungsdienste erkannt: Für viele Unternehmen ist eine direkte Überweisung von Vorteil für ihren Cashflow, auch die erhöhte Sicherheit durch eine sofortige Wertübertragung wird als Mehrwert empfunden.

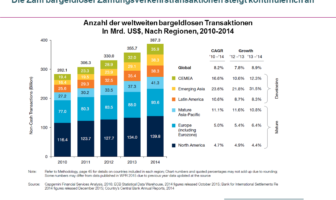

Für 2017 wird ein Wachstum des unbaren Zahlungsvolumens zwischen wird voraussichtlich zwischen 10-15 Prozent auf weltweit 450 Milliarden US $ erwartet. Eine Infografik skizziert wichtige Trends dazu im Bereich Payments.

Geldtransfers gehören zu den angestammten Leistungen einer Bank. Durch neue Technologien wird eine neue Ära im Zahlungsverkehr eingeleitet, die Zahlungen schneller und einfacher machen – zumindest für die Kunden.

Von vielen Stellen wird derzeit eine Welt ohne Bargeld prognostiziert. Dabei ist gegenwärtig Cash immer noch King. Bundesbankvorstand Carl-Ludwig Thiele sieht gute Gründe, warum auch in Zukunft Noten und Münzen eine wichtige Rolle in unserem Leben spielen werden.

Eine Infografik zeigt zehn wichtige Trends im Bereich Payments und Zahlungsverkehr für das Jahr 2017 rund um die drei Kernbereiche Zahlungsinstrumente, Regulierungs- und Brancheninitiativen und wichtige Stakeholder-Strategien.

Bargeld kommt mehr und mehr in Verruf, weil es für Verbrechen und Terrorismusfinanzierung genutzt wird. Einige fordern seine Abschaffung, doch insbesondere Deutsche lieben es. Eine aktuelle Studie zeigt die Bedeutung von Bargeld in der digitalen Welt.

Der Jahresüberschuss der Deutschen Bundesbank ist gefallen, weil sie ihre Risikovorsorge für mögliche Folgen der gemeinschaftlichen Geldpolitik im Euroraum deutlich aufgestockt hat.

Im Bereich Zahlungsverkehr vollziehen sich derzeit fundamentale Veränderungen. Eine aktuelle Studie beleuchtet den Wandel und analysiert die wichtigsten Trends im europäischen Privatkunden- und Firmenkundensegment.

Ein heute verabschiedeter Gesetzentwurf der Bundesregierung soll beim Online-Bezahlen oder Einkaufen an der Ladenkasse per Kreditkarte für mehr Sicherheit und geringere Kosten für die Verbraucher sorgen.

Im Januar 2018 muss die europäische Zahlungsdienstrichtlinie PSD2 in deutsches Recht umgesetzt werden. Neben der Erhöhung der Sicherheit europäischer Zahlungen bringt sie auch neue strategische Herausforderungen für Banken.

PSD2 – die zweite, erweiterte Zahlungsdienste-Richtlinie der EU tritt per 13. Januar 2018 in Kraft. Sie bietet viele Chancen für Banken und Drittanbieter, aber auch für Kunden. Es stehen allerdings auch noch einige offene Fragen im Raum, die ungeklärt sind.

Der weltweite Zahlungsverkehr wächst unaufhaltsam. Regulierung, zunehmende Digitalisierung und FinTechs stellen die Teilnehmer am Markt vor neue Herausforderungen.

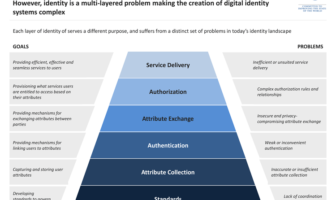

Im Rahmen einer Forschungsreihe wird der Einfluss disruptiver Innovationen und deren Auswirkungen auf die Finanzbranche, Kunden und Gesellschaft untersucht. Ein wesentlicher Teil befasst sich mit digitalen Identitäten und deren Prüfung.

Banken erwarten durch die Zahlungsrichtlinie PSD2 der EU weitreichende Änderungen. Viele Entwicklungen sind bereits jetzt beobachtbar, so dass die Institute gut beraten sind, sich mit den strategischen Implikationen über die PSD2 hinaus zu befassen.

Eine Milliarde Euro allein an Projektkosten für Personal kommen auf die rund 2.000 Kreditinstitute in Deutschland in den kommenden zwei bis drei Jahren zu. Allein im Bereich Zahlungsverkehr. Das zeigt eine Berechnung der PPI AG.

Im Wettstreit um den Erhalt der Vorherrschaft im Zahlungsverkehr, haben sich die etablierten Banken Hilfe im Kampf gegen FinTechs geholt. Lucky Luke, der Mann, der schneller zieht als sein Schatten, soll es für sie richten. Das gestaltet sich jedoch gar nicht so einfach wie gedacht.

Blockchain ist einer der aktuellen Top Trends in der Digitalisierung der Finanzdienstleistung. Kaum jemand versteht es wirklich vollständig, doch (fast) jeder redet darüber. Grund genug, einmal die Basics zu erläutern.

Die Mehrheit der Banken und Sparkassen erkennt einen deutlichen Handlungsbedarf durch die fortschreitende Digitalisierung, schreckt aber vor entsprechenden Investitionen zurück. Dabei steht viel auf dem Spiel wie eine aktuelle Studie zeigt.

Globale politische Entwicklungen wie der mögliche Brexit können das Leben auf den Kopf stellen und fordern besonders auch die E-Commerce- und Payment-Branche heraus. Nur FinTechs könnten immer als Sieger vom Platz gehen.

Smarte Verträge (Smart Contracts) sind nichts grundsätzlich Neues im Bankgeschäft. Durch die Blockchain-Technologie erfolgt jedoch eine Weiterentwicklung, die insbesondere den Zahlungsverkehr grundlegend verändern könnte.

Die Europäische Kommission will mit mehr Transparenz und Wettbewerb Gutes für Konsumenten bewirken. So auch mit der neuen Auswahl des Zahlverfahrens bei Kartenzahlungen am POS durch den Kunden. Doch die Umsetzung sorgt für erhebliche Unruhe.

Werden wir im Jahr 2031 noch Bargeld verwenden? Seit 60 Jahren wird dessen Abschaffung prognostiziert und es hält sich dennoch hartnäckig. Ein wichtiger Grund scheint die faszinierende psychologische Beziehung zu sein, die wir zu Scheinen und Münzen entwickelt haben.

Deutsche Konsumenten vertrauen immer noch stark auf die Leistungen der klassischen Banken. Sie legen insbesondere großen Wert auf Solidität. Gleichzeitig werden sie jedoch immer offener für die Angebote von FinTechs wie eine aktuelle Studie zeigt.