Die Blockchain kommt … später …

Hat Blockchain-Technologie tatsächlich das Potential, Finanzdienstleistungen grundlegend zu verändern? Eine aktuelle Befragung ist dieser Frage nachgegangen und hat konkrete Anwendungsfälle untersucht.

Hat Blockchain-Technologie tatsächlich das Potential, Finanzdienstleistungen grundlegend zu verändern? Eine aktuelle Befragung ist dieser Frage nachgegangen und hat konkrete Anwendungsfälle untersucht.

Vor allem im Zusammenhang mit Künstlicher Intelligenz wird Chatbots eine hohe Bedeutung für das Banking der Zukunft zuerkannt. Eine Befragung des Bank Blogs hat ergeben, dass sich die meisten deutschen Institute beim Thema noch zurückhalten.

Mit Erleichterung wurde international die Wahl von Emmanuel Macron zum neuen französischen Präsidenten aufgenommen. Doch wie immer nach solchen Ereignissen kehrt schnell Ernüchterung ein. Die Herausforderungen bestehen unverändert weiter.

Wie immer am ersten Freitag des Monats finden Sie heute wieder eine Rückschau auf die meistgelesenen Artikel des Vormonats. Im besonderen Leserinteresse standen diesmal das neue Filialkonzept der Haspa, PSD2 sowie Trends im Bereich Management und Digitalisierung.

Laut Studienaussagen verbringen bereits in jeder dritten Bank 30 Prozent der Mitarbeiter einen Großteil ihrer Arbeitszeit mit digitalen Themen. Damit verschieben sich ihre Arbeitsinhalte schleichend in Richtung Digitalisierung, und ganz bestimmte Kompetenzen werden relevant. Maria Holschuh von Hays zeigt auf, wo die Reise hingeht.

Zwanzig Prozent der Deutschen haben Probleme, ihre Schulden zu bezahlen und mehr als die Hälfte kann sich Sparen nicht leisten. Dennoch glauben viele an eine bessere Zukunft.

Laut einer aktuellen Studie steht die Eurozone vor schwierigen Herausforderungen. Neben Griechenland weisen fünf weitere Ländern eine abnehmende Kreditfähigkeit auf und könnten das Gesamtsystem ins Wanken bringen.

Privatbanken blicken auf eine lange Geschichte und Tradition zurück. Die dabei angesammelte Erfahrung hilft, die aktuellen Herausforderungen zu meistern, erläutert Stephan Rupprecht, Partner bei Hauck & Aufhäuser Privatbankiers.

Im Rahmen des Jahresrückblicks stelle ich Ihnen heute die beliebtesten Studien und Whitepaper des Jahres 2016 vor. Im Archiv des Bank Blogs finden Sie inzwischen über 750 Studien zu den unterschiedlichsten Themen rund um Finanzdienstleistungen.

Die Schweiz wurde zum sechsten Mal in Folge zur innovativsten Volkswirtschaft gekürt. Dieser Erfolg kommt nicht von ungefähr. Einen wichtigen Beitrag hierzu leisten Banken und Unternehmen, in dem sie aktiv gesellschaftliche Verantwortung übernehmen. Insbesondere der digitale Wandel macht es notwendig, kreativ um junge Menschen zu werben. Ein Erfahrungsbericht aus der Schweiz.

Wird Anlageberatung in Zukunft von Robotern durchgeführt? Bank Blog Kolumnist Michal Lemont beschreibt, wie ein virtuelles Beratungsgespräch mit einem Robo Advisor aussehen könnte.

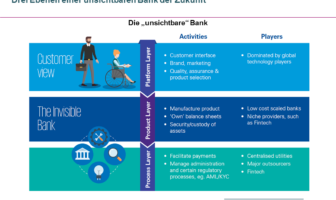

Werden 2030 Banken unsichtbar sein und Kunden nur noch über digitale Siri-ähnliche persönliche Assistenten mit ihnen kommunizieren? Ein aktuelles Whitepaper stellt ein Konzept dazu vor.

Im Zuge der digitalen Transformation ersetzen neue Technologien zunehmend menschliche Arbeitskräfte, nicht nur in manuellen Bereichen. Der Bestseller „Das Ende der Arbeit und ihre Zukunft“ von Jeremy Rifkin zeigt die damit verbundenen Entwicklungen auf und vermittelt Perspektiven.

Im Finanzsektor bestehen vielfältige und zunehmende Möglichkeiten des Einsatzes Künstlicher Intelligenz. Zwei Infografiken geben Einblick in die Geschichte und zeigen Perspektiven für zukünftige Nutzung dieser interessanten Technologie.

Die Digitalisierung verändert nicht nur Organisationen und Geschäftsmodelle, sondern auch die Art und Anzahl der Arbeitsplätze in der Finanzwirtschaft. Viele werden entfallen, einige werden sich stark verändern und gänzlich neue werden entstehen.

Die Arbeitswelt verändert sich schneller als je zuvor. Körperlich anstrengende Arbeiten werden zunehmend automatisiert, aber auch viele Dienstleistungen werden von digitalisiert. Eine Studie untersucht wie Arbeitnehmer derzeit ihre Arbeitswelt erleben und welche Wünsche sie an die Zukunft haben.

Der Wirtschaftsstandort Deutschland muss seine spezifischen Stärken auch in Zeiten weltweiter Umbrüche bewahren. Die Chefvolkswirte der Sparkassen-Finanzgruppe äußern in einem aktuellen Positionspapier ihre Sorge um das „Geschäftsmodell“ der deutschen Volkswirtschaft.

Die Berufe im Finanzdienstleistungssektor stehen am Anfang eines fundamentalen Wandels. Selbst hochkomplexe Aufgaben, die bisher von gut ausgebildeten Fachkräften ausgeführt wurden, werden künftig durch Computer erledigt. Hingegen werden Aufgaben, welche typisch menschliche Eigenschaften erfordern – wie Kreativität und Sozialkompetenz – weiterhin von Menschen erledigt.

Banken und Sparkassen stehen im Retail Banking vor großen Herausforderungen. Die rückläufige Profitabilität zwingt zu Filialschließungen und Stellenabbau. Doch Kosten sparen wird alleine nicht ausreichen, auch die Erträge müssen steigen.

Smartphones, Tablets und mobile Apps verändern komplette Geschäftsmodelle von Unternehmen. Mark Wächter zeigt in seinem Buch „Mobile Strategy“, was dies konkret bedeutet und welche Marketingstrategien Erfolg versprechen.

Die Zukunft der Finanzdienstleistung ist (vor allem) digital, daran gibt es wohl nur noch geringe Zweifel. Welche Rolle dabei das Thema FinTech spielt, darüber bestehen unterschiedliche Meinungen. Roberto Ferrari von der italienischen CheBanca hat eine klare Vision.

Wie lässt sich der Verkehr effizienter gestalten? Welche Rolle spielt dabei das Smartphone? Welche Hemmschwellen und Hürden müssen dafür überwunden werden? Der heute vorgestellte Bestseller „Die digitale Mobilitätsrevolution“ von Weert Canzler und Andreas Knie von gibt Antworten auf diese Fragen.

Die deutsche Wirtschaft steht an der Schwelle der digitalen Transformation. Doch was benötigt man, um diese erfolgreich zu meistern? Eine aktuelle Studie zeigt, wie die Unternehmen aufgestellt sind und welches die kritischen Ressourcen sind.

Viele Wissenschaftler und Manager liegen regelmäßig daneben mit ihren Vorhersagen der Zukunft und den Auswirkungen technologischer Veränderungen. Die Gründe lassen sich ebenso benennen wie die Bedeutung von Prognosen für den Unternehmenserfolg.

Genossenschaftsbanken haben sehr gute Chancen, auch im Jahr 2035 noch gefragt zu sein. Das gilt auch für die Sparda-Bank. Als starke Community wird sie für ihre Mitglieder dann völlig neue Mehrwerte schaffen. Die Basis dafür ist regional verwurzeltes Vertrauen in einer globalisierten Welt.

Wie könnte das Firmenkundengeschäft von Banken im Jahr 2035 aussehen? Ausgehend von möglichen technologischen Durchbrüchen in der Industrieproduktion ist ein hoher Kapi-talbedarf zu erwarten. Das Finanzmanagement von Unternehmen wird zudem von Automation und Künstlicher Intelligenz geprägt sein.

Experten sehen ein dramatisches Wachstum für das Internet der Dinge voraus. Es könnte unser Leben und unseren Alltag nachhaltiger verändern, als alle bisherigen Trends innerhalb der Digitalisierung.