Die Finanzbranche befindet sich im Wandel und die Monetarisierung von Embedded-Finance- und Open-Banking-Lösungen rückt immer stärker in den Fokus. Unternehmen, Finanzdienstleister und FinTechs können von diesem Paradigmenwechsel profitieren.

Die Finanzbranche befindet sich im Wandel und die Monetarisierung von Embedded-Finance- und Open-Banking-Lösungen rückt immer stärker in den Fokus. Unternehmen, Finanzdienstleister und FinTechs können von diesem Paradigmenwechsel profitieren.

Im gewerblichen Zahlungsverkehr fehlt vielerorts Transparenz darüber, wie hoch die Preise und Rabatte einzelner Kunden tatsächlich sind. Sonderkonditionen zu identifizieren und im Vertrieb systematisch auf den Prüfstand zu stellen, birgt erhebliches Erlöspotenzial.

Wachstum am Finanzmarkt kostet Geld und wird häufig durch eine rein quantitative Wachstumsstrategie getrieben. Kann man auch langsamer und dennoch profitabel wachsen? Die DKB sagt „ja“ und hat einen Strategieschwenk auf ein profitables Wachstum vollzogen.

Viele Finanzinstitute sehen eine Fusion als Erfolgsweg in die Zukunft. Dabei ist wirtschaftliche Sachlichkeit ein Mythos. Fusionen sind in erster Linie kulturelle Konstrukte. Die Synergien sind meist geringer als gedacht, besonders wenn Kulturaspekte vernachlässigt werden.

Die transparente Kommunikation von ESG-Maßnahmen macht Mühe, bietet aber auch Chancen – insbesondere in Zeiten des Fachkräftemangels. Banken sollten dieses Potenzial nutzen und sich jetzt auf die Nachhaltigkeitsberichterstattung nach CSRD vorbereiten.

Die Transformation zur Kreislaufwirtschaft ist in aller Munde – gilt sie doch gleichzeitig als große Herausforderung und Chance. Finanzdienstleister können dies nutzen – indem sie ihren Kunden und sich selbst dabei helfen, nachhaltiger zu werden.

Buy Now, Pay Later ist bei Verbrauchern beliebt. Nahtlos in den Checkout eingebunden, ist das Einkaufserlebnis einfach, sicher und attraktiv. Es bietet auch Banken und Payment Service Providern Vorteile. Insbesondere Banken profitieren von der neuen Regulierung.

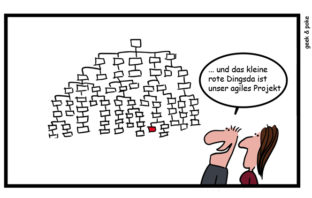

Agil sein ist in. Kaum eine Bank, die nicht von sich behauptet, immer mehr Projekte agil voranzutreiben oder sogar die komplette Organisation agil auszurichten. Die Realität ist oft eine andere.

Digitale Ökosysteme im Finanzsektor eröffnen neue Märkte und können die finanzielle Performance verbessern. Um von dem Trend profitieren zu können, müssen Kreditinstitute ihre Strategie daher konsequenter auf deren Entwicklung ausrichten.

Sollen wir unsere IT auf der „grünen Wiese“ komplett neu bauen oder lieber die vorhandene IT weiterentwickeln und optimieren? Eine Frage, die sich Bankmanager immer wieder stellen. Die Antwort der Commerzbank ist eindeutig.

Kaffee ist – nicht nur unter Bankern – ein beliebtes Getränk. Die einen bevorzugen Espresso, andere Latte Macchiato und wieder andere normalen Filterkaffee. Wussten Sie, dass man anhand der Kaffeegewohnheiten, auf die Persönlichkeit zurückschließen kann?

Nach dem Scheitern einer geplanten Fusion hat sich die Volksbank Lübeck neu ausgerichtet. Ein Blick auf die Strategieentwicklung und

den Transformationsprozess zeigt, wie der Wandel in den letzten sieben Jahren erfolgreich gestaltet wurde.

Hat Banking überhaupt noch eine Zukunft? Und wenn ja – was verspricht diese Zukunft? Technologie ist der wichtigste Schlüssel. Um jedoch das volle Potenzial zu entfalten, gilt es weiterzudenken, um zukunftsfähiges und skalierbares Banking zu gewährleisten.

Eine aktuelle Studie untersucht und beurteilt die wichtigsten weltweiten Entwicklungen, auf die Banken in den nächsten Jahren für einen nachhaltigen Erfolg reagieren müssen. Im Mittelpunkt stehen Trends in den Bereichen Technologie und Unternehmensorganisation.

Fehler passieren nicht im luftleeren Raum. Im Buch „Fehler Eins“ begibt sich Eckhard Jann auf die Suche nach Ursachen von Unfällen und Katastrophen. Er erklärt anschaulich, warum und wie schwerwiegende Fehler entstehen – und wie sie vermieden werden können.

Unternehmen spüren – zusätzlich angeheizt durch die Corona-Pandemie – die zunehmende Dringlichkeit der digitalen Transformation. Banken und Sparkassen sind davon nicht ausgenommen, im Gegenteil. Doch noch immer ist vielen unklar, was Digitalisierung genau bedeutet.

KI und Automatisierung werden in naher Zukunft ein wesentlicher Erfolgsfaktor in der Finanzbranche sein. Die Landwirtschaftliche Rentenbank hat sich deshalb auf den Weg der digitalen Transformation gemacht und sieht darin gleichzeitig ein wirksames Mittel gegen den Fachkräftemangel.

Das Meeting nach dem Meeting hat mitunter mehr Bedeutung als das Meeting selbst. Beschlüsse werden infrage gestellt oder sogar hintertrieben. Die Ursachen sind vielfältig, die Folgen oft lähmend.

Viele Unternehmen sind von Disruption bedroht. Einige können besser damit umgehen als andere. Im Buch „Open Strategy“ zeigen die Autoren einen innovativen Ansatz, wie Unternehmen durch offene Strategiearbeit Disruption erfolgreich managen können.

Einer aktuellen Studie zufolge haben viele Unternehmen den langfristigen Umbau ihrer Organisationsstruktur wegen kurzfristiger Krisen vernachlässigt und sind auf externe Schocks nur unzureichend vorbereitet. Für den Erfolg sollten zehn Trends beachtet werden.

Neue Technologien eröffnen neue digitale Vertriebskanäle. Wenn es allerdings um die strategische Einbindung geht, hat man bei manchen Finanzinstituten den Eindruck, dass der Schwanz mit dem Hund wedelt.

Der Megatrend Nachhaltigkeit wird heute noch von vielen Banken als regulatorische Compliance-Pflicht verstanden – und damit als Kostenbelastung. Nur wenige haben das profitable Wettbewerbspotenzial im Auge. Wie lässt sich das konkret nutzen?

In einem Live- Webinar des Bank Blogs am 29. Juni 2023, 11:00 – 12:00 Uhr zum Thema „Risikomanagement im Zeitalter der digitalen Transformation“ erfahren Sie aktuelle Trends rund das Risikomanagement in Finanzinstituten. Melden Sie sich heute noch an.

Von Klima-Krise über Hacker-Angriff bis zu Blackouts: Was sind für Banken die größten nicht finanziellen Risiken? Eine aktuelle Studie zeigt, wie führende Finanzinstitute die Gefahr durch nicht finanzielle Risiken beurteilen.

Die „Wiederbelebung“ der Zinsen könnten eine Rückkehr der traditionellen Einnahmequellen der Banken bedeuten, aber sicher nicht die Rückkehr zur Normalität. Über die aktuellen Herausforderungen für die Branche habe ich mich mit Markus Bender von Accenture unterhalten.

Schon lange stehen Banken vor der Herausforderung neue Geschäftsmodelle zu identifizieren und sich somit zukunftssicher aufzustellen. Um von Kunden weiterhin akzeptiert und nachgefragt zu werden, müssen sie den Wertewandel erkennen und wichtige Weichen stellen.

Steigende Zinsen beflügeln die Rückkehr alten Geschäftssystem-Denkens. Doch Banken müssen den Wandel konsequent weitergehen. Eine Studie identifiziert zehn Trends, die die Entwicklung des Bankwesens im Jahr 2023 maßgeblich mitgestalten könnten.