Innovationen sind ein Erfolgsfaktor im Finanzwesen. Quantencomputer gehören mit ziemlicher Sicherheit dazu. Die neuen Möglichkeiten einer effektiven Datenverarbeitung sollen Wettbewerbsvorteile generieren.

Innovationen sind ein Erfolgsfaktor im Finanzwesen. Quantencomputer gehören mit ziemlicher Sicherheit dazu. Die neuen Möglichkeiten einer effektiven Datenverarbeitung sollen Wettbewerbsvorteile generieren.

Einer aktuellen Studie zufolge sind die Unterschiede zwischen digitalen Vorreitern und Nachzüglern bei Banken immer noch groß. Sieben Schritte können dabei helfen Kunden zu begeistern und Kostenvorteile zu realisieren.

Was das Internet der Dinge mit dem Finanzwesen gemeinsam hat, erschließt sich vielleicht nicht auf den ersten Blick. Dennoch gehört gerade IoT zu den Technologien, die Banken völlig neue Finanzierungsmärkte erschließen können und werden.

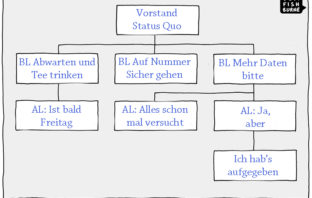

Wenn Veränderung die wichtigste Konstante im Leben ist, dann kommt knapp dahinter der Widerstand gegen den Wandel. Und je mehr Dinge sich ändern, desto konstanter sind die Einwände gegen Neuerungen.

Digitales Arbeiten ist im Zuge der Corona-Krise zu einem Muss für Finanzdienstleister geworden. Ein aktuelles Whitepaper zeigt auf, was Finanzdienstleister tun müssen, um ihre Geschäftskontinuität sicherzustellen.

Wer den Wandel erfolgreich gestalten will, muss die Effizienz bestehender Prozesse sichern und zugleich nachhaltige Veränderungen voranbringen. Gefragt ist eine beidhändige Führung, die Forderungen von heute mit denen von morgen in Einklang bringt.

Obwohl die Digitalisierung zahlreiche Vorteile mit sich bringt, fällt es vielen Unternehmen schwer die Digitalisierung erfolgreich voranzutreiben. Einer aktuellen Studie zufolge scheitert die Mehrheit an der Umsetzung einer Digitalstrategie.

Die Corona-Krise beschleunigt die agile Transformation und die Agilisierung der Führungsebene. Wie die ING Deutschland diesen Wandel bewältig hat und welche Herausforderungen dabei zu bewältigen waren, verrät Nadine Zasadzin in einem exklusiven Interview.

Im Buch „Digital (mit)denken – analog lenken“ zeigt Dirk Lippold die hohe Bedeutung einer hybride Führungskraft, die sowohl im digitalen wie auch im analogen Arbeitskontext Präsenz zeigt, um Unternehmen erfolgreich durch die digitale Transformation zu steuern.

Die digitale Transformation und die Etablierung neuer, agiler und digitaler Arbeitsweisen wurden bei Banken schon jahrelang diskutiert. Anders als erwartet sind sie nun als Folge der Corona-Pandemie sehr viel schneller als erwartet zur Realität geworden.

Für Technologieunternehmen ist die Anpassung an Trends besonders herausfordernd, bietet aber auch Chancen. Eine Studie zeigt: Die richtigen Investitionen ermöglichen nicht nur Anpassungsfähigkeit an bestehende Umbrüche, sondern auch Effizienzsteigerung.

Wie viel Bank braucht das Banking noch? Werden wir in 10 Jahren unser Geld überwiegend in Amazon oder Google Wallets liegen haben, alle Zahlungen über PayPal oder ApplePay abwickeln und über Robo Advisors investieren?

Das Umfeld kann für kleine Banken kaum schlechter sein. Doch gerade sie können eine erfolgreiche Nischenstrategie verfolgen. Das Beispiel der CVW-Privatbank AG zeigt, auf welche Faktoren dabei besonders geachtet werden sollte.

Das ohnehin schwierige Marktumfeld ist für Banken durch die weltweite Krise von COVID-19 noch unwirtlicher geworden. Eine neue Studie zeigt: Die Branche muss schnell und konsequent effizienter werden und Kosten in Milliardenhöhe einsparen.

Die „neue Normalität“ als Folge der Corona-Krise verursacht in vielen Arbeits- und Lebensbereichen schnelle und dramatische Veränderungen. Um organisatorischen Burn-out zu vermeiden müssen Unternehmen das Tempo beherrschbar machen.

Das Werkzeug ist da, allein das Handwerk fehlt. Manager arbeiten zwar oft mit strategischen und operativen Tools, um ihr Unternehmen zu steuern, versagen aber regelmäßig bei deren Anwendung. Einer Studie zufolge fehlen vielerorts Konsequenz und Transparenz.

Bankkunden erwarten dieselbe digitale und friktionslose Kundenerfahrung wie bei den Tech-Anbietern. Um konkurrenzfähig zu bleiben, müssen die Banken folglich immer mehr Software-Applikationen anbieten. Open Banking gewinnt damit an Bedeutung.

Die Corona-Pandemie macht es deutlich: Agile Arbeitsweisen zahlen sich für Unternehmen aus, weil sie schneller und flexibler auf neue Herausforderungen reagieren können. Eine aktuelle Studie zeigt, dass sich Agilität auch in ruhigen Zeiten lohnt.

Die Santander Bank will mit ihrem Programm „Santander Retail 2022“ die Kundenorientierung kräftig vorantreiben. Fernando Silva, Mitglied des Vorstandes, erläutert im Interview, die Ziele und Maßnahmen sowie die Bedeutung eines Omnikanal-Vertriebs.

Die Corona-Krise und der damit verbundene Lockdown war eine Herausforderung für Mittelständler, deren Management sich schnell umstellen musste. Ein Erfahrungsbericht der LBS Bausparkasse Schleswig-Holstein-Hamburg AG gibt einen Einblick in das Krisenmanagement.

Cybersecurity hat ein Image irgendwo zwischen Astrophysik und schwarzer Magie. Zu Unrecht. Gerade Finanzinstitute dürfen das Thema nicht allein den Cyberexperten überlassen. Die breite Belegschaft muss ein Mindestmaß an inhaltlichem Verständnis von Cybersicherheit haben.

Die Verluste aus dem ersten Corona-Lockdown haben die meisten Unternehmen in Deutschland noch irgendwie auffangen können. Die Frage bleibt: Wie geht es weiter? Um für die Zukunft besser gerüstet zu sein, müssen Unternehmen umdenken.

Die Entwicklung einer Digitalisierungsstrategie hängt von vielen Faktoren ab. Es kommt daher darauf an, sich auf die richtigen Dinge zu konzentrieren. Für einen ganzheitlichen Unternehmenserfolg sollten fünf Prinzipien im Fokus stehen.

Eine aktuelle Studie verdeutlicht untersucht die aktuellen Handlungsfelder europäischer Unternehmen. Neben der Bekämpfung aktueller Krisen wird vor allem der Klimaschutz zum neuen, zentralen Handlungsfeld Europas.

In der Industrie schon längst Standard, in Finanzinstituten noch selten: Process Mining. Über die Gründe und die Möglichkeiten für die Prozessoptimierung habe ich mich mit Dr. Carsten Jacobi von der EMPORIAS Management Consulting unterhalten.

In der Corona-Krise sortieren Banken und Sparkassen ihre Prioritäten neu: Ein klarer Kundenfokus und die Digitalisierung haben die höchste Relevanz für die Zukunft der Institute. Die Branche muss nun die richtigen Schlüsse ziehen.

Die Corona-Pandemie hat das vergangene Jahr maßgeblich geprägt. Auch 2021 steht unter Corona-Vorbehalt. Welchen Aufgaben und Herausforderungen auf Banken und Sparkassen warten, erfahren Sie im traditionellen Jahresausblick des Bank Blogs.