Eine aktuelle Studie hat die Rolle von FinTech-Startups im Allgemeinen und die Bedeutung des Standortes Berlin im Besonderen untersucht. Demnach hat die deutsche Hauptstadt inzwischen deutschlandweit eine führende Rolle eingenommen.

Eine aktuelle Studie hat die Rolle von FinTech-Startups im Allgemeinen und die Bedeutung des Standortes Berlin im Besonderen untersucht. Demnach hat die deutsche Hauptstadt inzwischen deutschlandweit eine führende Rolle eingenommen.

Die Nutzung der Leistungen von FinTech-Unternehmen ist in Deutschland noch unterdurchschnittlich verbreitet. Eine aktuelle Untersuchung zeigt die Gründe, räumt aber auch mit Vorurteilen auf.

In Folge der Digitalisierung der Unternehmen entfernen sich Banken und Sparkassen immer weiter von ihren Firmenkunden. FinTech-Startups drängen in die entstehende Lücke mit eigenen attraktiven Angeboten für kleine und mittlere Unternehmen.

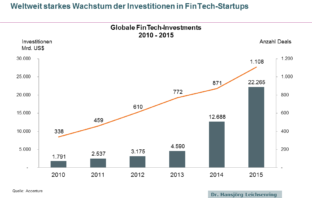

Im Verlaufe der letzten Monate wurden immer neue Rekorde von der „FinTech-Front“ verkündet. Inzwischen scheint sich das Wachstum etwas zu beruhigen. Eine Studie gibt einen umfassenden Überblick zu den aktuellen Trends und Themen im Bereich FinTech.

Unternehmen fordern einfache, digitale Möglichkeiten der Information und Kommunikation von und mit ihren Banken. Viele Kreditinstitute werden diesem Anspruch aber noch nicht gerecht, wie eine aktuelle Studie zeigt.

Kundenzufriedenheit, Kundenloyalität und Steigerung der Rentabilität sind die zentralen Treiber für Banken bei der Entwicklung von digitalen Lösungen. Weniger relevant ist derzeit die Zusammenarbeit mit FinTechs. Das zumindest zeigt eine aktuelle Studie.

Banken denken beim Begriff Digitalisierung zu häufig in Einzelmaßnahmen vorne beim Kunden. Doch die Basisarbeit beginnt im Inneren: bei der Automatisierung der Arbeitsabläufe und der Anbindung der nachgelagerten IT-Systeme.

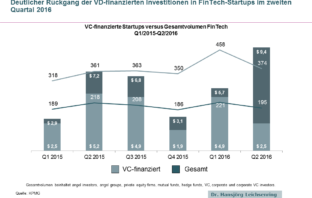

Dreht der FinTech-Trend? Zumindest verzeichneten die weltweiten durch Venture Capital finanzierten Investitionen in Startups aus dem Finanzdienstleistungssektor im 2.Quartal 2016 einen deutlichen Rückgang, wie eine aktuelle Analyse belegt.

Die Digitalisierung der Finanzdienstleistung ist auch aus Kundensicht ein spannendes Thema. Eine aktuelle Studie hat die Sichtweise von Bankkunden im Allgemeinen und für einzelne Bankinstitute im Besonderen untersucht.

Der Wandel der Kundenbedürfnisse und neue digitale Wettbewerber stellen Banken vor große Herausforderungen. Noch ist die Bedrohung nicht spürbar. Einer aktuellen Studie zufolge, kann sich dies jedoch bald ändern.

Die Digitalisierung von Prozessen und Kundenschnittstellen steht bei Finanzinstituten derzeit ganz weit oben auf den To-Do-Listen. Eine Untersuchung hat nun herausgefunden, dass viele Banken beim Onboarding zwar Online versprechen, aber nur Offline halten.

Obwohl in der Wirtschaft weitgehend Einigkeit ist, dass die digitale Transformation für ihren zukünftigen Erfolg von entscheidender Bedeutung ist, bestehen einer Studie zufolge große Lücken, wenn es um strategische Prioritäten für digitale Projekte geht.

Die zunehmende Digitalisierung verändert den Finanzsektor und bietet FinTech-Unternehmen in Deutschland Chancen, aber auch Herausforderungen. Einer Studie zufolge sind ein Drittel der Bankerträge durch sie bedroht.

Blockchain ist einer der aktuellen Top Trends in der Digitalisierung der Finanzdienstleistung. Kaum jemand versteht es wirklich vollständig, doch (fast) jeder redet darüber. Grund genug, einmal die Basics zu erläutern.

Die Mehrheit der Banken und Sparkassen erkennt einen deutlichen Handlungsbedarf durch die fortschreitende Digitalisierung, schreckt aber vor entsprechenden Investitionen zurück. Dabei steht viel auf dem Spiel wie eine aktuelle Studie zeigt.

Das Aufkommen von automatisierten digitalen Lösungen (Robo Advice) für eine strukturierte Geldanlage stellt für die traditionelle Vermögensverwaltungsbranche eine ernsthafte Bedrohung dar. Eine umfassende Studie stellt den neuen Trend ausführlich vor.

Fachleute aus den Bereichen Investment und Geldanlage sehen in Robo Advisory einen der wichtigsten FinTech-Trends und eine mögliche Bedrohung für die traditionellen Anbieter von Finanzdienstleistungen. Zugleich warnen sie vor möglichen Risiken für den Anleger.

Neue Anforderungen der Kunden verändern und bedrohen etablierte Geschäftsmodelle in der Finanzdienstleistung. Banken und Sparkassen müssen auf die Herausforderungen reagieren, um im Wettbewerb zu bestehen. Vor allem Blockchain wird als potentielle Disruption gesehen.

Neue Technologien, verändertes Kundenverhalten und zunehmende Regulierung sind ursächlich für den digitalen Strukturwandel, der die Finanzbranche erfasst hat. Banken müssen ihre Strategie an die neuen Herausforderungen anpassen.

Der zunehmende Einsatz digitaler Technologie verändert die Bankbranche. Ein wichtiger Trend ist dabei das Sammeln und Analysieren von Informationen, um darauf aufbauend neue attraktive Lösungen für Kunden zu entwickeln.

Das hohe Wachstum im Bereich FinTech-Startups hat auch zu Beginn des Jahres 2016 angehalten. Neue Wachstumsfelder tun sich in Bereichen wie Robotik, Blockchain oder dem Internet der Dinge auf. Dabei kristallisieren sich zwei unterschiedliche Strategien heraus.

Durch die zunehmende Digitalisierung steigt die Wettbewerbsintensität für die etablierten Finanzdienstleister durch reine Online-Banken und neue FinTech-Unternehmen. Insbesondere das Geschäft mit Konsumentenkrediten gerät unter Druck.

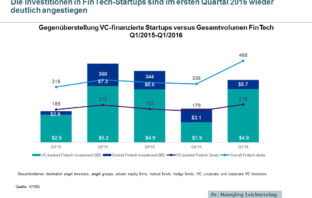

Auch im ersten Quartal 2016 ist wieder ein deutlicher Anstieg der weltweiten Investitionen in FinTech-Startups zu verzeichnen. Dabei beginnen sich drei Tendenzen abzuzeichnen, die für die Zukunft zu Trends werden könnten.

Das Internet und die Digitalisierung sind dabei, den Markt und Wettbewerb für Finanzdienstleistungen deutlich zu verändern. Eine aktuelle Befragung befasst sich mit den daraus erwachsenden Herausforderungen für die Bankbranche.

Eine aktuelle Befragung von deutschen Bankkunden zeigt, dass Online Banking selbstverständlich ist und vermehrt auch von mobilen Endgeräten genutzt wird. Allerdings verstehen viele Konsumenten die neuen digitalen Angebote rund um Finanzen und Bezahlen nicht.

Im Zuge der Digitalisierung sehen viele Führungskräfte eine disruptive Bedrohung auf die etablierten Finanzdienstleister zukommen. Eine bessere Customer Experience und Omnikanal-Banking werden als geeignetes Abwehrmittel gesehen.

Das Retail Banking steht derzeit vor zahlreichen Herausforderungen. Insbesondere das weitverbreitete Vertriebsmodell Filiale steht dabei zunehmend auf dem Prüfstand. Eine aktuelle Studie erwartet innerhalb der nächsten fünf Jahre sogar eine Vollautomatisierung der Kundenberatung.