Die Digitalisierung der Finanzdienstleistung ist auch aus Kundensicht ein spannendes Thema. Eine aktuelle Studie hat die Sichtweise von Bankkunden im Allgemeinen und für einzelne Bankinstitute im Besonderen untersucht.

Die Digitalisierung der Finanzdienstleistung ist auch aus Kundensicht ein spannendes Thema. Eine aktuelle Studie hat die Sichtweise von Bankkunden im Allgemeinen und für einzelne Bankinstitute im Besonderen untersucht.

Der Wandel der Kundenbedürfnisse und neue digitale Wettbewerber stellen Banken vor große Herausforderungen. Noch ist die Bedrohung nicht spürbar. Einer aktuellen Studie zufolge, kann sich dies jedoch bald ändern.

Das Internet der Dinge wächst rasant. Ab 2018 wird die Anzahl der digital vernetzten Geräte die der Mobiltelefone übertreffen. Eine aktuelle Studie gibt einen Überblick zu den weltweiten Entwicklungen bis ins Jahr 2021.

Die deutsche Wirtschaft steht an der Schwelle der digitalen Transformation. Doch was benötigt man, um diese erfolgreich zu meistern? Eine aktuelle Studie zeigt, wie die Unternehmen aufgestellt sind und welches die kritischen Ressourcen sind.

Die Digitalisierung von Prozessen und Kundenschnittstellen steht bei Finanzinstituten derzeit ganz weit oben auf den To-Do-Listen. Eine Untersuchung hat nun herausgefunden, dass viele Banken beim Onboarding zwar Online versprechen, aber nur Offline halten.

Digitale Technologien verändern das Geschäft von Unternehmen radikal und die treibende Kraft dahinter ist die Customer Experience. Dennoch, so zeigt eine aktuelle Studie, betreiben viele Unternehmen diesen Wandel nicht ernsthaft genug.

Obwohl in der Wirtschaft weitgehend Einigkeit ist, dass die digitale Transformation für ihren zukünftigen Erfolg von entscheidender Bedeutung ist, bestehen einer Studie zufolge große Lücken, wenn es um strategische Prioritäten für digitale Projekte geht.

Durch wenig erfreuliche Vorkommnisse ist das Thema Dark Web stärker im Bewusstsein der Öffentlichkeit angekommen. Bei genauem Hinschauen stellt man jedoch fest, dass nicht alles dort abseits der Legalität ist.

Datenanalysen gewinnen zunehmend an Bedeutung und Big Data ist einer der wichtigsten aktuellen Technologietrends im Rahmen der Digitalisierung. Banken scheinen strategisch zwar gut aufgestellt zu sein, in der Umsetzung hinken sie jedoch hinterher.

Die zunehmende Digitalisierung verändert den Finanzsektor und bietet FinTech-Unternehmen in Deutschland Chancen, aber auch Herausforderungen. Einer Studie zufolge sind ein Drittel der Bankerträge durch sie bedroht.

Autonomes Fahren ist nicht nur praktisch und sicher, es steckt vor allem ein enormes wirtschaftliches Potential dahinter, auch für Finanzdienstleister. Autofahrer sind nämlich in erheblichem Umfang bereit, für den Konsum von Mehrwertdiensten in einem autonomen Fahrzeug zu bezahlen.

Blockchain ist einer der aktuellen Top Trends in der Digitalisierung der Finanzdienstleistung. Kaum jemand versteht es wirklich vollständig, doch (fast) jeder redet darüber. Grund genug, einmal die Basics zu erläutern.

Die Mehrheit der Banken und Sparkassen erkennt einen deutlichen Handlungsbedarf durch die fortschreitende Digitalisierung, schreckt aber vor entsprechenden Investitionen zurück. Dabei steht viel auf dem Spiel wie eine aktuelle Studie zeigt.

Nur wenige Unternehmen haben sich bislang zu wirklich digitalen Organisationen entwickelt. Doch was zeichnet diese „digitale Elite“ aus? Eine aktuelle Studie hat dazu die Chancen und Herausforderungen der digitalen Transformation analysiert.

Die Digitalisierung verändert Märkte, Branchen und bisher erfolgreiche Geschäftsmodelle etablierter Unternehmer radikal. Ein Leitfaden zeigt einen erfolgversprechenden Weg auf, wie die digitale Transformation in zehn Schritten gelingen kann.

Das Aufkommen von automatisierten digitalen Lösungen (Robo Advice) für eine strukturierte Geldanlage stellt für die traditionelle Vermögensverwaltungsbranche eine ernsthafte Bedrohung dar. Eine umfassende Studie stellt den neuen Trend ausführlich vor.

Big Data ist ein wichtiger Trend innerhalb der Digitalisierung, der auch für Banken an vielen Stellen vielfältige neue Möglichkeiten sowohl im Markt als auch im Back Office schafft. Ein Whitepaper gibt einen Ausblick auf aktuelle Trends in diesem Bereich.

Fachleute aus den Bereichen Investment und Geldanlage sehen in Robo Advisory einen der wichtigsten FinTech-Trends und eine mögliche Bedrohung für die traditionellen Anbieter von Finanzdienstleistungen. Zugleich warnen sie vor möglichen Risiken für den Anleger.

Neue digitale Technologien entwickeln sich in einer noch nie da gewesenen Geschwindigkeit. Unternehmen, die im Zeitalter der Digitalisierung erfolgreich im Wettbewerb bestehen wollen, dürfen dabei den Menschen nicht vergessen. Fünf Trends stehen im Mittelpunkt.

Neue Anforderungen der Kunden verändern und bedrohen etablierte Geschäftsmodelle in der Finanzdienstleistung. Banken und Sparkassen müssen auf die Herausforderungen reagieren, um im Wettbewerb zu bestehen. Vor allem Blockchain wird als potentielle Disruption gesehen.

Das Internet erreicht mehr und mehr den Alltag der Menschen. Kochen, Autofahren oder Sport, kein Bereich, der nicht durch die Digitalisierung verändert würde. Eine aktuelle Studie hat untersucht, wie „alltäglich“ dieser Trend tatsächlich bereits ist.

Neue Technologien, verändertes Kundenverhalten und zunehmende Regulierung sind ursächlich für den digitalen Strukturwandel, der die Finanzbranche erfasst hat. Banken müssen ihre Strategie an die neuen Herausforderungen anpassen.

Der zunehmende Einsatz digitaler Technologie verändert die Bankbranche. Ein wichtiger Trend ist dabei das Sammeln und Analysieren von Informationen, um darauf aufbauend neue attraktive Lösungen für Kunden zu entwickeln.

Viele Change-Initiativen in Unternehmen führen nicht annähernd zu den gewünschten Ergebnissen. Während die Zielsetzungen meist klar formuliert werden, hapert es nur allzu oft an der richtigen Umsetzung.

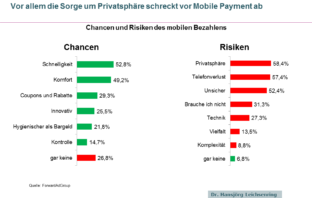

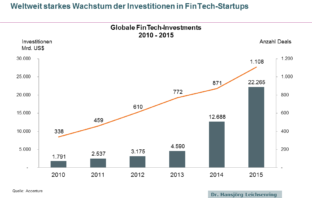

Das hohe Wachstum im Bereich FinTech-Startups hat auch zu Beginn des Jahres 2016 angehalten. Neue Wachstumsfelder tun sich in Bereichen wie Robotik, Blockchain oder dem Internet der Dinge auf. Dabei kristallisieren sich zwei unterschiedliche Strategien heraus.

Das Thema Cloud Computing ist zu einer nachhaltigen Entwicklung innerhalb der Digitalisierung geworden. Ein Diskussionspaper stellt zehn aktuelle Trends in diesem Bereich vor und bewertet die Auswirkungen auf Unternehmen.

Durch die zunehmende Digitalisierung steigt die Wettbewerbsintensität für die etablierten Finanzdienstleister durch reine Online-Banken und neue FinTech-Unternehmen. Insbesondere das Geschäft mit Konsumentenkrediten gerät unter Druck.