Im Auftrag der Bundesregierung hat eine Expertenkommission untersucht, wie innovativ Deutschland ist und wie gut die Chancen der Digitalisierung hierzulande genutzt werden. Es zeigt sich, dass Deutschland noch vor großen Herausforderungen steht.

Im Auftrag der Bundesregierung hat eine Expertenkommission untersucht, wie innovativ Deutschland ist und wie gut die Chancen der Digitalisierung hierzulande genutzt werden. Es zeigt sich, dass Deutschland noch vor großen Herausforderungen steht.

Die Nachfrage nach innovativen Lösungen rund um den Bereich Finanzdienstleistung nimmt weiter zu. 2015 war nicht nur deshalb ein erfolgreiches Jahr für FinTech-Startups. Unverändert scheinen Investoren bereitwillig Geld zu investieren.

Das Internet der Dinge wird alle Bereiche des Lebens durchdringen und digitalisieren. Reale und virtuelle Welt werden immer mehr vermischt und FinTech-Unternehmen und Start-ups haben einen wichtigen Anteil daran.

Innovative Technologien und digitale Zugänge beeinflussen zunehmend die Anforderungen und das Verhalten von Bankkunden. Die Ergebnisse einer aktuellen Studie machen deutlich, dass Banken und Sparkassen hierfür nur unzureichend gerüstet sind.

Die Bedrohung durch Cyber Crime ist nicht nur für die Finanzbranche ein alltägliches Übel. Der entstehende Schaden ist immens und oft wiegen sich die Verantwortlichen in trügerischer Sicherheit, wie eine aktuelle Studie zeigt.

Bis zur Finanzkrise nahm der Anteil der globalen Waren-, Finanz- und Dienstleistungsströme an der Weltwirtschaftsleistung kontinuierlich zu. Seitdem jedoch wachsen vor allem Datenströme und tragen so zum weltweiten Wachstum entscheidend bei.

Mobile Banking erfreut sich immer größerer Beliebtheit und ersetzt mehr und mehr das Online-Banking bei alltäglichen Aufgaben. Steht bislang noch die Informationsfunktion im Vordergrund, so könnte sich dies bald ändern.

Digitalisierung ist ein – wie es scheint – alles beherrschendes Thema geworden. Doch ist es auch in der Gesellschaft angekommen und verankert? Eine jährlich durchgeführte Studie untersucht den Digitalisierungsgrad der deutschen Bevölkerung und kommt zu interessanten Ergebnissen.

Die zunehmende Digitalisierung wird die Finanzbranche in den kommenden zehn Jahren gravierend verändern, daran besteht wohl kaum ein Zweifel. Eine Befragung zeigt, dass sie sich dafür gut gerüstet sieht. Zu Recht?

Banken und Sparkassen sollten sich bereits heute Gedanken machen, wie sie die Kunden von morgen am besten erreichen. Zwei Grundlagenstudien zeigen, dass Kinder und Jugendliche sich längst in einer anderen digitalen Realität bewegen als die meisten Finanzinstitute.

Der Wettbewerb im Markt von Finanzdienstleistungen wird durch Innovationen und die Dynamik der FinTechs gesteigert. Nun schlägt der Bankenverband schlägt fünf Maßnahmen vor, um die sich daraus ergebenden Anknüpfungspunkte und Chancen für alle Seiten besser nutzbar zu machen.

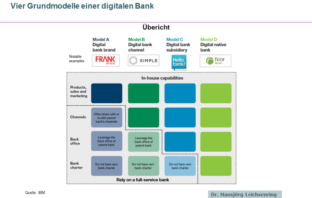

Die Digitalisierung treibt die Veränderung ganzer Branchen massiv voran. Auch der Finanzsektor wird mehr und mehr davon erfasst. Doch noch fehlen vielen Banken klare Digitalisierungsstrategien, wie eine aktuelle Studie zeigt.

Der FinTech-Trend stößt bei Konsumenten auf Skepsis. Eine aktuelle Befragung zeigt, dass fast 90 Prozent der befragten Bundesbürger wenig Vertrauen in die neuen FinTech-Startups haben und ihre privaten Finanzen lieber weiterhin ihrer Hausbank überlassen wollen.

Das Internet der Dinge kann einer der zentralen Wachstumstreiber für weite Teile der Wirtschaft werden. Der Mehrwert wird vor allem den Unternehmen zugutekommen. Doch es gibt noch einige Handlungsfelder, wie eine aktuelle Studie zeigt.

Das Thema Digitalisierung hat auch den Finanzplatz Schweiz erreicht. Noch fehlt vielen Instituten eine digitale Strategie. Allerdings wird die Gefahr durch FinTech-Unternehmen als neue Wettbewerber durchaus erkannt.

Angesichts des beständigen Wandels werden die Fähigkeiten zu strategischer Transformation und Change Management immer wichtiger. Ein aktueller Leitfaden gibt Hinweise zur erfolgreichen Veränderung von Geschäftsmodellen in Zeiten der Digitalisierung.

Viele Führungskräfte glauben, dass organisatorische Veränderungen ein inhärent chaotischer Prozess seien. Tatsächlich geht auch oft einiges bei Veränderungsprozessen schief. Meistens liegt dies jedoch an der Nutzung fehlerhafter Annahmen und veralteter Denkmodelle.

Big Data Technologien ermöglichen enorme Fortschritte in wichtigen Bereichen der Wirtschaft. Sie ermöglichen neue Geschäftsmodelle und sind eine Quelle für künftiges Wachstum. Damit ist jedoch auch eine verantwortungsvolle Nutzung verbunden.

Kaum eine Branche berichtet von einem derart rasanten Wettbewerbswandel durch die fortschreitende Digitalisierung, wie die Finanzbranche. Dennoch scheint es den meisten Instituten in Deutschland, Österreich und der Schweiz an einer klar definierten Strategie zur Umsetzung zu mangeln.

Nur sechs Prozent der Vorstandsmitglieder und drei Prozent der CEOs der weltweit größten Banken verfügen einer aktuellen Studie zufolge über Berufserfahrung im Technologiebereich. Im Zeitalter der Digitalisierung muss dieser Wert nachdenklich stimmen.

Internet und digitale Vernetzung haben den Bereich Consumer Electronics massiv verändert. Nun steht das Internet der Dinge in den Startlöchern und die Grenzen zwischen Unterhaltung und Information werden weiter verschwimmen.

Eine aktuelle Studie hat die digitale Qualifikation deutscher Manager untersucht. Die Ergebnisse lassen nicht nur auf erhebliche Defizite sondern auch auf eine falsche Selbsteinschätzung schließen.

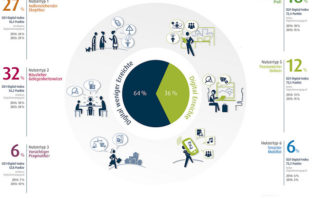

Kundennähe bedeutet, für den Kunden räumlich, zeitlich und emotional nahe und gut erreichbar zu sein. Gerade im Finanzdienstleistungsbereich ist sie ein zentraler Grundstein für eine vertrauensvolle Beziehung und ein entscheidendes Differenzierungsinstrument. Doch wie kundennah sind Banken in der digitalen Welt?

Einer aktuellen Studie zufolge realisieren nur wenige Banken die Wachstumschancen der digitalen Revolution. Meist stehe der Aspekt der Kostensenkung zu sehr im Vordergrund. Eine erfolgreiche Digitalisierungsstrategie hilft jedoch auch dabei, Kunden zu gewinnen und zu binden.

Die Digitalisierung bringt vollkommen neue Geschäftsmodelle hervor, die ganze Märkte und Branchen revolutionieren können. Wie man derartige Gefahren frühzeitig erkennt und sich auf die Herausforderungen richtig vorbereitet, untersucht eine aktuelle Studie, die der heutige Gastbeitrag vorstellt.

Die aktuellen Zeiten des dynamischen Wandels erfordern neue Strategien, die mit Unwägbarkeiten umgehen können. Dafür sind neue Wege der Entscheidungsfindung erforderlich, wie eine aktuelle Studie aufzeigt.

Bankkunden haben heute mehr Informationen denn je und neue Finanzdienstleister drängen mit innovativen digitalen Angeboten in den Markt. Ein Whitepaper zeigt Chancen für Banken im digitalen Wettbewerb und die Gunst der Kunden.