Bargeld bleibt favorisiertes Zahlungsmittel der Deutschen, die gegenüber Mobile Payment eher skeptisch sind. Hingegen erfreut sich Mobile Banking zur Verwaltung der alltäglichen Finanzgeschäfte zunehmender Beliebtheit bei Bankkunden.

Bargeld bleibt favorisiertes Zahlungsmittel der Deutschen, die gegenüber Mobile Payment eher skeptisch sind. Hingegen erfreut sich Mobile Banking zur Verwaltung der alltäglichen Finanzgeschäfte zunehmender Beliebtheit bei Bankkunden.

Die Digitalisierung ermöglicht den Einsatz neuer agiler Methoden in den unterschiedlichsten Bereichen des Innovationsmanagement. Agile Teams sind schneller, produktiver und erfolgreicher. Um den Erfolg zu gewährleisten, sind sechs Grundregeln zu beachten.

Kunden wollen mit favorisierten Marken immer mehr über sogenannte Messanger-Dienste kommunizieren. Allerdings bieten die meisten Unternehmen derartige Kommunikationskanäle noch gar nicht an.

Zwei aktuelle Studien zeigen, dass Banken und andere Finanzdienstleister in Blockchain-Technologien investieren, um neue Geschäftsmodelle zu schaffen und disruptiven Entwicklungen zuvorzukommen.

Auf dem Weg zur Industrie 4.0 investieren Unternehmen bis 2020 weltweit über 900 Milliarden US-Dollar pro Jahr in die Digitalisierung. Sie versprechen sich signifikante und kurzfristige Vorteile bei Kosten, Effizienz und Gewinnen.

Eine aktuelle Studie zeigt, wie Investmentbanken durch eine Zusammenarbeit mit FinTech-Unternehmen ihre Marktposition verbessern und dem Rückgang der Kapitalerträge entgegen wirken könnten.

Die Nutzung von Biometrie zur Identifikation ist ein spannendes Thema, auch und gerade für Banken und Sparkassen. Eine aktuelle Studie zeigt, wie Konsumenten dazu stehen und welches Verfahren sie bevorzugen würden.

Neue digitale Technologien verändern das Retail Banking. Eine aktuelle Studie hat die Auswirkungen von FinTech auf das Kundenverhalten und die Ansprüche an Filialen untersucht. Dabei offenbart sich ein Paradigmenwechsel.

Digital Natives gelten als besonders interessante Kundengruppe der Zukunft. Eine aktuelle Studie zeigt, dass auch diese technik-affine Generation bei Finanzdienstleistungen in erster Linie auf klassische Banken und Sparkassen vertraut.

Auch die Sparkassen müssen sich den Herausforderungen der Digitalisierung stellen. Beim Thema Arbeit 4.0 kommt es darauf an, dieses in das Grundverständnis der Sparkassen zu integrieren. „Digitale“ Kompetenz ist dabei vor allem eine Frage der richtigen Einstellung.

Die Digitalisierung führt auch zu grundlegenden Veränderungen der Arbeitswelt. Diese sind mit großen Chancen, aber auch zahlreichen Herausforderungen verbunden. Der Aufbau digitaler Kompetenz gehört zu den wichtigsten – für Unternehmen, wie für Mitarbeiter.

Zahlreiche FinTech-Startups versuchen, das Geschäftsmodell der etablierten Banken zu verändern. Doch werden sie Erfolg haben? Eine aktuelle Expertenbefragung versucht, Antworten zu wichtigen Trends und Themen in der Finanzbranche zu geben.

Auch in Deutschland stellen Millennials Banken und Sparkassen vor neue Herausforderungen: Trotz hoher Onlineaffinität wollen sie ein neues Bankkonto bei einem Kundenberater persönlich eröffnen.

Die Revolution der Finanzdienstleistung gerät ins Stocken. Im dritten Quartal 2016 ist das Investitionsvolumen in FinTech-Startups massiv eingebrochen. Zeichnet sich allmählich ein Ende des Fin-Tech-Booms ab?

Auch, wenn es auf absehbare Zeit keine Abschaffung des Bargelds geben wird, scheinen digitale Bezahlverfahren nur als weitere logische Konsequenz der Digitalisierung der Finanzdienstleistung. Eine aktuelle Studie skizziert die Chancen für die Banken.

Die Digitalisierung verändert nicht nur Organisationen und Geschäftsmodelle, sondern auch die Art und Anzahl der Arbeitsplätze in der Finanzwirtschaft. Viele werden entfallen, einige werden sich stark verändern und gänzlich neue werden entstehen.

In Folge der Digitalisierung verändern sich die Anforderungen an Führungskräfte und Mitarbeiter, auch in der Finanzdienstleistung. Eine aktuelle Studie beschreibt die kritischen Skills der Arbeit 4.0 in der Zukunft.

Die Anzahl der europäischen Konsumenten, die regelmäßig ein mobiles Endgerät – Smartphone, Tablet oder Wearables – für Mobile Payment nutzen, hat sich im letzten Jahr verdreifacht. Auch Mobile Banking wächst weiter.

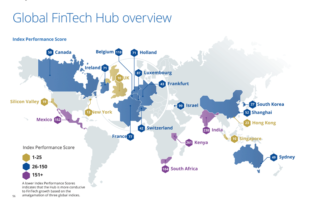

Eine aktuelle Studie gibt einen Überblick über die weltweit wichtigsten Standorte für FinTechs. Sie vermittelt eine detaillierte Analyse der lokalen Märkte, präsentiert Fakten und Zahlen sowie zukünftige Trends.

Auch in diesem Jahr hat das World Economic Forum die internationale Wettbewerbsfähigkeit von 138 Ländern und deren Volkswirtschaften untersucht. Die Analyse gibt einen umfassenden Einblick in die maßgeblichen Treiber von Produktivität und Wohlstand.

Die Arbeitswelt verändert sich schneller als je zuvor. Körperlich anstrengende Arbeiten werden zunehmend automatisiert, aber auch viele Dienstleistungen werden von digitalisiert. Eine Studie untersucht wie Arbeitnehmer derzeit ihre Arbeitswelt erleben und welche Wünsche sie an die Zukunft haben.

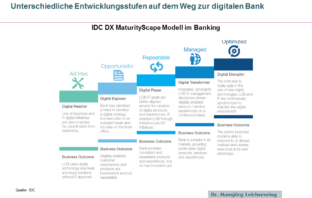

Der Weg zur vollständigen digitalen Transformation vollzieht sich auch für Banken über mehrere Schritte hinweg. Eine aktuelle Studie hat nun herausgefunden, dass die dafür notwendige Strategie nur bei einem Viertel der Institute vorhanden ist.

Der Einzelhandel steht im Zuge der Digitalisierung vor noch größeren Herausforderungen als die Banken. Bereits heute ist der Siegeszug des Online Shoppings nicht mehr zu stoppen und dies ist erst der Anfang. Die Zukunft gehört dem mobilen Kanal.

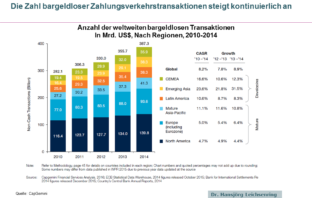

Der weltweite Zahlungsverkehr wächst unaufhaltsam. Regulierung, zunehmende Digitalisierung und FinTechs stellen die Teilnehmer am Markt vor neue Herausforderungen.

Das Online-Händler Vorkasse lieben, liegt auf der Hand, doch auch viele Kunden nutzen dieses Bezahlverfahren, obwohl damit Nachteile für sie verbunden sind. Eine Studie hat untersucht, warum es dennoch häufig als Zahlungsart anzutreffen ist.

Die Digitalisierung prägt zunehmend die Arbeitswelt von Banken und Sparkassen. Ihr Anteil an der Arbeitszeit von Führungskräften und Mitarbeitern ist deutlich angestiegen. Auch die Anforderungen verändern sich.

In den letzten Jahren hat der FinTech-Trend immer mehr Aufmerksamkeit in den internationalen und nationalen Medien erhalten. Auch in Deutschland hat sich mittlerweile eine eigene FinTech-Szene fest etabliert.