Der zunehmende Einsatz digitaler Technologie verändert die Bankbranche. Ein wichtiger Trend ist dabei das Sammeln und Analysieren von Informationen, um darauf aufbauend neue attraktive Lösungen für Kunden zu entwickeln.

Der zunehmende Einsatz digitaler Technologie verändert die Bankbranche. Ein wichtiger Trend ist dabei das Sammeln und Analysieren von Informationen, um darauf aufbauend neue attraktive Lösungen für Kunden zu entwickeln.

Viele Change-Initiativen in Unternehmen führen nicht annähernd zu den gewünschten Ergebnissen. Während die Zielsetzungen meist klar formuliert werden, hapert es nur allzu oft an der richtigen Umsetzung.

Bargeld oder Mobile Payment? Wie wird im Jahr 2035 bezahlt und gibt es den Euro noch? Was wurde aus den Themen FinTech und Blockchain? Und wie legen Menschen ihr Geld an? Um diese und weitere Fragen geht es im Ausblick auf Geld und Zahlungen im Jahr 2035.

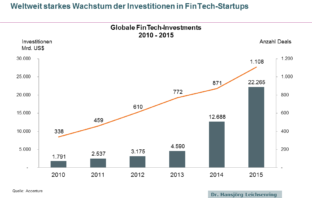

Das hohe Wachstum im Bereich FinTech-Startups hat auch zu Beginn des Jahres 2016 angehalten. Neue Wachstumsfelder tun sich in Bereichen wie Robotik, Blockchain oder dem Internet der Dinge auf. Dabei kristallisieren sich zwei unterschiedliche Strategien heraus.

Das Thema Cloud Computing ist zu einer nachhaltigen Entwicklung innerhalb der Digitalisierung geworden. Ein Diskussionspaper stellt zehn aktuelle Trends in diesem Bereich vor und bewertet die Auswirkungen auf Unternehmen.

Digital Onboarding – die Verknüpfung der digitalen Kundeneröffnung mit einer persönlichen Beratung, ist einer der wichtigsten Faktoren im Kampf um den Kunden. Der neue Prozess bietet die Möglichkeit eine medienbruchfreie Beziehung zum Kunden aufzubauen, persönlich und doch digital.

Durch die zunehmende Digitalisierung steigt die Wettbewerbsintensität für die etablierten Finanzdienstleister durch reine Online-Banken und neue FinTech-Unternehmen. Insbesondere das Geschäft mit Konsumentenkrediten gerät unter Druck.

Künstliche Intelligenz wird – unterstützt vom Trend zu Digitalisierung – mehr und mehr auch Funktionen und Bereiche innerhalb der Banken sowie zwischen Bank und Kunde erfassen und verändern.

Einer aktuellen Analyse zufolge fehlen europäischen Banken 125 Mrd. Euro an Erträgen, um ihre Kapitalkosten zu erwirtschaften. Für die Bewältigung von aktuellen Herausforderungen wie Niedrigzinsphase und Digitalisierung werden drei strategische Optionen vorgeschlagen.

Wie das Jahr 2035 genau aussehen wird, lässt sich von niemandem seriös vorhersagen. Es wird vermutlich völlig neue Technologien und Kommunikationswege geben. Entscheidend ist, flexibel genug aufgestellt zu sein, um die sich bietenden Chancen zu ergreifen. Die Hamburger Sparkasse will die persönlichste Multikanalbank in Hamburg sein.

Die Angebote im Payment-Bereich verändern sich und damit auch das Kundenverhalten beim Bezahlen. Insbesondere mobile und kontaktlose Zahlungen gewinnen an Bedeutung, während P2P-Zahlungen und Bitcoins einen unverändert geringen Bekanntheitsgrad aufweisen.

Europäische Banken tun sich schwerer als Banken aus anderen Ländern, die nachwirkenden Folgen der Finanzkrise zu überwinden. Insbesondere die zunehmende Regulierung wird häufig als Nachteil angeprangert, dabei lassen sich damit auch Wettbewerbsvorteile sichern.

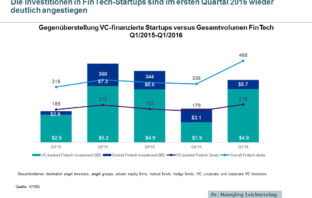

Auch im ersten Quartal 2016 ist wieder ein deutlicher Anstieg der weltweiten Investitionen in FinTech-Startups zu verzeichnen. Dabei beginnen sich drei Tendenzen abzuzeichnen, die für die Zukunft zu Trends werden könnten.

Ein wichtiger Trend im Bereich der Digitalisierung sind tragbare internetfähige Geräte, die sogenannten Wearables. Doch viele Banken haben noch keine klaren Vorstellungen über deren Einsatz im Bereich Finanzdienstleistung. Ein Beispiel zeigt, wie sich Lifestyle und Bankleistung erfolgreich kombinieren lassen.

In Großbritannien wird die Diskussion um mögliche Folgen eines Brexits intensiv geführt. Dabei machen sich auch die Vertreter der Londoner City, also des Finanzplatzes intensive Gedanken und warnen vor einem EU-Austritt.

Ob mobile Apps oder Beratungs-Center: Nur, wer konsequent vom Kunden her denkt, meistert die kommenden Herausforderungen der Banken. So könnte die Sparda-Bank im Jahr 2035 aussehen.

Die Abstimmung der Britten um einen Austritt aus der Europäischen Union rückt näher und die Diskussion um die möglichen Folgen wird lauter. Die Sparkassen-Finanzgruppe äußert sich in einem Diskussionspaper kritisch zur aktuellen Situation der EU.

Zahlreiche Unternehmen stehen noch am Anfang der Digitalisierung und müssen ihre IT Investitionen priorisieren. Viele gehen zunächst die Analyse der vorhandenen Daten an und erarbeiten sich so Optionen für Innovationen und neue Geschäftsmodelle.

Das Internet und die Digitalisierung sind dabei, den Markt und Wettbewerb für Finanzdienstleistungen deutlich zu verändern. Eine aktuelle Befragung befasst sich mit den daraus erwachsenden Herausforderungen für die Bankbranche.

Sie möchten bereits heute wissen, wie die aktuelle Fußball Europameisterschaft in Frankreich ausgehen wird? Eine aktuelle Studie hat unter Zuhilfenahme eines ökonometrischen Modells die Teilnehmer analysiert und sagt den kommenden Champion voraus

Die fortschreitende Digitalisierung wird Banken in den kommenden zwanzig Jahren überflüssig machen. Wenn sie es kurzfristig nicht schaffen, sichere und benutzerfreundliche Plattformen zu etablieren und zu verteidigen, werden sie bald nicht mehr existieren. Ein Ausblick auf Geschäftsmodelle in der Finanzdienstleistung im Jahr 2035.

Social Media ist aus dem Marketing-Mix erfolgreicher Unternehmen nicht mehr wegzudenken. Eine Studie zeigt aktuelle Trends und macht deutlich, welche Strategien verfolgt und welche Instrumente genutzt werden.

Wie sehen Geld und Finanzdienstleistungen im Jahr 2035 aus? Im Rahmen einer Artikelserie wagen ausgewählte Experten aus Wissenschaft und Praxis ihren Ausblick Alle Beiträge können Sie nun in einem E-Book lesen.

Eine aktuelle Befragung von deutschen Bankkunden zeigt, dass Online Banking selbstverständlich ist und vermehrt auch von mobilen Endgeräten genutzt wird. Allerdings verstehen viele Konsumenten die neuen digitalen Angebote rund um Finanzen und Bezahlen nicht.

Für 2016 haben die privaten Banken einiges auf dem Projektzettel. Doch in den Instituten stapeln sich bereits Vorhaben aus dem Vorjahr. Als einen zentralen Bremser machen die Banken die veraltete Kernbank-IT aus, zeigt der IT-Stauatlas 2016 der PPI AG.

Die Digitalisierung verändert das Kundenverhalten und die Beziehungen zwischen Konsumenten und Unternehmen. Viele Unternehmen haben sich beim Thema Big Data daher auf die Customer Experience am Front End konzentriert. Inzwischen gewinnen operative Prozesse wieder an Bedeutung.

Im Zeitalter von Digitalisierung und Omnikanal können Callcenter zu Kontaktcentern umgebaut werden und so neue strategische Bedeutung gewinnen. Acht wesentliche Elemente gilt es dabei zu berücksichtigen.