Nur wenige Unternehmen haben sich bislang zu wirklich digitalen Organisationen entwickelt. Doch was zeichnet diese „digitale Elite“ aus? Eine aktuelle Studie hat dazu die Chancen und Herausforderungen der digitalen Transformation analysiert.

Nur wenige Unternehmen haben sich bislang zu wirklich digitalen Organisationen entwickelt. Doch was zeichnet diese „digitale Elite“ aus? Eine aktuelle Studie hat dazu die Chancen und Herausforderungen der digitalen Transformation analysiert.

Die Digitalisierung der Finanzdienstleistung beeinflusst nicht nur das Retail Banking sondern auch das Firmenkundengeschäft von Banken und Finanzinstituten. Eine Studie stellt sechs Handlungsfelder für den digitalen Vertriebs vor.

Die Digitalisierung verändert Märkte, Branchen und bisher erfolgreiche Geschäftsmodelle etablierter Unternehmer radikal. Ein Leitfaden zeigt einen erfolgversprechenden Weg auf, wie die digitale Transformation in zehn Schritten gelingen kann.

Das Aufkommen von automatisierten digitalen Lösungen (Robo Advice) für eine strukturierte Geldanlage stellt für die traditionelle Vermögensverwaltungsbranche eine ernsthafte Bedrohung dar. Eine umfassende Studie stellt den neuen Trend ausführlich vor.

Big Data ist ein wichtiger Trend innerhalb der Digitalisierung, der auch für Banken an vielen Stellen vielfältige neue Möglichkeiten sowohl im Markt als auch im Back Office schafft. Ein Whitepaper gibt einen Ausblick auf aktuelle Trends in diesem Bereich.

Wie könnte der Besuch einer Bankfiliale im Jahr 2035 aussehen? Die Digitalisierung wird unauf-haltsam voranschreiten und persönliche Kontakte weiter verändern. Wenn es durch technische Innovationen allerdings gelingt, die Kundenzufriedenheit zu steigern – dann können sich hieraus auch Chancen für die Filialen ergeben.

Fachleute aus den Bereichen Investment und Geldanlage sehen in Robo Advisory einen der wichtigsten FinTech-Trends und eine mögliche Bedrohung für die traditionellen Anbieter von Finanzdienstleistungen. Zugleich warnen sie vor möglichen Risiken für den Anleger.

Neue digitale Technologien entwickeln sich in einer noch nie da gewesenen Geschwindigkeit. Unternehmen, die im Zeitalter der Digitalisierung erfolgreich im Wettbewerb bestehen wollen, dürfen dabei den Menschen nicht vergessen. Fünf Trends stehen im Mittelpunkt.

Verändertes Kundenverhalten und schnelllebige Finanztechnologien zwingen zum Umdenken. Die Folge? Traditionelle Geschäftskonzepte geraten ins Straucheln. Nur wem es gelingt, Digital-Banking-Strategien zu entwickeln und umzusetzen, wird für die Zukunft gerüstet sein.

Wie beurteilen Bankkunden die Angebote und Leistungen im Private Banking? Eine Studie vergleicht die Einschätzungen von vermögenden Privatkunden aus Deutschland, Österreich und der Schweiz im Vergleich.

Neue Anforderungen der Kunden verändern und bedrohen etablierte Geschäftsmodelle in der Finanzdienstleistung. Banken und Sparkassen müssen auf die Herausforderungen reagieren, um im Wettbewerb zu bestehen. Vor allem Blockchain wird als potentielle Disruption gesehen.

In Abwandlung des allseits bekannten und beliebten Meeting-Spiels Bullshit Bingo stelle ich Ihnen heute die moderne Variante FinTech-Bingo vor. Sie wird derzeit auf einer Vielzahl von Konferenzen im In- und Ausland immer wieder gerne gespielt.

Das Internet erreicht mehr und mehr den Alltag der Menschen. Kochen, Autofahren oder Sport, kein Bereich, der nicht durch die Digitalisierung verändert würde. Eine aktuelle Studie hat untersucht, wie „alltäglich“ dieser Trend tatsächlich bereits ist.

Man mag über Bitcoin geteilter Meinung sein, es ist in jedem Fall ein wichtiger Trend im Bereich Finanzdienstleistung und FinTech. Weltweit gibt es eine Vielzahl von Startups, die sich damit beschäftigen. Eine Infografik gibt einen Überblick und zeigt die Schwerpunkte auf.

Neue Technologien, verändertes Kundenverhalten und zunehmende Regulierung sind ursächlich für den digitalen Strukturwandel, der die Finanzbranche erfasst hat. Banken müssen ihre Strategie an die neuen Herausforderungen anpassen.

Der zunehmende Einsatz digitaler Technologie verändert die Bankbranche. Ein wichtiger Trend ist dabei das Sammeln und Analysieren von Informationen, um darauf aufbauend neue attraktive Lösungen für Kunden zu entwickeln.

Viele Change-Initiativen in Unternehmen führen nicht annähernd zu den gewünschten Ergebnissen. Während die Zielsetzungen meist klar formuliert werden, hapert es nur allzu oft an der richtigen Umsetzung.

Bargeld oder Mobile Payment? Wie wird im Jahr 2035 bezahlt und gibt es den Euro noch? Was wurde aus den Themen FinTech und Blockchain? Und wie legen Menschen ihr Geld an? Um diese und weitere Fragen geht es im Ausblick auf Geld und Zahlungen im Jahr 2035.

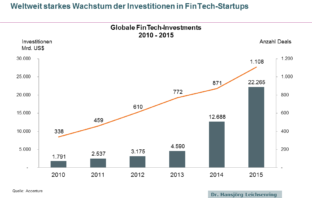

Das hohe Wachstum im Bereich FinTech-Startups hat auch zu Beginn des Jahres 2016 angehalten. Neue Wachstumsfelder tun sich in Bereichen wie Robotik, Blockchain oder dem Internet der Dinge auf. Dabei kristallisieren sich zwei unterschiedliche Strategien heraus.

Das Thema Cloud Computing ist zu einer nachhaltigen Entwicklung innerhalb der Digitalisierung geworden. Ein Diskussionspaper stellt zehn aktuelle Trends in diesem Bereich vor und bewertet die Auswirkungen auf Unternehmen.

Digital Onboarding – die Verknüpfung der digitalen Kundeneröffnung mit einer persönlichen Beratung, ist einer der wichtigsten Faktoren im Kampf um den Kunden. Der neue Prozess bietet die Möglichkeit eine medienbruchfreie Beziehung zum Kunden aufzubauen, persönlich und doch digital.

Durch die zunehmende Digitalisierung steigt die Wettbewerbsintensität für die etablierten Finanzdienstleister durch reine Online-Banken und neue FinTech-Unternehmen. Insbesondere das Geschäft mit Konsumentenkrediten gerät unter Druck.

Künstliche Intelligenz wird – unterstützt vom Trend zu Digitalisierung – mehr und mehr auch Funktionen und Bereiche innerhalb der Banken sowie zwischen Bank und Kunde erfassen und verändern.

Einer aktuellen Analyse zufolge fehlen europäischen Banken 125 Mrd. Euro an Erträgen, um ihre Kapitalkosten zu erwirtschaften. Für die Bewältigung von aktuellen Herausforderungen wie Niedrigzinsphase und Digitalisierung werden drei strategische Optionen vorgeschlagen.

Wie das Jahr 2035 genau aussehen wird, lässt sich von niemandem seriös vorhersagen. Es wird vermutlich völlig neue Technologien und Kommunikationswege geben. Entscheidend ist, flexibel genug aufgestellt zu sein, um die sich bietenden Chancen zu ergreifen. Die Hamburger Sparkasse will die persönlichste Multikanalbank in Hamburg sein.

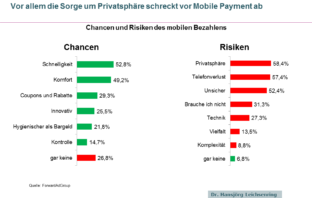

Die Angebote im Payment-Bereich verändern sich und damit auch das Kundenverhalten beim Bezahlen. Insbesondere mobile und kontaktlose Zahlungen gewinnen an Bedeutung, während P2P-Zahlungen und Bitcoins einen unverändert geringen Bekanntheitsgrad aufweisen.

Europäische Banken tun sich schwerer als Banken aus anderen Ländern, die nachwirkenden Folgen der Finanzkrise zu überwinden. Insbesondere die zunehmende Regulierung wird häufig als Nachteil angeprangert, dabei lassen sich damit auch Wettbewerbsvorteile sichern.