Auf der neuen Vertriebsplattform der Genossenschaftsbanken arbeiten Kunden und Berater künftig mit denselben Servicebausteinen. Das vereinfacht und beschleunigt nachgelagerte Prozesse, fördert die Standardisierung und setzt Effizienzreserven frei.

Eine Vernetzung von Vertrieb und Produktion ermöglicht die Optimierung von Prozessen.

Die neue Vertriebsplattform steht im Zentrum der aktuellen Strategieagenda der Fiducia & GAD. Denn die offene Architektur dieser Plattform liefert den Schlüssel für eine schnelle und aufwandsarme Integration modularer Lösungen – und zwar sowohl von Partnern aus der genossenschaftlichen FinanzGruppe als auch von externen Drittanbietern. Damit ermöglicht die neue Plattform insbesondere den angestrebten Aufbau genossenschaftlicher Ökosysteme.

Nur mit einem solchen Ökosystem können Volks- und Raiffeisenbanken ihre Kunden via Omnikanal in jeder Lebenslage mit bedarfsgerechten Mehrwertangeboten auch jenseits klassischer Bankdienstleistungen begleiten. Ein spürbarer Mehrwert könnte zukünftig etwa bei einer Immobilienfinanzierung durch passende Versicherungen, attraktive Strom- und Internettarife sowie durch die Vermittlung regionaler Handwerker für eine eventuell notwendige Renovierung entstehen.

Agiler auf dynamische Marktveränderungen reagieren

Wie der Name schon sagt, richtet sich die neue Vertriebsplattform in erster Linie an Mitarbeiter im Vertrieb. Dies bedeutet aber nicht, dass sie keine Auswirkungen auf die Prozesse in der Produktionsbank hätte. Im Gegenteil: Über diverse Schnittstellen zwischen Vertriebs- und Produktionsbank strahlt die neue Plattform naturgemäß auch auf den Bankarbeitsplatz von agree21 aus.

Um besser zu verstehen, in welcher Weise dies geschieht, ist ein kurzer Blick auf die Philosophie hinter der neuen Vertriebsplattform hilfreich: Die Entwicklung von Lösungen und Funktionsbausteinen erfolgt hierbei konsequent nach dem agilen Paradigma. Kurze Entwicklungszyklen sorgen einerseits für höhere Flexibilität bei der Reaktion auf veränderte Marktanforderungen. Andererseits erweist sich der offene Planungshorizont, bei dem heute noch nicht genau feststeht, was in einem Jahr entwickelt wird, zuweilen als durchaus gewöhnungsbedürftig. Planungsflexibilität ist jedoch eine notwendige Voraussetzung für hohe Agilität. So wäre beispielsweise in der alten Welt mit ihrer durchgeplanten Wasserfallmethodik die spontane Integration von Corona-Soforthilfeanträgen niemals innerhalb von nur zwei Wochen möglich gewesen.

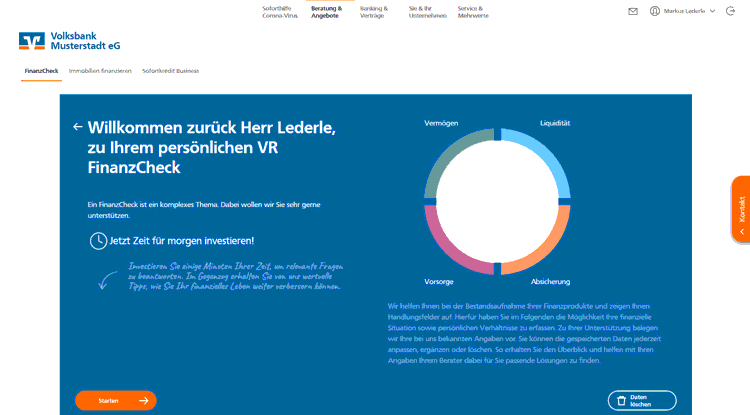

Der Einstieg in den persönlichen Finanzcheck bei einer Genossenschaftsbank.

Hervorzuheben bleibt in diesem Zusammenhang die kanalübergreifende Grundidee der neuen Vertriebsplattform, die damit weit mehr ist als nur eine technologisch erneuerte Online-Banking-Variante. Denn sie berücksichtigt auch alle anderen Kontaktkanäle wie das Kundenservicecenter und die persönliche Beratung vor Ort in der Filiale. So gesehen erweist sich die neue Plattform als Rückgrat für den universellen Omnikanal – und öffnet ihn perspektivisch zugleich für die eingangs erwähnten Mehrwertdienste anderer Partner innerhalb und außerhalb der genossenschaftlichen FinanzGruppe.

Fallabschließende Prozesse – für Kunden und Bank

Neue Lösungen für die Vertriebsplattform brachte die Fiducia & GAD zunächst im Firmenkundensegment mit bundesweit 1,6 Millionen potenziellen Anwendern aus – wobei der inzwischen erreichte Reifegrad die Ablösung der bisherigen Online-Businessedition durch das neue VR OnlineBanking in greifbare Nähe rückt. Auf Hochtouren läuft parallel dazu aber auch die Entwicklung neuer Services für potenziell 12 Millionen Anwender im Privatkundensegment.

Besonders augenfällig zeigt sich der Unterschied zwischen alter und neuer Welt in der Bank an der Bearbeitung von One & Done-Prozessen: Bislang musste ein Berater beispielsweise bei der Einrichtung eines Dispokredits diverse manuelle Schritte durchlaufen – während der Kunde dafür im Online-Banking fallabschließend nur zwei Minuten brauchte. In der neuen Vertriebsplattform hingegen bewegen sich Kunden und Bankmitarbeiter stets in derselben automatisierten Umgebung und arbeiten mit identischen Servicebausteinen. Dies macht auch in den Banken den Weg frei für eine fallabschließende Prozessabwicklung.

Standardisiert versus bankspezifisch

Die Firmenkundenlösung „Sofortkredit Business“, die in den kommenden Wochen in den Breiteneinsatz geht, veranschaulicht sehr gut die prozessualen Auswirkungen der neuen Vertriebsplattform auf nachgelagerte Abläufe in der Bank: In der ersten Ausbaustufe können Firmenkunden mit überschaubarem Kreditbedarf ein Annuitätendarlehen oder auch eine Erhöhung der Kontokorrentlinie ihres Geschäftskontos online in einem Zug abschließen. Da Berater und Kunde hierbei mit denselben Prozessbausteinen arbeiten, kann die Kreditzusage direkt und ohne Zeitverzug erteilt werden. Noch ist die Lösung für kleinere Beträge konzipiert. Gleichwohl legt sie schon jetzt den Grundstein für ein durchgängig automatisiertes Kreditmanagement auf der Vertriebsplattform.

Kreditentscheidungen laufen doch in jeder Bank anders! Wie lässt sich dergleichen über eine zentrale Plattform automatisieren? Hier kommt das Stichwort Automation ins Spiel: Automatisierte Prozesse senken den Anpassungsbedarf und verringern die Komplexität. Und nicht jeder eingeschliffene Ablauf einer Bank lässt sich mit Hinweisen auf die genossenschaftliche Vielfalt rechtfertigen. Klar ist, dass die neue Vertriebsplattform keine bankspezifischen Sonderfälle und Spezialthemen abbilden kann. Darum werden sich auch künftig Experten in der Produktionsbank kümmern müssen. Überall dort aber, wo bisherige Sonderfälle kein bankindividuelles Geschäftsmodell adressieren, empfiehlt sich allein schon aus Kostengründen der Umstieg auf den genossenschaftlichen Prozessstandard. Überdies gewinnen Banken dadurch mehr Spielraum, um das Omnikanal-Erlebnis ihrer Kunden durch zügige Einführung zentral breitgestellter Standardlösungen stetig zu verbessern – und gleichzeitig agiler auf Marktveränderungen zu reagieren.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.