Eine aktuelle Studie will strategische Orientierung für Führungskräfte im Bankensektor vermitteln und hat dazu vier mögliche Szenarien für die langfristige Entwicklung der europäischen Bankenlandschaft bis zum Jahr 2035 untersucht.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Banken müssen sich weltweit derzeit Wege durch eine höchst unsichere Lage bahnen, um sich für eine bessere Zukunft zu positionieren. Angesichts multipler globaler Krisen, gestiegener Inflation und damit einhergehend restriktiverer Geldpolitik bestehen Gefahren für eine wirtschaftliche Rezession bzw. Stagflation. Finanzinstitute müssen jetzt die entsprechenden Weichen stellen und sich auf die absehbaren Entwicklungen einstellen.

Deloitte hat dies zum Anlass genommen, im Rahmen einer Studie langfristige Perspektiven der Entwicklung des europäischen Bankenökosystems zu analysieren. Die Analyse soll Finanzinstituten als nützliche Hilfestellung dienen, sich auf die kommenden Herausforderungen systematisch vorzubereiten.

Wandel in schwierigem Umfeld

Die zunehmende Präferenz für digitales Banking, ein dezentralisiertes Finanzwesen und die ESG-Regulierung sind nur einige Beispiele für die enormen kulturellen, technologischen und regulatorischen Veränderungen, die auf den europäischen Bankensektor zukommen. Um erfolgreich zu sein, müssen Banken die Veränderungen zu antizipieren und sich frühzeitig darauf vorzubereiten.

Angesichts der hohen Zahl an Krisen, Trends und Entwicklungen ist klar, dass Banken vor größeren Veränderungen in sämtlichen Unternehmensbereichen stehen. Besonders deutsche Banken haben mit etlichen Problemen zu kämpfen – im Vergleich zu ihren globalen Wettbewerbern erzielen sie eine niedrige Eigenkapitalrendite und werden wohl auch mittelfristig deutlich hinter Instituten aus anderen Industriestaaten zurückbleiben. Die Gründe dafür liegen zum Teil auch in der zögerlichen Umsetzung der digitalen Transformation.

Vier Szenarien für die Zukunft des europäischen Banken-Ökosystems

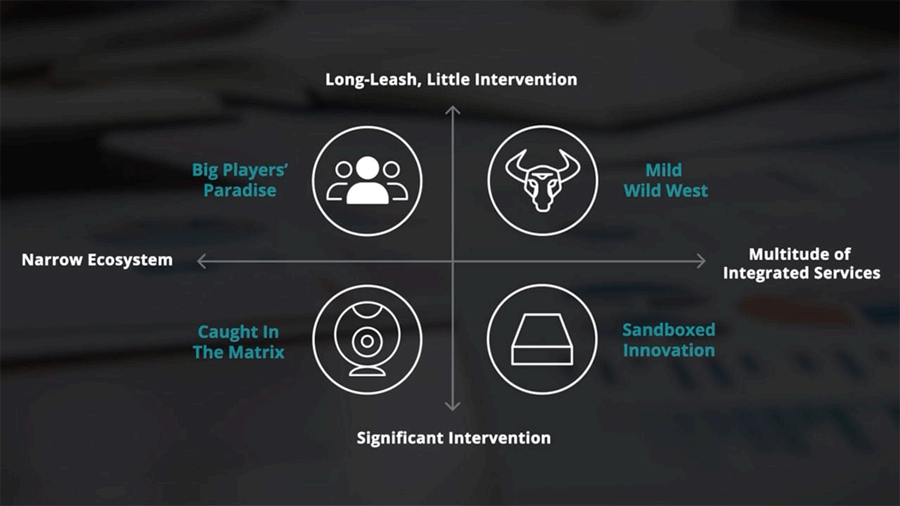

Gemeinsam mit Experten internationaler Banken und FinTechs sowie mit Wissenschaftlern wurden die folgenden vier Zukunftsszenarien des europäischen Bankenmarkts im Jahre 2035 entwickelt:

- Mild Wild West,

- Sandboxed Innovation,

- Caught in the Matrix,

- Big Players’ Paradise.

Sie basieren auf der Bewertung unterschiedlich sicherer Einflussfaktoren, die anhand innovativer KI-Technologie und in Experten-Workshops gesammelt und eingeordnet wurden. Die daraus abgeleiteten Schlussfolgerungen sollen Führungskräften im Bankensektor als Leitfaden für strategische Entscheidungen in Zeiten hoher Unsicherheit dienen.

Vier Szenarien für das europäische Banken-Ökosystems 2035.

1. Mild Wild West – Lange regulatorische Leine, mit einer Vielzahl integrierter Services

Dieses Szenario sieht das europäische Bankwesen in einem äußerst dynamischen Umfeld, mit vielen Akteuren, zum Teil von kurzer Lebensdauer. Neue rechtliche Rahmenbedingungen führen zu mehr Effizienz und Innovation und fördern den Wettbewerb. Neue Herausforderer werden oft von etablierten Akteuren übernommen. Diese Dynamik führt zu einer Vielzahl innovativer Dienstleistungen, die nahezu alle Kundenwünsche erfüllen.

2. Sandboxed Innovation – Erhebliche Interventionen, mit einer Vielzahl integrierter Services

Hier ist das europäische Banken-Ökosystem durch branchenübergreifende und -interne Zusammenarbeit gekennzeichnet, in einem geschützten Umfeld für Innovation. Die Regulierungsbehörden wollen vor allem Stabilität und erst in zweiter Linie Wettbewerb und Innovation stärken. Start-ups operieren in streng reguliertem Umfeld, was die traditionellen Banken als Anbieter kritischer Infrastrukturen schützen soll. Im Unterschied dazu ist es den großen Technologieunternehmen untersagt, selbst Finanzdienstleistungen anzubieten.

3. Caught in the Matrix – Erhebliche Interventionen in eng gefasstem Ökosystem

Ein strenger Regulierungsrahmen sorgt für die Stabilität und Sicherheit des europäischen Finanzsystems. Wettbewerb und bahnbrechende Innovationen sind diesem Ziel zum Opfer gefallen. Hohe regulatorische Eintrittsbarrieren haben zu oligopolistischen Marktstrukturen mit dominierenden traditionellen Banken geführt.

Vollständig digitalisierte und personalisierte Bankdienstleistungen sucht man vergebens. Stattdessen stehen eher etablierte Werte (Datenschutz und Transparenz) sowie konservative und kostenorientierte Geschäftsmodelle im Vordergrund.

4. Big Players’ Paradise – Lange regulatorische Leine in eng gefasstem Ökosystem

Internationale Big Player dominieren das Bankwesen in Europa. Niedrige Regulierungsstandards und eine Lockerung der Zulassungsbestimmungen haben finanzkräftigen Big-Tech-Unternehmen ermöglicht, mit großen Kundenstämmen in den Markt für Finanzdienstleistungen einzutreten. Zusammen mit etablierten Banken bilden sie ein mächtiges Oligopol, das die Entstehung neuer und innovativer Start-ups behindert. Dies wirkt sich nachteilig für die Kunden aus, die mit hohen Preisen, geringer Transparenz und zweifelhaften Datenschutzstandards rechnen müssen.

Europäisches Banking im Jahr 2035

Traditionelle Bankinstitute werden zukünftig stärker als heute mit innovativen Wettbewerbern, großen Technologieunternehmen oder dezentralen Finanzdienstleistern konfrontiert sein. Die Aufsichtsbehörden werden ihre Regelwerke aktualisieren, und die Kundenerwartungen werden sich ändern.

Die Szenarioanalyse ermöglicht es Banken, sich proaktiv auf die kommenden Entwicklungen vorzubereiten. Andernfalls ist für sie die Wahrscheinlichkeit hoch, in den nächsten Jahren angesichts der Herausforderungen, die eine Bedrohung für traditionelle Bankgeschäftsmodelle darstellen, zu scheitern.

Im folgenden Video werden die Ergebnisse der Studie ausführlich vorgestellt:

Bank Blog Partner Deloitte entwickelt für seine Kunden integrierte Lösungen in den Bereichen Wirtschaftsprüfung, Steuerberatung, Financial Advisory und Consulting.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.