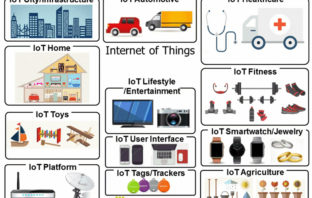

Digitale Transformation verändert. Systeme beinhalten Modelle von Objekten der realen Welt in Datenbanken und darauf aufbauende Geschäftsprozesse. Sensoren fragen ab, Aktoren steuern. Künstliche Intelligenz zur Unterstützung dieser Geschäftsprozesse eröffnet den Banken neue zusätzliche Perspektiven.