Eine aktuelle Studie zeigt ein Ranking der zehn am besten digitalisierten Banken Deutschlands. Die Deutsche Bank fällt darin erstmals zurück. Generell zeigen sich im länderübergreifenden Vergleich noch einige Mängel.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Die Unternehmensberatung Finnoconsult hat ein Ranking von zehn deutschen Banken erstellt, die besonders hohe „digitale Reifegrade“ aufweisen. Damit ist gemeint, wie weit die Digitalisierung in den Instituten vorangeschritten ist.

Grundlage für die Bewertung ist die Aussicht auf potenzielle Neukunden. Hierfür berücksichtigten die Studienautoren rund zweihundert Banken, davon dreißig aus Deutschland. Die Kriterien für die Bewertung waren unter anderem: Website, Preistransparenz, Mobile Apps, Social Media und Online-Banking.

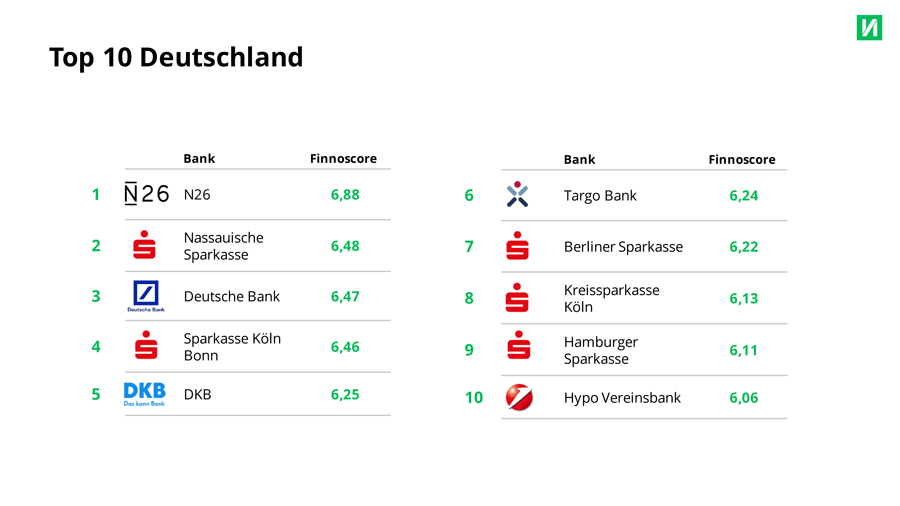

Die Top Ten der digitalen Banken

An der Spitze des Rankings steht die Neobank N26. Vor allem die gut strukturierte Website, der Online-Onboarding-Service, eine klar erkennbare Innovationsstrategie und eine hohe Attraktivität für potenzielle Kunden gaben bei der Beurteilung den Ausschlag. Den zweiten Platz belegt die Nassauische Sparkasse, die Deutsche Bank landet an dritter Stelle. Platz vier und fünf belegen die Sparkasse Köln-Bonn und die Deutsche Kreditbank. Auf den weiteren Plätzen folgen Targobank, Berliner Sparkasse, KSK Köln, die Haspa sowie HypoVereinsbank.

Die Top Ten der deutschen Banken mit dem höchsten digitalen Reifegrad.

Banken legen Wert auf Kundenbeziehungen

Stärker denn je legen die Banken Wert auf langfristige Kundenbeziehungen und bauen ihre Bindungsprogramme aus. 76 Prozent der bewerteten Banken haben ein solches Programm. Das sind zehn Prozent mehr als im internationalen Durchschnitt.

Auch ins Online-Onboarding investierten die Institute: 90 Prozent der Banken ermöglichten vergangenes Jahr eine Kontoeröffnung, die vollständig online abgewickelt wird – 2019 waren es rund 20 Prozent weniger.

Nachholbedarf bei den Homepages

Die Experten sehen allerdings noch Nachholbedarf, unter anderem im Bereich der Homepages. So sei die Startseite des Internetauftritts von 83 Prozent der deutschen Banken nicht auf Neukundengewinnung ausgerichtet. Im internationalen Vergleich liegt der Durchschnitt aller deutschen Institute noch im vorderen Drittel.

Allerdings hätten deutsche Banken im Jahresvergleich mit 2020 etwas an Terrain verloren, was den Vergleich mit internationalen Best Practices sowie digital progressiven Ländern wie etwa Polen angehe.

Commerzbank „schwächelt“ sich nur auf Platz 21

Einige deutsche Banken sind noch nicht so erfolgreich in der Digitalisierung: Die Commerzbank beispielsweise belegt im nationalen Ranking nur Platz 21 und im internationalen Vergleich den 129. Rang. Ein Grund dafür sei die limitierte Beschreibung des Funktionsumfangs beim Online-Banking-Angebot. Obendrein sei dieses nicht attraktiv und nutzerfreundlich aufbereitet. Das sei für ein großes deutsches Institut schlicht nicht ausreichend. Zwar biete die Bank im Bereich Online-Onboarding einen sehr guten Service – aber was nütze der beste Onboarding-Prozess, wenn die meisten potenziellen Kunden gar nicht erst so weit klicken, schreiben die Studienautoren.

Polnische Bank international an erster Stelle

Was für Deutschland mit der N26 die Spitzenklasse darstellt, reicht im länderübergreifenden Vergleich nur mehr für den siebten Platz. Die polnische PKO Bank Polski schneidet am besten ab. Sie ist insbesondere im Bereich Social Media und hinsichtlich verschiedener Kontaktmöglichkeiten für Kunden besser aufgestellt als N26.

Zögerliches Vorgehen

Die Studienautoren beobachten zudem, dass traditionelle Banken digitale Innovationen nur sehr zögerlich angehen würden. Sie reagierten eher als proaktiv zu agieren. Dabei ergäben sich mit einem umfangreichen digitalen Serviceangebot nicht nur signifikante Möglichkeiten für Kosteneinsparungen, sondern auch für die Erschließung neuer Ertragsquellen.