Die große Nachfrage nach Kryptoanlagen bietet Perspektiven für Asset Manager, ihre Produktpalette zu erweitern. Doch worin liegen die Unterschiede zwischen dem traditionellen und digitalen (Krypto) Asset Management? Und welche Fondstypen gibt es?

Digitale Kryptoanlagen erweitern das Anlageuniversum im Asset Management.

Zwischen dem traditionellen und digitalen Asset Management gibt es signifikante Unterschiede bei den Produktgruppen, aber auch der Infrastruktur, dem regulatorischen Rahmen und ihrem Ökosystem. Traditionelle Asset Manager können im „hybriden“ Modell in Kryptoanlagen einsteigen und damit ihr Angebot für ihre Kunden erweitern. Dies erfordert neben einer klaren strategischen Positionierung eine Erweiterung der eigenen Infrastruktur.

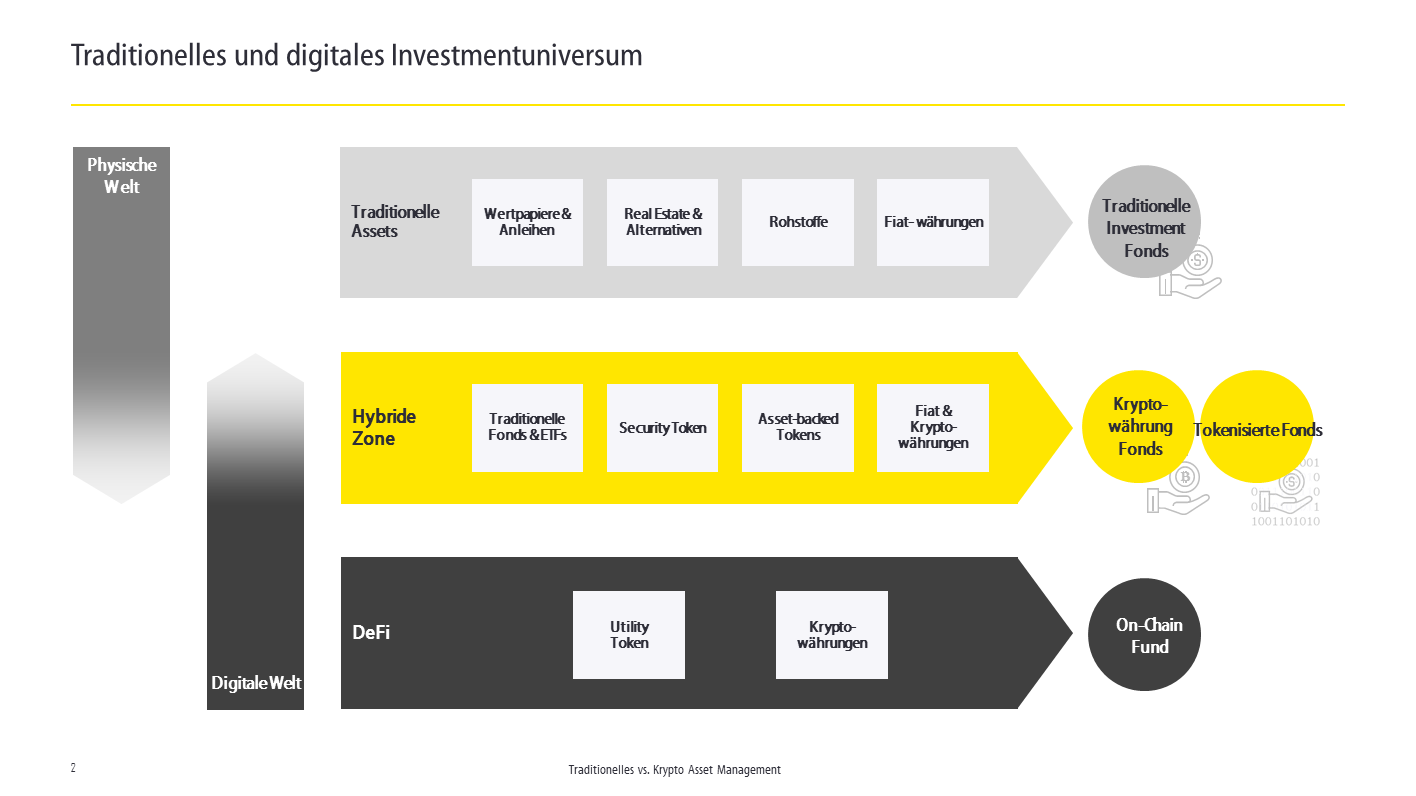

Das Investmentuniversum – traditionell und digital

Traditionelle Investmentfonds investieren in Wertpapiere und Renten, alternative Investments und Rohstoffe. Die Fonds werden in den sogenannten Fiatwährungen wie beispielweise EUR und USD aufgelegt.

Traditionelle, hybride und On-Chain Investmentfonds im Überblick.

Hybride Fonds unterscheiden sich einerseits in reine Kryptowährungsfonds und andererseits in tokenisierte Fonds. Kryptowährungsfonds sind traditionelle Fonds, die ausschließlich in Kryptowährungen investieren und über Fiatwährungen handelbar sind. Tokensierte Fonds sind digitalisierte und somit auf der Blockchain handelbare Fonds. Einerseits können durch sie traditionelle Fonds über die Blockchain abgewickelt werden, andererseits können diese Fonds auch in digitalisierte Anlagen sowie Security und Asset-Backed Token investieren. Letztere Anlageformen werden auch Kryptoanlagen oder digitale Assets genannt. Security Token sind handelbare (Wert-)papiere, die einen Anteil an einem Vermögenswert oder Rechte in digitaler Form verbriefen. Mit Asset-Backed Token lassen sich Nutzungsrechte oder Eigentum an z.B. Immobilien, Rohstoffen, Kunstgegenständen, geistigem Eigentum oder Infrastruktur erwerben. Die Ausgestaltung ist vielfältig.

Anlageinstrumente sogenannter „On-Chain“ Fonds in der rein digitalen Welt haben Utility Token und Kryptowährungen als Anlageklassen, sogenannte Decentralized Finance (DeFi) bzw. Kryptofinanzprodukte. Den Finanzinstrumenten liegt die dezentrale Blockchain Technologie zugrunde. Utility Token haben verschiedene Funktionen auf der Blockchain, sie werden beispielweise als Tauschmittel genutzt und um Zugang zu Services zu erhalten. „On-Chain“ Fonds können unterschiedlich ausgestaltet sein. Einige Beispiele:

- Enzyme Finance, basiert auf dem Ethereum-Protokoll, das dem Anwender die Möglichkeit bietet, benutzerdefinierte Krypto Asset Management-Vehikel zu erstellen, zu verwalten und in diese zu investieren.

- TokenSets, mit welchem auch Indizes auf DeFi-Werte abgebildet werden können.

- Yearn, bietet optimiertes „Yield-Farming“, welches es dem Investor ermöglicht, einen fixen oder variablen Zins durch Investition in den DeFi-Markt zu erhalten.

Regulatorische Rahmenbedingungen der Fondstypen und ihr Ökosystem

Traditionelle Investmentfonds sind UCITS/OGAW und AIF Fonds, die stark reguliert sind (UCITS/OGAW-Richtlinien, AIFMD, KAGB, WpHG, MiFID). Asset Manager nutzen etablierte Investmentplattformen und Kommunikationsprotokolle für Handel und Verwaltung dieser Fonds. Sie richten sich sowohl an professionelle Investoren als auch private Anleger.

Hybride Fonds werden als „(Spezial-) AIF“ klassifiziert und unterliegen der klassischen Regulierung. Mit der Erweiterung des §284 KAGB durch das im Juni verabschiedete Fondsstandortgesetz (FoStoG) sind nun Kryptowerte zulässige Vermögensgegenstände für Spezial-AIF. Und durch das Gesetz über elektronische Wertpapiere (eWPG) ist es nunmehr möglich, Inhaberschuldverschreibungen digital zu begeben. Die MiCA (Europäische Verordnung über Märkte für Kryptowerte) tritt vermutlich Anfang 2023 in Kraft und soll europaweit für einheitliche Regeln im Umgang mit Kryptowährungen und Krypto-Anlagen sorgen. Beispiel eines hybriden Fonds ist der HAIC Digital Asset Fonds, aufgelegt im Jahr 2021. Diese Fonds richten sich oft an professionelle und semi-professionelle Investoren, ihre Mindestanlage ist meist hoch und ihr Ökosystem ist noch in der Entwicklung.

DeFi Fonds sind hingegen vollständig unreguliert, ihre Fondsstruktur ist nicht klassifiziert und sie nutzen als Technologie Smart Contracts (Blockchain Protokolle).

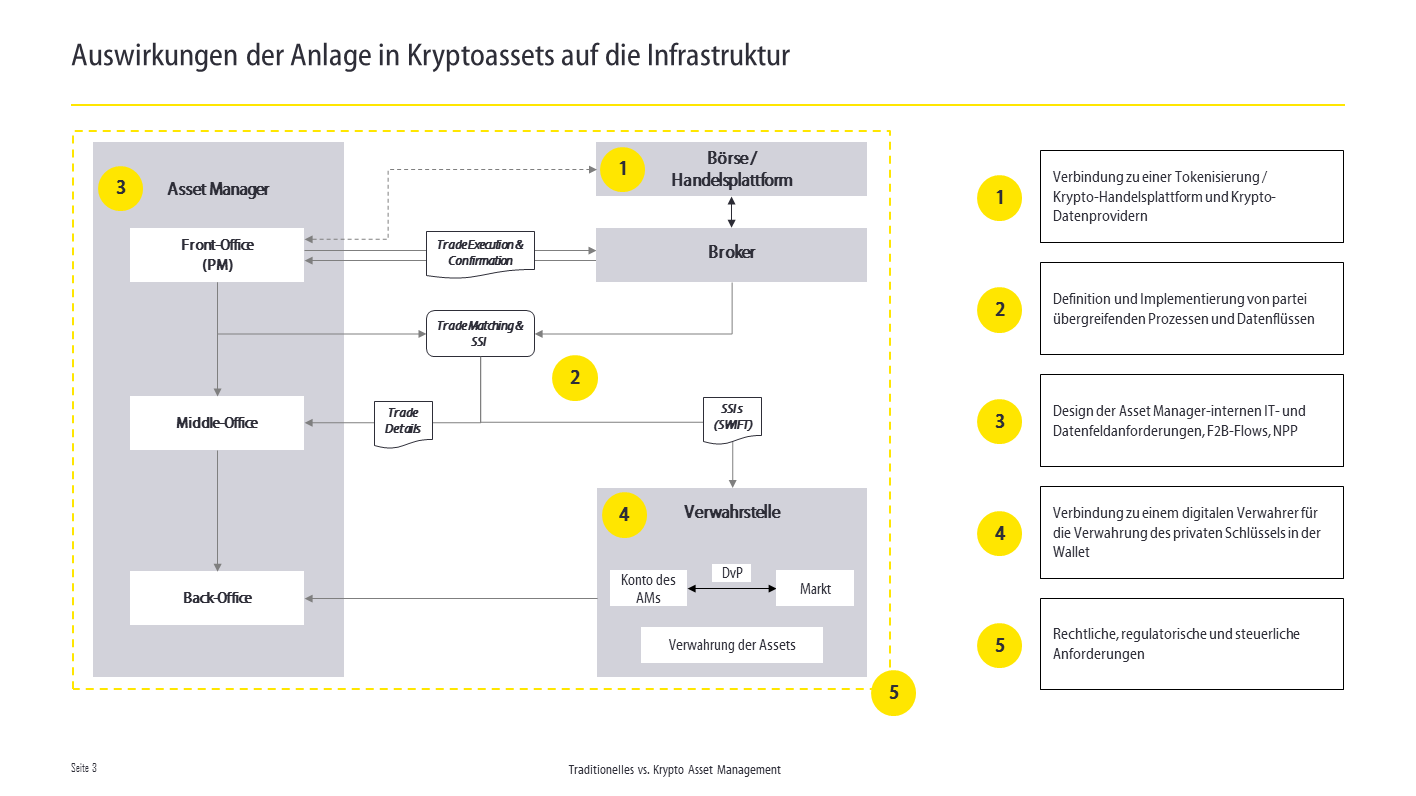

Was sind die wichtigsten Auswirkungen auf die hybride Infrastruktur?

Die Infrastruktur des traditionellen Asset Managers muss den Anforderungen der Kryptowährungen und Security Token sowie Asset Backed Tokens gerecht werden. In der traditionellen Welt übernimmt die Verwahrstelle im Auftrag der Vermögensverwalter die komplette Zahlung und Abwicklung am Markt. Die Depotbank nutzt ihr CSD-Netzwerk (Markt), um verschiedene Wertpapiere im gewünschten Markt abzurechnen. Dieser Prozess entfällt in der Kryptowelt, wodurch der gesamte Abwicklungsprozess schneller und effizienter ablaufen kann.

Die Infrastruktur des Asset Managers muss den neuen Anforderungen von Kryptowährungen, Security Token und Asset Backed Tokens gerecht werden.

Für den Handel von Kryptowerten wird eine Anbindung an eine Tokenisierung/Krypto-Handelsplattform und Krypto-Datenprovider (1) sowie an eine lizensierte Verwahrstelle (4) benötigt. In Deutschland ist seit dem letzten Jahr die Verwahrung von Kryptowährungen BaFin-lizenzpflichtig. Zudem gibt es die Möglichkeit, Kryptowährungen an der regulierten Börse zu erwerben, was das Risiko für den Asset Manager verringert. Die interne IT des Asset Managers muss bezüglich neuer Datenfelder und Front-to-Back Flows erweitert werden. Governance- und Risikoprozesse müssen auf die neuen Assetklassen angepasst werden (3). Drittparteienprozesse und Datenflüsse müssen definiert und implementiert werden (2). Darüber hinaus sind rechtliche, regulatorische und steuerliche Rahmenbedingungen zu beachten (5).

Wohin soll die Reise gehen?

Am Anfang stehen die Analyse der Kundenanforderungen, die potenzielle Erweiterung des Produktportfolios und digitaler Vertriebsmöglichkeiten sowie die sich daraus ergebende Definition der Strategie und Positionierung. Verschiedene Szenarien können in einer Vorstudie verprobt werden:

- Die Auswirkungen des Handels elektronischer Wertpapiere (z.B. Inhaberschuldverschreibungen) und tokenisierter Assets (z.B. Immobilien, Anleihen).

- Die Auswirkungen des Handels von Kryptowährungen auf existierende Fonds und/oder die Auflage eines reinen Kryptowährungsfonds.

- Die Analyse zur Auflage eines tokenisierten Fonds.

Grundsätzlich ist eine Betrachtung und Bewertung der Blockchain-Technologie entlang der Wertschöpfungskette nicht nur für die oben genannten Szenarien sinnvoll. Als relativ neue Technologie kann sie unter Umständen auch alte Systeme und Kommunikationswege ablösen und ein höheres Automatisierungspotential realisieren.

Die Frage nach der künftigen Aufstellung bedingt eigene Überlegungen zum Operating Model und der IT-Infrastruktur. Damit auch verbunden ist die Fragestellung nach dem Ökosystem und den Partnern. Der momentane Fokus liegt hier auf den notwendigen Anpassungen am aktuellen Setup, aber langfristig auch auf den weitreichenden Änderungen, die das DeFi-Universum mit sich bringt.

Evelyn Scheller

Evelyn Scheller ist Koautorin des Beitrags. Sie ist Managerin bei EY. Die Diplom-Kauffrau verfügt über mehr als 10 Jahre Erfahrung in der Beratung von Asset Managern in den Bereichen IT-Transformation und Front-Office Systeme.