Der digitale Strukturwandel hat längst auch Banken und Sparkassen erfasst

© Shutterstock

Ist “digital” nur ein anderes Wort für “online”? Oder gibt es einen Unterschied den wir verstehen sollten? Der heutige Gastbeitrag untersucht die Unterschiede zwischen traditionellen Universalbanken und neuen digitalen Finanzunternehmen anhand von acht verschiedenen Dimensionen.

In den vergangenen Wochen habe ich von mehr als 150 Leuten Feedback zu meinen Gedanken zu meinen Überlegungen zum Unterschied zwischen (traditionellem) Online Banking und Digital Banking erhalten. An dieser Stelle vielen Dank! Im folgenden Beitrag habe ich dieses Feedback eingearbeitet und meine Gedanken neu sortiert.

Acht Dimensionen des Bankings

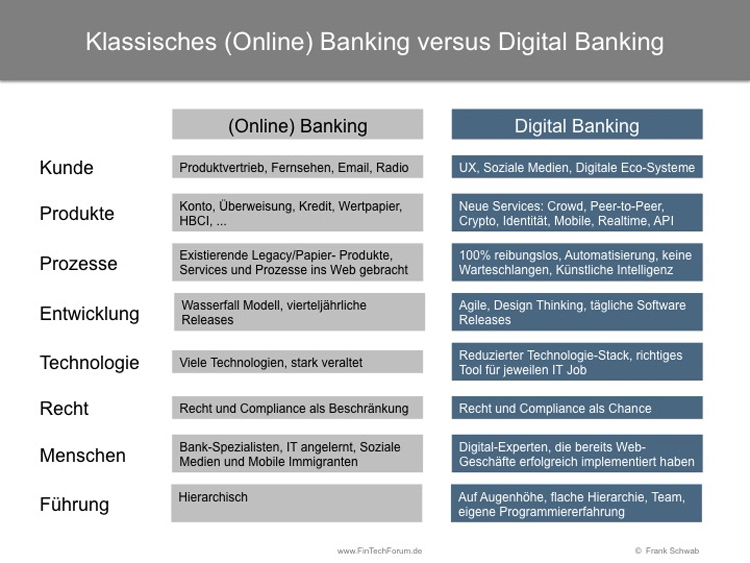

Gegenüberstellung der Merkmale von klassischem Online Banking und Digital Banking

Es gibt viele Dimensionen zu betrachten, jedoch habe ich mich auf die wichtigsten acht beschränkt:

Kunden an erster Stelle

Alles beginnt mit den Kunden. Jahrzehntelange hohe Margen und Gewinne haben die meisten traditionellen Banker und Banken faul gemacht. Anstatt sich um die Kunden zu sorgen, haben sich viele Banken zuallererst um sich selbst gekümmert. Während traditionelle Multikanal- und Online Banken erfolgreich ihre Produkte mittels Fernsehen, Zeitungen, Filialmitarbeitern, Radio, E-Mail, Webseiten und über andere Kanäle an die Kunden vertrieben haben wurden die wahren Kundenbedürfnisse vergessen.

Im Gegensatz dazu fokussieren sich die aufstrebenden Digital Banken hauptsächlich auf die digitalen Kunden und deren Bedürfnisse wie beispielsweise hohe Bequemlichkeit und gute Benutzung über digitale Geräte und Kanäle hinweg. Digitale Banken sorgen für digitale Eco-Systeme zugunsten eines hohen digitalen Kundenerlebnisses und bauen digitale Produkte und Services. Beispiele im Retail Banking sind moven, simple, Fidor und Number26.

Neue digitale Produkte

Den Produktvertrieb aufzugeben und die Fokussierung auf den digitalen Kunden bedeutet nicht, dass Digitale Banken sich nicht um Produkte kümmern müssen.

Digitale Banken erweitern das traditionelle Produktspektrum wie Konto, Überweisung, Kredit und Wertpapiere um neue Produkte, Services und bequeme Zugangskanäle wie Crowd, Peer-to-Peer, Crypto, Echtzeit und API.

Reibungslose automatisierte Prozesse

Banken sind frühe Computertechnologie-Nutzer und haben in den letzten 50 Jahren Hunderte von Milliarden Euro und Dollar investiert. Viele Bankprozesse basieren immer noch auf den Fähigkeiten der veralteten Hard- und Software, die in erster Linie für Filialbanken konzipiert wurden. In den vergangenen 15 Jahren haben traditionelle Banken viele veraltete und papierbasierte Produkte, Services und Prozesse mit minimalen Anpassungen ins Internet gebracht. Das ist der Stand des heutigen Online Bankings der traditionellen Banken.

Dagegen setzen digitale Banken Prozesse ein, die speziell für das Internet konzipiert sind: 100% reibungslos, keine Warteschlangen, automatisiert und mit großen Analysefähigkeiten und künstlicher Intelligenz ausgestattet. Das ermöglicht beispielsweise internationale Überweisungen in Sekunden statt in Stunden oder Tagen. Ripple, Ethereum, Blockchain und Bitcoin sind frühe Anbieter und Konzeptionen die man beobachten kann.

Schnellere Entwicklung

Traditionelle Online Banken nutzen hauptsächlich traditionelle Entwicklungsmethoden. Das Wasserfallmodell und vierteljährliche Software Releases sind immer noch vorherrschend. Das passt nicht in die sich immer schneller ändernde Geschäftswelt in der Banken heute leben. Derartige Ansätze demotivieren talentierte Informatiker. Und sie sind teuer, beispielsweise im Hinblick auf Testaufwände und Ergebnisse.

Im Vergleich dazu entwickeln Digital Banken mit agilen Methoden, nutzen Design Thinking, denken über MVPs nach und aktualisieren ihre Software täglich oder wöchentlich. Damit ermöglichen sie Kundenerlebnisse schnell zu verbessern und anzupassen und im neuen Wettbewerbsumfeld Schritt zu halten.

Richtige Technologien

Die Technologie ist in den meisten traditionellen Banken immer noch bemerkenswert. Entsprechend des Alters der IT Systeme findet man jede Technologie aus jedem Jahrzehnt – von Cobol und IBM Mainframe über Smalltalk und Unix Servern bis zu Java und Intel Grids. Gleichzeitig gibt es eine Vielzahl von Hardware und Software Anweisungen die viele Informatiker gar nicht kennen. Zusammengenommen betrachtet sind die traditionellen Online Banken mit einem großen Durcheinander von alten Technologien konfrontiert.

Auf der anderen Seite bauen die Angreifer – Neue Banken und FinTechs – ihre Geschäftsmodelle für Digital Banking auf der grünen Wiese und von Grund auf neu. Sie können mit einer reduzierten Anzahl von Technologien arbeiten und jeweils die richtige Hardware und das richtige Software Tool für die entsprechenden spezialisierten IT Aufgaben anwenden. Das zieht auch IT-Talent an. In der Folge erreichen digitale Banken eine hohe Nutzbarkeit, hohe System Performance, hohe Skalierung und geringe IT Kosten pro Nutzer.

Rechtliche Chancen

Während die meisten Online Banken zu den existierenden Gesetzen zusätzliche Regeln und Verfahren eingeführt haben suchen die digitalen Bank nach minimalen Standards und Lücken um mit den Etablierten zu konkurrieren. In einigen Fällen legen die neuen Spieler geltendes Recht weiter aus, testen bestehende Grenzen und beschleunigen neue Gesetze. Digitale Signaturen, digitale Verträge und virtuelle Währungen sind einigen Beispiele wo wir neue Gesetze sehen.

Digital Natives

In den traditionellen Banken gibt es immer noch viele Bankspezialisten, die in IT ausgebildet wurden – angelernt. Heute sind viele davon in Führungspositionen und es fehlt ihnen immer noch an grundlegendem Verständnis der Informationstechnologie und den dahinter befindlichen Konzepten und Dynamiken. Internet, soziale Medien und Mobile sind für sie fremde Technologien und Verhaltensweisen – das ist etwas das ihre Kinder tun. Tatsächlich verwalten viele IT Spezialisten in traditionellen Bank die IT, sie bauen sie nicht. Die meisten sind auch „Immigranten“ bei Themen wie „soziale Medien“ und „Mobile“. Das kann man in den aktuellen Online Banking Angeboten der traditionellen Banken gut erkennen.

Im Vergleich dazu stellen digitale Banken Digital Natives ein – hauptsächlich. Sie suchen nach Leuten die bereits erfolgreich Internetgeschäftsmodelle implementiert haben. Sie suchen nach echten Informatikern und Nerds die eine Welt ohne Internet nicht kennen. Digitale Banken suchen Leute, die sich für Benutzbarkeit, Geschwindigkeit, Automatisierung und Skalierung interessieren.

Neue Führung

Ein hierarchisches Organisationsmodell ist der vorherrschende Weg um eine traditionelle Online Bank zu führen. Die meisten Führungskräfte der Online Banken haben keine eigene Programmiererfahrung und verstehen nicht wirklich wie man ein rein digitales Bank Geschäftsmodell über alle Funktionen hinweg aufbaut, insbesondere wenn es um die Einbindung des digitalen Kunden, Benutzbarkeit, digitale Produkte und die darunter liegenden Technologien geht.

Dagegen stellen Digital Banken digtal-feste Führungsteams ein. Hierarchien sind flach. Versuch und Irrtum werden akzeptiert. Die meisten Führungskräfte haben ein gutes Verständnis des digitalen Kunden, können sich digitale Bankprodukte vorstellen und haben eigene Programmiererfahrungen. Technologie wird auf Augenhöhe behandelt.

Dem digitalen Banking gehört die Zukunft

Das hier beschriebene Digital Banking ist idealtypisch. Ich kenne keine Bank und auch kein FinTech Unternehmen, das bereits heute alle Punkte erfüllt. Aber viele, insbesondere die FinTechs arbeiten am Digital Banking. Und viele traditionelle Banken haben inzwischen die Zeichen der Zeit erkannt und starten Digitalisierungsprojekte. Ob das ausreicht und ob sie ihr Revier erfolgreich gegen die neuen Wettbewerber verteidigen können werden wir in den nächsten Jahren beobachten können. Letztlich werden die Kunden über die Gewinner und Verlierer der Digitalisierung entscheiden. Auf 10 bis 15 Jahre gedacht wird jedoch klar, auf keinen Fall bleibt alles so, wie es heute ist. Jetzt ist das Banking im Umbruch.