Der Zinsanstieg verschaffte Regionalbanken eine Verschnaufpause in Zeiten der disruptiven Transformation der Finanzindustrie. Volks- und Raiffeisenbanken stehen nun vor einer Vertriebsneuausrichtung. Welche Schlüsselfaktoren sichern ihre Zukunft im Markt?

Wie sehen die erfolgreichen Vertriebswege der Zukunft für Banken aus?

In der aktuellen Horváth Corporate Transformation Studie wurden über 50 Experten, darunter zahlreiche Vertreter der Volks- und Raiffeisenbanken, zu den entscheidenden Erfolgsfaktoren für den zukunftsorientierten Bankvertrieb befragt. Die identifizierten Schlüsselfaktoren sind vielfältig und reichen von der Optimierung der Kundenschnittstellen bis hin zur strategischen Neuausrichtung des Personalmanagements, was die Komplexität der Herausforderungen in der Bankenbranche unterstreicht.

Der Kampf um die Kundenschnittstelle ist eröffnet

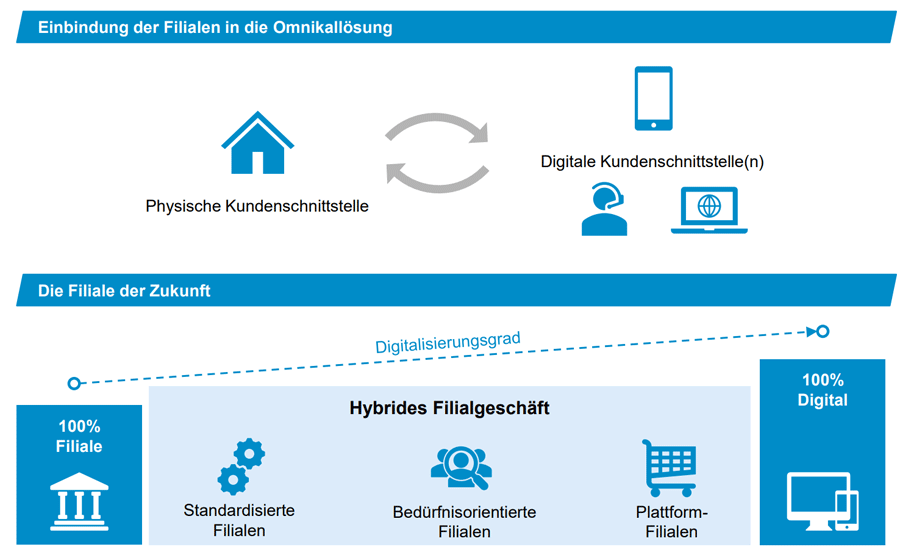

Die fortschreitende Digitalisierung und der rückläufige Stellenwert des Filialnetzes stellen für den Vertrieb, insbesondere für Regionalbanken, eine signifikante Herausforderung dar. Volks- und Raiffeisenbanken stehen vor der Aufgabe die primäre Kundenschnittstelle und -loyalität zu sichern, die vor allem in der Filiale gewährleistet wurde. Die vermehrt steigenden Erwartungen an die Hausbank aufgrund der Etablierung neuer Wettbewerber am Markt wie FinTechs und BigTechs mit ihren überzeugenden digitalen und intuitiven Angeboten müssen hierbei bedient werden. Eine benutzerfreundliche digitale Schnittstelle und die nahtlose, konsistente Verknüpfung mit den physischen Schnittstellen sind daher von essenzieller Bedeutung. Andernfalls droht der deutliche Verlust von Marktanteilen an neue und alte Wettbewerber.

Überzeugende Kundenerfahrung: Schlüssel zur Sicherung der Wettbewerbsfähigkeit

Angesichts dieses steigenden Wettbewerbsdrucks entwickelt sich das Kundenerlebnis zum entscheidenden Differenzierungsmerkmal und hat direkten Einfluss auf die Kundenbindung. Dennoch bewerten viele Bankkunden die Kundenerfahrung bei ihrer Bank als unzureichend, aufgrund ineffizienter und oft als frustrierend empfundener Prozesse. FinTechs profitieren hier von agileren, kundenzentrierten Technologien und nicht an Legacy-Systeme gebunden zu sein. Viele junge Erwachsene bevorzugen aufgrund besserer Kundenerfahrungen bereits FinTechs.

Digitale Technologien: Chance für Steigerung der Kundenzufriedenheit und Effizienzgewinne

Zentraler Hebel für die Schaffung dieser überzeugenden und einzigartigen Kundenerfahrung sind die digitalen Technologien, insbesondere Data Analytics, Künstliche Intelligenz und das Metaverse. Provokativ lässt sich an dieser Stelle zusammenfassen, dass Banken, die keine systematische Datenanalyse durchführen oder den Mehrwert von KI ignorieren, den Verlust von Marktanteilen riskieren. Diese Technologien können die korrekte Identifikation, Interpretation und Vorhersage der wechselnden und heterogenen Bedürfnisse der Kunden deutlich erleichtern. Bestehende Produkte können verbessert, das Produktportfolio zeitnah und kundenzentriert angepasst und Marketingkampagnen personalisiert werden. Gleichzeitig beschleunigen KI-basierte Chatbots die Reaktionszeit und verbessern die Qualität der Rückmeldungen auf Kundenanfragen, während die Automatisierung von Routineaufgaben Mitarbeiterkapazitäten für die Kundenbindung freisetzt. Volks- und Raiffeisenbanken sind aufgrund ihres breiten Kundenstammes und hohen Kundenvertrauens grundsätzlich in einer prädestinierten Situation, um vor allem die Potenziale der systematischen Datenanalyse zu realisieren. Erfolgreiche Institute erzielen dabei Effizienzgewinne und steigern gleichzeitig die Kundenzufriedenheit. Die Gewährleistung von Datenqualität, IT-Effizienz sowie Datensicherheit und -schutz ist hierbei entscheidend.

Vertriebsweg der Zukunft: Omnikanal und kundenzentriert

Die Horváth Studie zeigt zudem, dass die physische Kundenschnittstelle für Volks- und Raiffeisenbanken weiterhin von Bedeutung sein wird, sich aber neu erfinden muss. Viele Kunden sind sich unsicher, ob sie einen rein digitalen oder hybriden Service bevorzugen. Gelebte Kundenzentrierung erfordert von Volks- und Raiffeisenbanken daher eine stärkere Anpassung ihrer physischen Standorte an die divergierenden Kundenbedürfnisse und -erwartungen. Ein Mix aus drei Filialkonzepten verspricht zukünftigen Vertriebserfolg: angefangen bei standardisierten Filialen, die auf die durchschnittlichen Anforderungen aller Kunden ausgerichtet sind, über bedürfnisorientierte Filialen, die auf spezifische Kundengruppen zugeschnitten sind, bis hin zu Plattform-Filialen, die als Erlebnis- und Begegnungsorte konzipiert sind.

Vertriebsweg der Zukunft: Mix aus digitaler und physischer Kundenschnittstelle, aber immer kundenzentriert und nahtlos verknüpft.

Ökosystem: Möglichkeit zur Differenzierung und Diversifizierung

Ganzheitliche Bedürfnisbefriedigung der Kunden kann zudem durch (digitale) Ökosysteme gelingen. Diese verbessern nicht nur die Kundenbindung, sondern bieten auch Zugang zu alternativen Ertragsquellen, welche auch nach der Zinswende relevant bleiben. Gerade Volks- und Raiffeisenbanken, mit ihrer starken regionalen Verankerung, sind für die Erweiterung ihres Leistungsangebotes mit Banking und Non-Banking Lösungen von lokalen Drittanbietern ideal positioniert. Chancen bieten sich insbesondere im Bereich der grünen Transformation von Privatkunden und Mittelständlern, die gemeinsam mit lokalen Partnern und im Verbund der Genossenschaftlichen FinanzGruppe umgesetzt werden können. Die Gründung der Innovationseinheit „Amberra“ im Jahr 2022, welches den Aufbau eines gemeinsamen genossenschaftlichen Ökosystems ermöglichen soll, stellt einen ersten wichtigen Meilenstein in dieser Richtung dar.

Vertriebserfolg nur realisierbar mit langfristig gedachtem Personalmanagement

Die erfolgreiche Umsetzung der bisher beschriebenen Schlüsselelemente für den Vertriebserfolg erfordert jedoch auch ausreichend qualifizierte Mitarbeiter. Dies kann angesichts der demographischen Entwicklung zu einem wachsenden Problem werden. Die steigende Anzahl ausgeschriebener Stellen in den letzten zehn Jahren zeigt bereits die Auswirkungen des Personal- und Fachkräftemangels in den Regionalbanken, insbesondere in den Bereichen Service, Marktfolge und IT. Die massive Lücke, die durch austretende Arbeitskräfte zunehmend entsteht, wird durch Automatisierung, Digitalisierung, die Einstellung von Nachwuchskräften und Fusionen nicht vollständig geschlossen werden können. Gleichzeitig müssen Regionalbanken ihre Ausbildungsprogramme innovieren und digitale sowie technische Fähigkeiten stärker fördern, um mit dem technologischen Wandel Schritt halten zu können. Trotz dieser digitalen und KI-getriebenen Transformation bleibt die menschliche Komponente, insbesondere das Kundenvertrauen, von entscheidender Bedeutung und kann ein wichtiges Differenzierungsmerkmal für Regionalbanken darstellen. Daher werden die Verbesserung der Arbeitgeberattraktivität, die Förderung des digitalen Know-hows der Mitarbeiter und die Talentbindung zunehmend zu strategischen Notwendigkeiten.

Die Horváth-Studie unterstreicht die Bedeutung für Volks- und Raiffeisenbanken, die Atempause der Zinswende zu nutzen, um eine Vielzahl von Herausforderungen anzugehen – von der Verbesserung der Kundenerfahrung bis hin zum Fachkräftemangel – und dadurch ihren langfristigen Erfolg im Vertrieb zu sichern.

Moritz Meyer

Moritz Meyer ist Koautor des Beitrags. Er ist Senior Project Manager bei Horváth im Bereich Banking & Financial Institutions. Er verantwortet dort den Bereich Strategie & Transformation. Während seines Studiums der Betriebswirtschaftslehre in Bayreuth und Glasgow sammelte er relevante Industrieerfahrung, u. a. bei der Commerzbank.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.