Digitale Plattformen ermöglichen Embedded Finance und bieten Vorteile für Banken, E-Commerce-Anbieter und nicht zuletzt auch Kunden. Das Beispiel Verbraucherkredite zeigt, wie die Einbindung von Krediten und Bezahlen funktionieren kann.

Online Marktplätze bieten ihren Kunden zunehmend integrierte Finanzlösungen an.

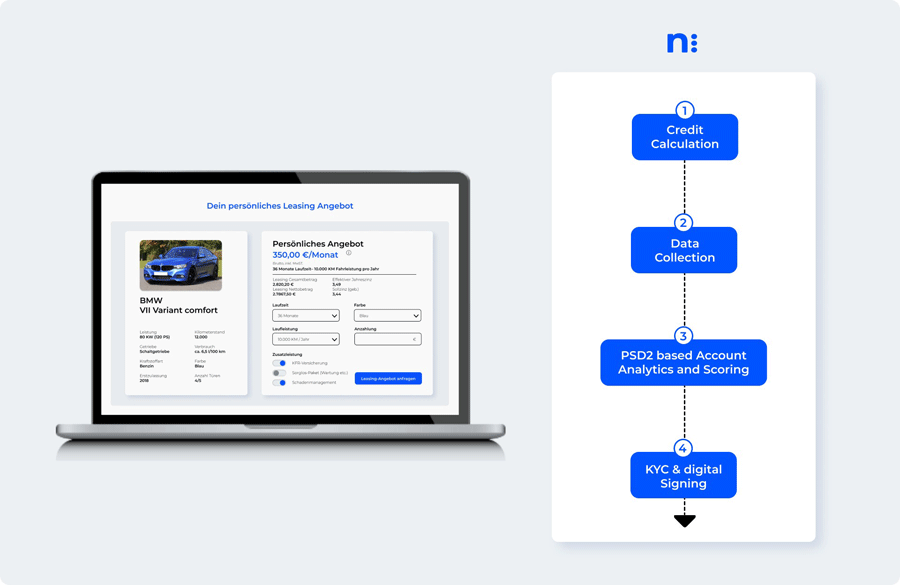

Mit seiner Finanzierungsplattform bietet das FinTech ndgit Auto-Marktplätzen wie AutoScout24 oder mobile.de eine flexible Lösung, um Sofortfinanzierungen oder Ratenzahlungen schnell zu implementieren. Mit der Finanzierungsplattform können sie Finanzierungsangebote von Banken einfach und flexibel als Bezahl-Option in Marktplätze integrieren und Endkunden mit einer Kreditentscheidung in wenigen Minuten einen Kredit ermöglichen.

Seit Kurzem unterstützt auch die größte europäische Bank für Fahrzeugkredite, Santander Consumer Bank, den ndgit-Online-Kreditprozess. Web-ID wurde als neuer FinTech-Partner für die digitale Unterschrift mit Video-Identifizierung angebunden.

Mit Embedded-Banking an den digitalen Point of Sale

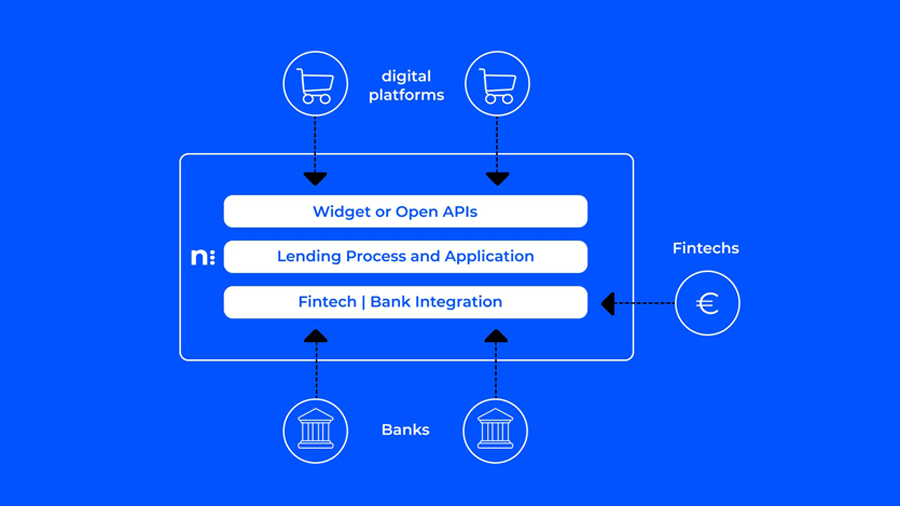

Die Plattformen profitieren von der Aggregation von Kreditprodukten verschiedener Banken mit jeweils unterschiedlichen Stärken in den verschiedenen Produkt- und Marktsegmenten. Der voll-digitale Kreditprozess basiert auf vor-integrierten Module von acht marktführenden FinTechs mit Prozessschritten wie etwa Kontoanalyse, Risikobewertung oder digitaler Unterschrift, die jeweils flexibel modular genutzt werden können.

Die digitale Finanzierungsplattform von ndgit verbindet Kunden, Digitalplattformen, Finanzinstitute und FinTechs entlang der gesamten Customer Journey.

Damit wird ein Embedded-Banking ermöglicht, das die Kreditprodukte von Banken direkt an den digitalen Point of Sale bringt: Banken finden so neue digitale Vertriebskanäle für ihre klassische Kreditprodukte.

Vorteile digitaler Kreditplattformen

Das birgt Vorteile für alle beteiligten Parteien, nicht nur für die Banken, sondern auch für Kunden und E-Commerce-Anbieter. Die Endkunden profitieren so von den Vorteilen klassischer Bankkredite wie etwa niedrigen Zinsen und flexiblen Rückzahlmöglichkeiten. Der gesamte Kreditprozess ist außerdem digital optimiert und die Entscheidung fällt ohne Medienbruch und innerhalb weniger Minuten.

Der Vorteil für E-Commerce-Anbieter: Online-Marktplätze können mit der Lösung ohne großen Aufwand digitale Kredite als neue Bezahlmöglichkeit in ihre jeweiligen digitalen Angebote einbinden und so ihre Umsätze steigern und neue Kundengruppen insbesondere für hochpreisige Produkte erschließen.

Alles, was eine voll-digitale Finanzierungslösung für einen Verbraucherkredit braucht: die einzelnen Prozessschritte eines Verbraucherkredits hier am Beispiel eines voll-digitalen Autokredits.

Fazit: Kreditplattformen bieten Vorteile für alle Beteiligten

Digitale Kreditplattformen ermöglichen es E-Commerce-Anbietern und Plattformen, ihren Kunden vollständig digitale Finanzierungslösungen von Banken anzubieten und so ihre Umsätze zu steigern. Für Banken bietet eine solche Plattform die Chance, ohne großen eigenen Implementierungsaufwand zusätzliche digitale Vertriebskanäle für ihre Produkte zu erschließen.

Die neuen Kreditfunktionen erweitern nicht nur das Kundenerlebnis, sondern die Betreiber der Plattformen können auch die für sie optimale User-Journey modular selbst gestalten und mit der Expertise von ndgit einfach und schnell auf die vorangebundenen Kreditprodukte der Banken zurückzugreifen. Sie behalten damit auch die Kontrolle über den gesamten Prozess. Durch ihre modulare Flexibilität ist die Finanzierungsplattform außerdem ausbaufähig für alternative Kreditoptionen wie Leasing oder Buy-now-Pay-Later.