Für den Distressed-M&A-Markt brechen schwere Zeiten an. Schuld ist der Krieg in der Ukraine. Wie sich dieser auf die Investorengeschäfte angeschlagener Unternehmen auswirkt und woran Deals noch scheitern, lesen Sie in einer aktuellen Studie.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Die Wirren des Geschäftsjahrs 2022 zwingen den ein oder anderen Experten, seine Wirtschaftsprognosen zu überdenken. So auch im Hinblick auf den Markt für Distressed M&A – also den Kauf und Verkauf von Unternehmen, die sich finanziell oder leistungsbezogen in der Krise befinden.

In einer Umfrage der Unternehmensberatung Roland Berger, die bereits im Januar dieses Jahres durchgeführt wurde, prognostizierten Experten eine leicht steigende Zahl der Insolvenzen in Deutschland. Das war freilich vor der russischen Invasion in die Ukraine, vor Krieg und Inflation. Befragt wurden über 300 Experten, darunter Rechtsanwälte, Insolvenz-, Sachverwalter, Investoren, Gläubiger und M&A-Berater.

Ukraine-Krieg korrigiert Wirtschaftsprognosen

Jetzt korrigiert man diese Ansicht in einer neuen Studie aus demselben Hause. Das geringe Wirtschaftswachstum, das man inzwischen für Deutschland erwartet, werde aller Voraussicht nach tiefe Spuren im Distressed-M&A-Markt hinterlassen: Einerseits würden sich ausländische Investoren würden sich von Geschäften in diesem Bereich abwenden, sollten sich die Rahmenbedingungen für sie unter der Regierung Scholz nicht wesentlich bessern.

Andererseits belasteten die gestiegenen Rohstoff- und Energiepreisen und weltweiten Lieferkettenstörungen den Distressed-M&A-Markt – wie etwa der Chipmangel, der die Automobilindustrie. Dadurch könnten die Insolvenzzahlen bald rasch ansteigen.

Demnach würden vor allem Branchen Probleme bekommen, die sich bereits seit längerer Zeit in einem Strukturwandel befänden: Etwa der Automobilsektor (68 Prozent), der Maschinen- und Anlagebau (39 Prozent) oder der Bereich Konsumgüter und Retail (55 Prozent).

Gründe für Rückgang von Distressed M&A

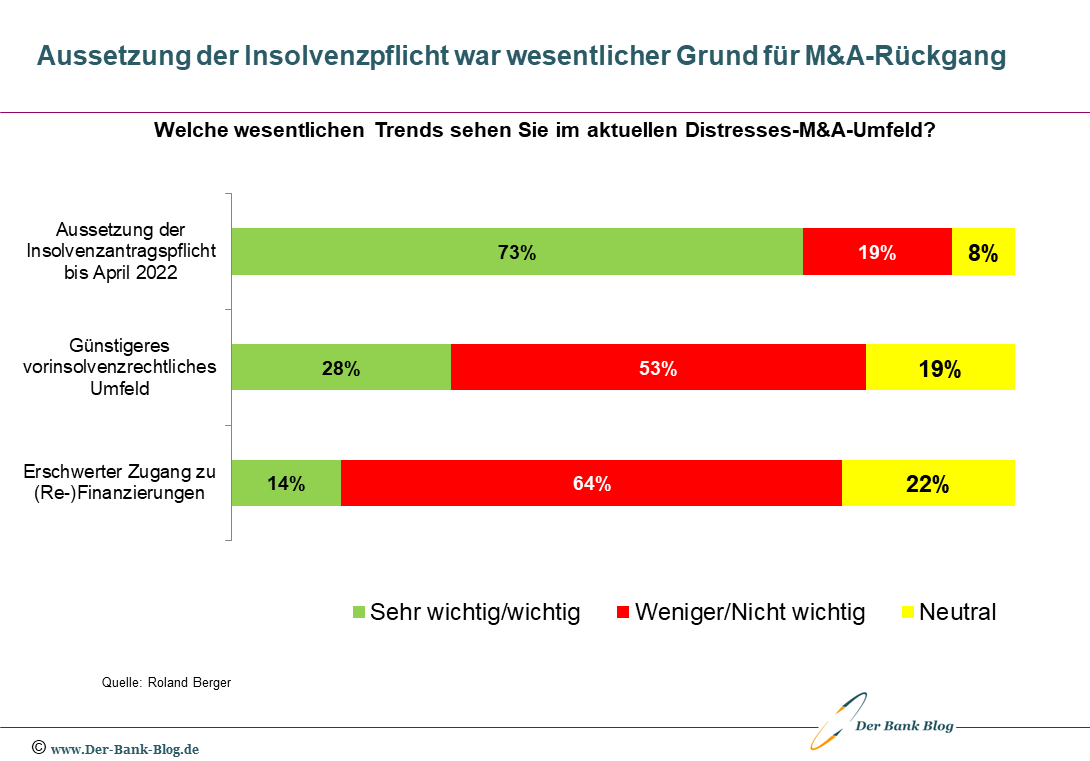

Ein kurzer Rückblick: 2020 und 2021 war der Markt für Distressed M&A fast zum Erliegen gekommen. Einerseits und vor allem, weil die Insolvenzantragspflicht ausgesetzt wurde. Andererseits, weil Firmen unterstützt wurden, die im Zuge der Pandemie ins Straucheln geraten waren.

Weitere Gründe waren ein günstigeres vorinsolvenzrechtliches Umfeld sowie der erschwerte Zugang zu (Re-)Finanzierungen. Das Ergebnis war ein historischer Tiefstand an Insolvenzen.

Drei wesentliche Trends für Rückgang von M&A-Transaktionen.

Chinesische Investoren haben Interesse an Schlüsselindustrien

Auf Käuferseite würden 2022 nach wie vor chinesische Investoren auftreten, den Markt aber nicht beherrschen. Die Mehrheit der Käufer auf dem Distressed-M&A-Markt sind der Studie nach strategische Mid-Cap-Unternehmen mit einem Umsatzvolumen von bis zu einer Milliarde Euro. Deren Fokus liege auf Schlüsselindustrien wie der Automobil- oder Maschinenbau-Branche.

Woran scheitern die M&A-Deals?

Scheitern Distressed-M&A-Deals, liege das oft an mangelnder Erfahrung (38 Prozent) oder kulturellen Unterschieden (31 Prozent). Dabei sei die Erfahrung im Bereich der Transaktionen das wichtigste Kriterium bei Distressed-M&A-Übernahmen, wie sich die befragten Experten einig sind: Nur durch erfahrene Spezialisten seien Transaktionen möglich.