Die Digitalisierung stellt die etablierten Banken vor große Herausforderungen. Notwendig ist eine umfassende Transformation, bei der es um viel mehr geht, als nur um Technologie – eine moderne IT-Architektur, neue Arbeitsweisen, Forschung und Entwicklung und die Chancen der Plattform-Ökonomie.

Herausforderungen für das Bankgeschäft in der digitalen Welt von Morgen.

Wir leben in einer Welt, die sich schnell und radikal verändert – politisch, ökonomisch, technologisch. Es genügen nur wenige Stichworte, um dies zu verdeutlichen, etwa: Brexit, Terrorismus, Internet-/Plattform-Ökonomie und künstliche Intelligenz.

Gerade etablierte Banken erleben derzeit wie die Digitalisierung die gesamte Branche umkrempelt: Neue Wettbewerber ohne „Altlasten“ fordern sie mit frischen Ideen in ihren traditionellen Geschäftsfeldern heraus und Kunden ändern ihr Verhalten fundamental. Gleichzeitig treibt die nach wie vor ungebrochene Dynamik der technologischen Entwicklung Trends wie zum Beispiel Big Data und künstliche Intelligenz, die künftig Anwendungen und neue Geschäftsmodelle ermöglichen werden, die wir uns heute noch nicht vorstellen können.

Digitalisierung als Bedrohung oder Chance?

Man kann dies als Bedrohung sehen – oder als Chance begreifen. So haben wir uns als Deutsche Bank auf den Weg gemacht, künftig mehr wie ein Technologieunternehmen zu funktionieren. Es geht dabei nicht um die nächste App oder das nächste Feature im mobilen Banking, sondern um eine umfassende Transformation, um sich erfolgreich für das zukünftige Bankgeschäft in einer digitalen Welt aufzustellen.

Unter den sich ändernden Rahmenbedingungen funktionieren gewohnte Ansätze oft nicht mehr, beispielsweise in der Anwendungsentwicklung. Während man früher alle Funktionalitäten von Anfang an umfassend definiert hat, ist man heute bei sich schnell veränderndem Kundenverhalten nicht mehr flexibel genug und läuft Gefahr, am Kunden vorbei zu entwickeln.

Vier Handlungsfelder für die Bank der Zukunft

Ich möchte vier Handlungsfelder skizzieren, die für die Gestaltung der Zukunft entscheidend sind:

1. Moderne IT-Architektur etablieren und Infrastruktur-Grundlagen schaffen

Anders als bei den FinTechs oder den Internetgiganten startet unsere Reise ins digitale Zeitalter nicht auf der grünen Wiese. Über Jahrzehnte ist die IT der Bank historisch gewachsen. Die Prioritäten lagen oftmals mehr auf einzelnen Lösungen, weniger auf einem langfristigen Blick auf die IT mit einheitlichen Standards. Um in einer Zeit dynamischer Veränderungen Schritt halten zu können, brauchen wir eine moderne IT-Architektur.

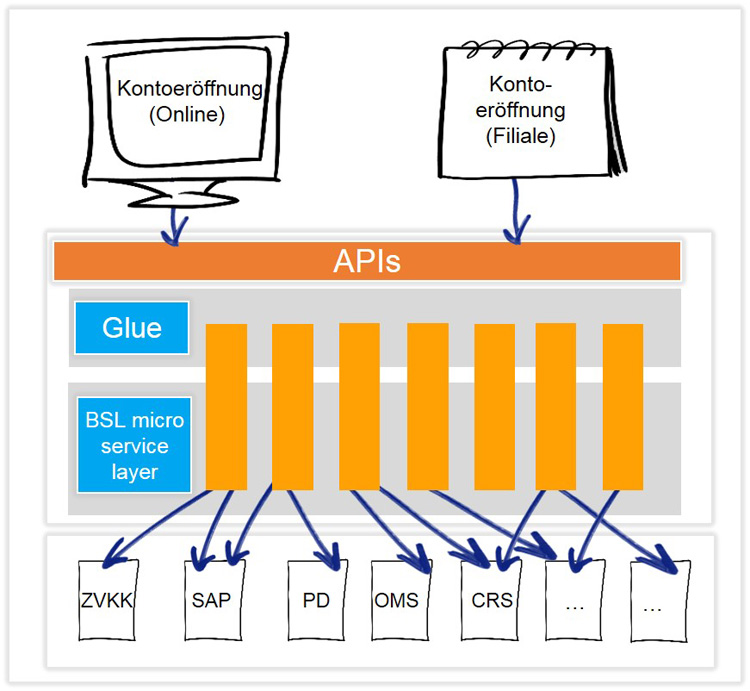

Wir haben damit begonnen, unsere Abwicklungssysteme wie den Zahlungsverkehr von einzelnen Bankdienstleistungen, die unsere Kunden über verschiedene Zugangskanäle wie Online- und Mobile-Banking oder den SB-Terminals nutzen, zu entkoppeln. Dazu haben wir eine API eingeführt. Diese Integrationsschnittstelle muss man sich wie eine Steckerleiste vorstellen, über die Bedieneroberflächen für den PC oder Smartphones auf Daten und Services der Abwicklungssysteme zu greifen. So brauchen wir nicht mehr alles anpassen, sondern nur einzelnen Teile. Das ist flexibler, schneller und deutlich kostengünstiger.

Die Deutsche Bank verbindet verschiedene Zugangskanäle über eine Integrationsschnittstelle mit den Abwicklungssystemen.

Zudem haben wir automatisierte und standardisierte Technologien eingeführt, die es uns erlauben, viele Abläufe zu beschleunigen und die Qualität zu steigern. 2017 haben wir eine neue Hosting-Plattform eingeführt, über die IT-Anwendungen schnell in unserer privaten Cloud zum Laufen gebracht werden können. Unsere Entwickler können sich heute innerhalb von Minuten die benötigte Infrastruktur zuweisen lassen – gegenüber zuvor mehreren Monaten.

2. Neue Arbeitsweisen erproben – mit interdisziplinären Teams, kurzen Entscheidungswegen, und Raum, um Neues zu wagen

Wenn wir unsere Bank mehr und mehr als Technologieunternehmen steuern, dann ändert das natürlich auch die Art, wie wir zusammenarbeiten.

Wir nutzen beispielsweise unsere Digitalfabrik, um neue Arbeitsweisen zu testen. Hier arbeiten die Teams interdisziplinär. Die Hierarchien sind flach und die Entscheidungswege schnell. Wir entwickeln agil: Das bedeutet, Programme werden radikal aus Nutzersicht entwickelt, schneller eingesetzt und stetig weiterentwickelt. Von der Idee bis zum fertigen Produkt vergehen heute nur ein paar Wochen.

Beispiele für agiles Arbeiten in der Deutschen Bank.

Arbeiten in einer digitalen Welt bedeutet vor allem auch explorativ unterwegs zu sein. Wir müssen unseren Entwicklern Freiräume geben, um Neues auszuprobieren und sie ermuntern, die digitale Transformation mit ihren Ideen aktiv mitzugestalten. Während es früher der Ansatz war, Fehlschläge zwingend zu vermeiden, benötigen wir heute den Mut, etwas zu versuchen, das nicht garantiert zum Erfolg führt. Wir brauchen diesen Freiraum, um wirklich innovativ zu sein.

3. Forschung und Entwicklung systematisieren, mit externen Partnern kooperieren

Wenn Banken zu Technologieunternehmen werden, bekommen Forschung und Entwicklung eine ganz andere Bedeutung als es die Branche bisher kannte.

Unsere Innovationslabore in New York, Silicon Valley, London und Berlin sind unsere „Augen und Ohren“, um neue Technologien zu identifizieren. Sie bringen externe Innovationen mit den Anforderungen der Geschäftsbereiche zusammen und bieten eine sichere Umgebung, in der Technologien und Konzepte schnell und effizient getestet und weiterentwickelt werden können.

Ansatzpunkte für Forschung und Entwicklung in der Deutschen Bank

Entwickelt und zur Marktreife gebracht werden die vielversprechendsten Ideen dann zum Beispiel in unserer Digitalfabrik in Frankfurt, in der mehr als 400 Kollegen aus 14 Nationen arbeiten.

Technologiekompetenz im eigenen Haus zu haben, ist gerade für die Digitalisierung entscheidend. Wir haben bereits zahlreiche Aufgaben in die Bank zurückgeholt. Dies stärkt unsere Innovationskraft und verringert die Komplexität der Projekte.

Aber wir setzen auch auf die Zusammenarbeit mit FinTechs: Meiner Meinung nach sind Banken und Start-ups am erfolgreichsten, wenn sie ihre komparativen Vorteile zusammenbringen, um den technologischen Fortschritt zu beschleunigen. Wir bieten Kundenzugang, Branchenexpertise und eine vorgefertigte Infrastruktur. Start-ups bringen Technologie-Know-how, neue Blickwinkel und eine flexible Arbeitsweise ein.

4. Die Chancen der Plattform-Ökonomie nutzen und mit innovativen Services relevant für Kunden zu sein.

In der Plattform-Ökonomie geht es einzig und allein darum, für die Kunden relevant zu sein und zu bleiben. Es gewinnt derjenige, der den direkten Zugang zum Kunden hat. Dem Trend zur Plattform-Ökonomie können wir uns nicht entziehen. Wir müssen selbst eine Plattform bauen, wenn wir das Geschäft nicht an die so genannten GAFAAs (Google, Apple, Facebook, Amazon, Alibaba) verlieren wollen.

Wir haben uns frühzeitig damit beschäftigt wie wir unsere Systeme für Externe öffnen können – und zwar über die regulatorischen Anforderungen hinaus. Vor mehr als zwei Jahren haben wir mit der Entwicklung unser dbAPI, einer bankeigenen Programmierschnittstelle, begonnen. Diese haben wir Ende November 2017 nach einjähriger Testphase für App-Anbieter geöffnet. Sie ist das technische Herzstück der strategischen Ausrichtung der Privat- und Firmenkundenbank auf ein plattformbasiertes Geschäftsmodell und neue Ertragsströme. Start-ups bis hin zu etablierten Unternehmen können nun nach Prüfung über unsere API auf Kundendaten zugreifen und ihre Anwendungen unseren Kunden personalisiert anbieten.

Ein weiteres Beispiel dafür wie wir uns in der Plattform-Ökonomie positionieren, ist unsere Beteiligung an verimi. Wir sind überzeugt, dass in fünf bis zehn Jahren Banking eng mit der digitalen Identität verknüpft sein wird. Die Frage ist dann, wo im Netz die digitale Identität liegt – und wer könnte hier mehr beitragen als eine Bank, für die Vertraulichkeit und Sicherheit schon immer essenziell sind? Gemeinsam mit anderen deutschen und europäischen Unternehmen wollen wir einen Generalschlüssel für das Internet schaffen. Ziel ist es, eine branchenübergreifende Registrierungs-, Identitäts- und Datenplattform für das Internet zu schaffen.

Fazit: Die erfolgreiche Bank der Zukunft

Eine erfolgreiche Bank der Zukunft…

- … ist eine digitale Bank, die sich immer wieder neu erfindet – mit dem notwendigen Mut, Neues auszuprobieren,

- … versteht sich als ein Technologieunternehmen und nutzt die Chancen der ungebrochenen technologischen Dynamik – ohne dabei ihre Qualitäten als Bank über Bord zu werfen,

- … passt ihre Arbeitsweisen und Mentalitäten an das veränderte Umfeld an, ist stark in Forschung und Entwicklung,

- … ist eine Plattform. In der Zukunft werden nachhaltige Wettbewerbsvorteile nicht mehr von einer einzelnen Organisation bestimmt, sondern von der Stärke ihrer Partner und Netzwerke.

Wie immer die Zukunft aussehen mag, wir werden vorbereitet sein und diese aktiv mitgestalten.