Europas Banken schieben seit Jahren ein Rentabilitätsproblem vor sich her und müssen nun konsequent gegengensteuern, um eine weitere Verschärfung zu verhindern. Vier strategische Handlungsoptionen bieten sich hierfür an.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Zehn Jahre nach Lehman stehen die großen europäischen Banken noch immer vor vielfältigen Herausforderungen. Einer aktuellen Analyse der Strategie- und Managementberatung zeb zufolge schieben sie seit Jahren ein Rentabilitätsproblem vor sich her. Dieses wird weiter zunehmen, wenn nicht konsequent gegengesteuert wird.

In der Studie wurde untersucht, wo die europäischen Banken stehen, welche Herausforderungen sie zu meistern haben und welche Entwicklungsmöglichkeiten für mehr Profitabilität bestehen.

Europas Banken zeigen nur leicht verbesserte Ergebnisse

Den Instituten sei es zwar mehrheitlich gelungen, ihre regulatorische Agenda abzuarbeiten und die notwendigen Kapitalanforderungen zu erfüllen. Der Anstieg der Profitabilität auf 7,1 Prozent RoE in 2017 sei jedoch nur auf außerordentliche Effekte zurückzuführen und nicht auf die Steigerung der Ergebniskraft aus dem operativen Geschäft. Damit bewege sich die Profitabilität immer noch unter den Kosten des Eigenkapitals.

Eine perspektivische Simulation zentraler Bankkennzahlen bis 2022 zeigt, dass die Bankenrentabilität bis 2022 auf ca. 4,2 Prozent sinken wird. Gleichzeitig dürfte, wenn die Institute nicht gegensteuern, die Kapitalisierung der Institute von durchschnittlich 14,1 Prozent in 2017 auf ca. 12,2 Prozent in 2022 fallen. Wesentlicher Treiber hierfür seien die regulatorischen Anforderungen und das weiterhin niedrige Zinsumfeld.

Vier strategische Handlungsoptionen für Europas Banken

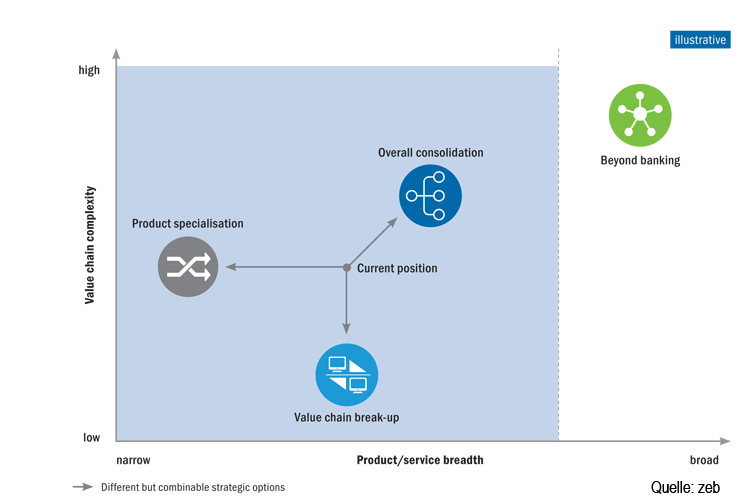

Vor diesem Hintergrund verfügen europäische Banken über vier strategische Handlungsoptionen, von denen allerdings keine als Selbstläufer zu nachhaltigem Erfolg führen dürfte:

- Wachstum durch Fusionen,

- Produktspezialisierung,

- Banking-as-a-Service und

- Aufbau von Ökosystemen.

Vier strategische Handlungsoptionen europäischer Banken.

1. Wachstum durch Fusionen

Wachstum durch Fusionen in Europa war bislang kein Garant für die Steigerung der Profitabilität. Viele nicht harmonisierte Rechtsräume stellen eine erhebliche Schwelle dar und erfordern in Teilen proprietäre Lösungen für die einzelnen Länder. Diese kompensieren, zumindest in Teilen, die anvisierten Skalenvorteile.

Die Autoren der Studie halten eine weitere Harmonisierung der für Banken über Regulatorik hinausgehenden Rechtsgebiete für erforderlich, um die Schwellen für eine erforderliche europäische Konsolidierung zu reduzieren.

2. Produktspezialisierung

Produktspezialisierung kann die Profitabilität grundsätzlich erheblich steigern, ist aber für die meisten Universalbanken in Europa ein nur schwer vorstellbarer Weg zu nachhaltiger Profitabilitätssteigerung.

3. Banking-as-a-Service

Banking-as-a-Service ist – aufgrund der fehlenden DNA für diese Art von Geschäftsmodellen – für die meisten Banken kein Weg zu mehr Profitabilität. Banking-as-a-Service durch Drittanbieter kann aber dazu beitragen, die Kosten von Banken signifikant zu senken.

4. Aufbau von Ökosystemen

Der Aufbau von Ökosystemen und ein Aufbruch in die Plattformökonomie können für viele europäische Banken eine vielversprechende Entwicklung sein, wenn diese wirklich den Kunden ins Zentrum stellt und aus Banken agile kundenzentrierte Unternehmen werden.

Diese Option bietet zudem den größten Hebel zur Koexistenz mit FinTechs und dem Bestehen im Wettbewerb mit Non- und Nearbanks, die für Banken zunehmend mehr zu einer Konkurrenz werden.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.