Open Banking ist nach wie vor einer der Top-Zukunftstrends der Finanzbranche. In der Praxis klafft jedoch eine große Lücke zwischen Schnellstartern und Nachzüglern. Über den Erfolg einer Open-Banking-Initiative entscheiden vor allem vier Komponenten.

Erfolgreiche Open Banking Initiativen fußen auf beidseitigem Erfolg starker Partnerschaften

Was haben Apple, Google, Amazon und Alibaba gemeinsam? Neben einer gewaltigen Marktkapitalisierung haben sich diese Unternehmen früh in ihrer Entwicklung nach außen hin geöffnet. Sie wurden zu Anbietern tief integrierter digitaler Services anderer Plattformen und wuchsen gleichzeitig selbst rasant zu großen Plattform-Anbietern heran.

Blickt man von dort auf die hiesige Finanzindustrie, stellt sich die Frage, ob eine solche Zukunft auch für diese Unternehmen möglich ist.

Motiviert durch potenzielles Geschäftspotenzial

Die Banking-Industrie hat sich seit 2018 grundlegend verändert: Drittanbieter müssen sich den Zugang zum Kunden und deren Daten nicht mehr hart erkämpfen, sondern haben durch standardisierte Schnittstellen einen zunehmend einfacheren Zugang. Ausgelöst wurde der Ausbau der API-Services insbesondere durch regulatorische Initiativen wie die überarbeitete Zahlungsdienstleisterrichtlinie (PSD2) in der EU und ähnliche Open-Banking-Standards in Großbritannien, den USA und Hongkong. Obwohl sich die meisten dieser Regulierungsinitiativen hauptsächlich auf Zahlungsdienste konzentrieren, lässt sich in der Praxis ein Trend im Open Banking erkennen, der integrative Dienste über diese festgesetzten Richtlinien hinweg schafft. Wie lässt sich eine solche Entwicklung erklären, wenn damit der Kundenzugang bewusst vermehrt mit Drittanbietern geteilt wird?

Innovation im Open Banking verstärkt Kundenfokus

Im Zentrum aller Innovationen im Open Banking stehen die Bedürfnisse der Kunden. Diese werden sich nicht etwa wage in entfernter Zukunft verändern, sondern haben sich bereits deutlich weiterentwickelt. Mit ihrer bewussten Entscheidungsfreiheit sind Kunden weniger an Unternehmen gebunden als je zuvor. Sie haben ein Bewusstsein für Daten-Souveränität entwickelt und erwarten gleichzeitig ein hochklassiges Kundenerlebnis, das möglichst innovativ ist und dem es nicht an Komfort mangelt.

4 notwendige Komponenten für zielgerichtete Innovationen

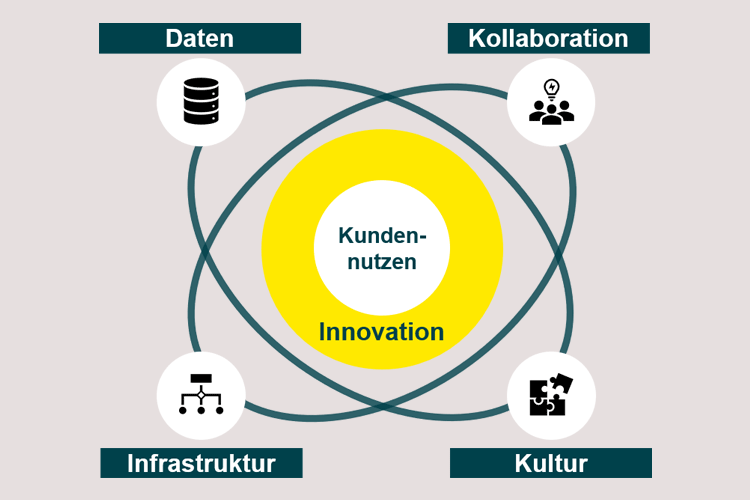

Der Schritt hin zu „mehr“ Open Banking ist in der Praxis deshalb nicht mehr das reine Erfüllen von Richtlinien, sondern eine Haltung, gemeinsam mit anderen Unternehmen neue und relevante Dienstleistungen für den Kunden anzubieten. Dafür sind vier Komponenten notwendig:

- Daten,

- Infrastruktur,

- Kollaboration und

- Kultur.

Im Zentrum der Open Banking Use Cases steht nach dieser Definition nicht die Innovation zum Selbstzweck, sondern der Kundennutzen, der durch zielgerichtete Innovationen erhöht werden soll, um so den langfristigen Umsatzerfolg zu ermöglichen.

Vier Ansätze zur Steigerung des Kundennutzens.

1. Daten müssen zielgerichtet geteilt werden

Die wichtigste fachliche Anforderung im Open Banking ist der effiziente Datenaustausch über die eigenen Organisationsgrenzen hinweg. Durch das zielgerichtete Teilen dieser Ressource soll dem Kunden die Möglichkeit gegeben werden, nutzensteigernde Services in Anspruch zu nehmen. Gleichzeitig wird den Kunden die Kontrolle gegeben, unabhängig und selbst entscheiden zu können, ob und wann sie ihre eigenen Daten mit anderen Parteien teilen wollen.

Hier ergeben sich unter den oben genannten Richtlinien folgende zwei Möglichkeiten: (a) ein Unternehmen bietet genau das Mindestmaß an notwendigen Daten an, das vorgeschrieben wird oder (b) ein Unternehmen bietet darüber hinaus weitere Services an. Die erfolgreichsten Unternehmen der Branche differenzieren sich hier in ihrer Perspektive. Für sie ist Open Banking mehr als nur das Teilen von vorgeschriebenen Transaktions- oder Kontodaten. Stattdessen sehen sie die Chance, dem Kunden darüber hinaus Services zu bieten, die diesen bei der Erfüllung eigener Aufgaben weiter stärken und befähigen.

2. Die Infrastruktur muss flexibel und skalierbar sein

Die notwendige technische Basis wird in der Breite bereits durch API-Technologie bereitgestellt. Diese bietet innerhalb der Organisation Flexibilität und hilft, die unzähligen IT-Systeme in einem Unternehmen zu verknüpfen, ohne weitere Abhängigkeiten zu schaffen. Da verschiedene APIs in unterschiedlichen Kontexten verwendet werden können, ohne neu konstruiert zu werden, wird die Zusammenarbeit zwischen Produktteams stark vereinfacht. Entsprechende API-Management-Plattformen helfen dabei, Daten und Dienste über APIs für interne und externe Benutzer bereitzustellen.

PSD2 verlangt hier von Finanzdienstleistern, stark in neue Technologien zu investieren – und fördert so den Ausbau von internen IT-Infrastrukturen, die langfristig flexibler für neue Prozesse und Vertriebskanäle genutzt werden können sowie kostengünstiger sind. Dies muss jedoch bewusst dafür genutzt werden, um die Richtlinien nicht bloß in Wortlaut umzusetzen, sondern sinnvoll in die Unternehmenstransformation zu integrieren.

3. Open Banking benötigt Mitarbeiter mit „Open Culture“

Mit einer etablierten Infrastruktur und der Möglichkeit zum Datenaustausch hat ein Unternehmen die grundlegenden technischen Bedingungen für Open Banking erfüllt, ist jedoch oft noch weit davon entfernt, große Schritte in Richtung einer erfolgreichen Open-Banking-Zukunft zu gehen. Hier müssen noch zwei zusätzliche „Soft-Komponenten“ beachtet werden, die essenziell für den Erfolg einer solchen strategischen Initiative sind.

Zum einen ist das die Unternehmenskultur selbst. Da sich Open Banking noch in einer frühen Entwicklungsphase befindet und sich weder Wert noch Notwendigkeiten vollständig entfaltet haben, erfordert besonders dieses Feld eine offene Denkweise, eine Kultur des Vertrauens und Freiheit zum Experimentieren innerhalb der eigenen Organisation. Auf individueller Ebene benötigt es Menschen, die sich kreativ über ihre Arbeit und ihr Umfeld Gedanken machen können.

4. Die Wahl der Kollaborations-Partner ist entscheidend

Die letzte und vermeintlich wichtigste Komponente ist die der Kollaboration. In Experten-Interviews für unser Whitepaper fanden wir Hinweise darauf, dass Unternehmen Fortschritte im Open Banking oft als strategische Antwort in Opposition zu innovativen FinTechs verstehen. Wir argumentieren jedoch dafür, dass das Konzept holistischer und zusammen mit diesen neuen Akteuren angegangen werden sollte. Um über das Core-Banking hinaus Kundennutzen zu steigern, sind integrative Ansätze nötig, die von einem einzelnen Unternehmen schwer in der Breite zu stemmen sind. In Kollaboration mit anderen Unternehmen können Lösungen für Geschäftsfelder entwickelt werden, die eine Bank allein nicht bedienen könnte.

Klassische Finanzprodukte adressieren häufig nicht die eigentlichen Kundenbedürfnisse. Stattdessen sind sie eine sekundäre Lösung für ein Problem, das bei der Erfüllung des ursprünglichen Bedarfs auftritt. Eine Hypothek ermöglicht beispielsweise den Kauf eines Hauses, ein Zahlungsvorgang hilft beim Kauf von Rohstoffen. Dies stellt insofern eine Herausforderung dar, da Kunden nicht unbedingt viel Zeit auf Portalen mit reinen Kernbankprodukten verbringen möchten, sondern auf Plattformen, von denen sie sich eine integrierte, ganzheitliche Bedürfnisbefriedigung versprechen.

Unabhängig vom gewählten Geschäftsfeld ist es daher grundsätzlich wichtig, Kollaborations-Partner zu finden, mit denen solche Mehrwertdienste gemeinsam aufgebaut und somit weitreichende Bedürfnisse bedient werden können.

Fazit: Open Banking ist eine Chance für alle Teilnehmer

Erfolgreiche Innovationen im Open Banking sind dann möglich, wenn die oben genannten Komponenten berücksichtig werden. FinTechs und bankfremde Unternehmen liefern Facetten, die es Banken erlauben werden, ihre Stärken zu nutzen und sich an Ökosystemen Dritter zu beteiligen oder eigene aufzubauen. Durch solche Partnerschaften können erweiterte Kundenbedürfnisse gezielt adressiert werden. Open Banking sollte von Banken daher nicht als Gefahr missinterpretiert werden, sondern als Chance für den Aufbau neuer Geschäftsfelder und moderner Organisationstrukturen.