Anzahl und Volumen bargeldloser Zahlungen befinden sich weltweit im Anstieg. Regulierung und Brancheninitiativen beschleunigen den Ausbau eines digitalen Payment-Ökosystems.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

© Shutterstock

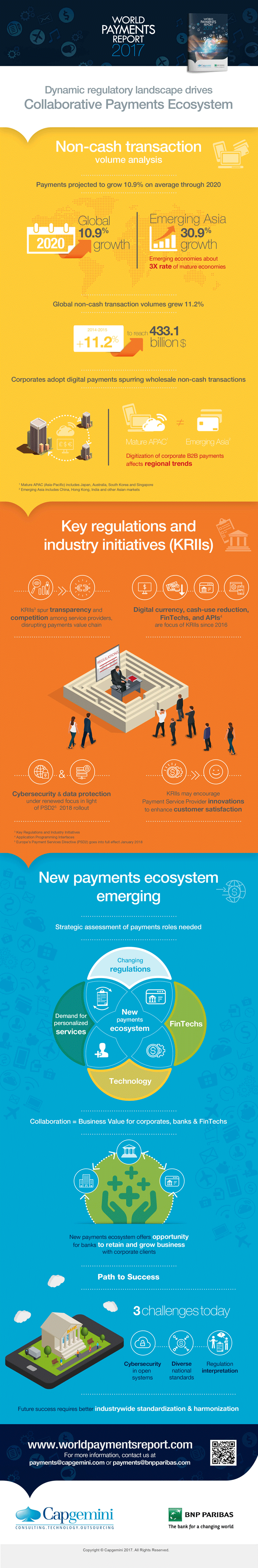

Bezahlen und Zahlungen werden weltweit immer digitaler. Das ist das zentrale Ergebnis einer gemeinsamen Studie von Capgemini und BNP Paribas, für die eine weltweite Online-Befragung und Experteninterviews durchgeführt wurden. Zwar sind Bargeldzahlungen – insbesondere bei kleinen Transaktionsbeträgen – immer noch die Norm, digitale Zahlungen verzeichnen jedoch stetigen Zuwachs.

Bargeldlose Zahlungen wachsen weltweit

Laut der Studie wird das Volumen der weltweiten bargeldlosen Zahlungen bis 2020 voraussichtlich um durchschnittlich 10,9 Prozent ansteigen und damit fast 726 Milliarden Transaktionen erreichen. Während die Wachstumsrate in den Schwellenländern 19,6 Prozent beträgt, liegt sie in den Industriestaaten bei lediglich 5,6 Prozent. China, Hong Kong, Indien und andere asiatische Märkte liegen mit 30,9 Prozent Wachstum an der Spitze.

Die Zahl bargeldloser Transaktionen ist 2015 weltweit um 11,2 Prozent gegenüber dem Vorjahr auf 433,1 Milliarden Transaktionen gestiegen. Das ist das stärkste Wachstum in den letzten zehn Jahren. Für die Entwicklungsmärkte bedeutet dies einen Anstieg von 21,6 Prozent, während die bargeldlosen Zahlungen in den etablierten Märkten um 6,8 Prozent zunahmen und somit einen nominalen Anstieg von über 6 Prozent im Jahr 2014 verzeichneten.

Auch die Anzahl bargeldloser B2B-Zahlungen nimmt weltweit zu. So wird für die Jahre 2015 bis 2020 eine jährliche Wachstumsrate von 6,5 Prozent vorhergesagt. Das sind mehr als 122 Milliarden Transaktionen im Jahr 2020.

Deutschland mit überdurchschnittlichem Wachstum

In Deutschland gab es im Vergleich zu den entwickelten Märkten überdurchschnittlich mehr bargeldlose Zahlungen. Diese stiegen von 2014 bis 2015 um 8,8 Prozent auf insgesamt 19,6 Milliarden Transaktionen an. Das Elektronische Lastschriftverfahren (Zahlung mit einer Debitcard und Unterschrift im Einzelhandel) ist in Deutschland das am meist genutzte bargeldlose Zahlungsverfahren 51 Prozent aller bargeldlosen Zahlungen (insgesamt fast 10 Milliarden) wurden 2015 mit diesem Verfahren getätigt.

Entstehen eine digitalen Zahlungs-Ökosystems

„Innerhalb dieses dynamischen Ökosystems müssen Zahlungsdienstleister ihre Rollen strategisch immer wieder neu beurteilen. Innovative Technologien und damit verbundene Branchenvorteile wie offene APIs, Echtzeitüberweisungen, Blockchain und regulatorische Standardisierung bieten die große Chance, in einem kompetitiven Umfeld, Umsätze zu steigern.“

Markus Nenninger, Capgemini

Verschiedene Faktoren werden das bargeldlose Zahlen auch in der Zukunft vorantreiben. Dazu gehören unter anderem vernetzte Häuser, Mobilität und Unterhaltungsmedien ebenso wie unterschiedliche Zahlungskanäle, die kontaktlos, in Kleidung integriert oder in der erweiterten Realität (augmented Reality) sein können.

Zudem beeinflusst die zunehmende Digitalisierung der B2B-Zahlungen regionale Trends. In Australien, Japan, Singapur und Süd-Korea nutzen kleine und mittelständische Unternehmen digitale Rechnungen, virtuelle Karten sowie ein Cloud-basiertes Finanz- und Rechnungswesen. Im aufstrebenden Teil Asiens sind aufladbare Karten bei Unternehmen beliebt, um die Zahlungen in der Lieferkette zu vereinfachen und zu sichern.

Die Entstehung eines neuen Zahlungs-Ökosystems wird durch die dynamische Regulierungslandschaft – einschließlich der Anforderungen der EU-Zahlungsdiensterichtlinie PSD2 – dem Aufkommen von FinTechs, steigenden Unternehmens- und Kundenerwartungen an Mehrwertdienste sowie neue Zahlungs-Technologien begünstigt.

Insbesondere durch die Umsetzung von PSD2 im Januar 2018 geht Europa einen wichtigen Schritt in Richtung eines kompatiblen digitalen Marktes. Dadurch werden weitreichende Effekte für den Bankensektor, Zahlungsdienstleister, FinTechs und Unternehmen erwartet. Weitere auf Echtzeitüberweisungen, Bargeldreduktion und Cybersecurity bezogene Richtlinien könnten für Zahlungsdienstleister wie Katalysatoren wirken, indem sie Lösungen schaffen, die die Kundenzufriedenheit erhöhen.

Die zentrale Herausforderung des neuen Zahlungs-Ökosystems ist allerdings die fehlende Standardisierung. Gründe liegen unter anderem in den unterschiedlichen Standards und den individuellen Interpretationen dieser durch nationale Regulierungsbehörden.

Infografik Payment Ökosysteme und Bezahlen weltweit

Die folgende Infografik zeigt die Einflüsse von bargeldlosen Zahlungen, Regulierung und Branchentrends in Bezug auf ein kollaboratives Payment-Ökosystem.

Zunahme von bargeldlosen Zahlungen, Regulierung und Branchentrends fördern ein kollaboratives Payment-Ökosystem.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.