McKinsey sieht in einer Studie erheblichen Gegenwind für das europäische Private Banking. In dem profitablen Markt weise Vieles auf die Notwendigkeit einer grundlegenden Transformation hin.

Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

Private Banking war lange Zeit der profitabelste Sektor in der globalen Bankenbranche. Laut McKinsey trug die Branche im vergangenen Jahr bei geringem Kapitalbedarf beträchtliche 5 bis 6 Prozent zum Gewinn bei. Der westeuropäische Private-Banking-Sektor verzeichnete bis Mitte 2018 dank einer positiven Marktentwicklung ein hohes Wachstum. Die Gewinne im europäischen Private Banking stiegen in den fünf Jahren vor 2017 im Jahresdurchschnitt um 6 Prozent.

Rückgang der Erträge und steigende Kosten

Die Assets under Management gingen 2018 um 4 Prozent zurück. Der Zufluss von 2 Prozent konnte den marktinduzierten Rückgang von 6 Prozent nicht ausgleichen. Gleichzeitig sanken 2018 die Margen, die seit fünf Jahren ebenfalls stetig zurückgehen, auf 75 Basispunkte. Das entspricht einem Verlust von 6 Basispunkten seit 2014.

Viele Anbieter hätten es versäumt, das Verhältnis von Aufwand und Ertrag zu verbessern, was sich nun räche. 2018 seien die Gewinne von 14,7 Milliarden Euro auf 13,5 Milliarden Euro zurückgegangen und die Gewinnmargen auf 22 Basispunkte gesunken, ein Verlust von 3 Basispunkten gegenüber dem Vorjahr.

Anbieter hätten zwar taktische Maßnahmen ergriffen, um die Kosten mit der Ertragsentwicklung in Einklang zu halten, die absolute Kostenbasis gegenüber dem Vorjahr sei jedoch weiter um 2 bis 3 Prozent gewachsen. Zusammen führte dies zu einem Rückgang des absoluten Gewinns um 8 Prozent.

Strukturelle Herausforderungen im Private Banking wurden ignoriert

Die unsicheren Verhältnisse an den Finanzmärkten hätten, so die Studie, strukturellen Herausforderungen an die Oberfläche gebracht, mit denen die Branche seit langem konfrontiert war. Die global nachlassende Konjunktur erhöhe nun die Dringlichkeit des Handelns. Aktuell würden ausgebliebene strukturelle Maßnahmen der letzten Jahre dazu führen, dass nur wenige der europäischen Private-Banking-Anbieter gut aufgestellt seien, während der Druck auf die Masse der Anbieter weiter zunehme.

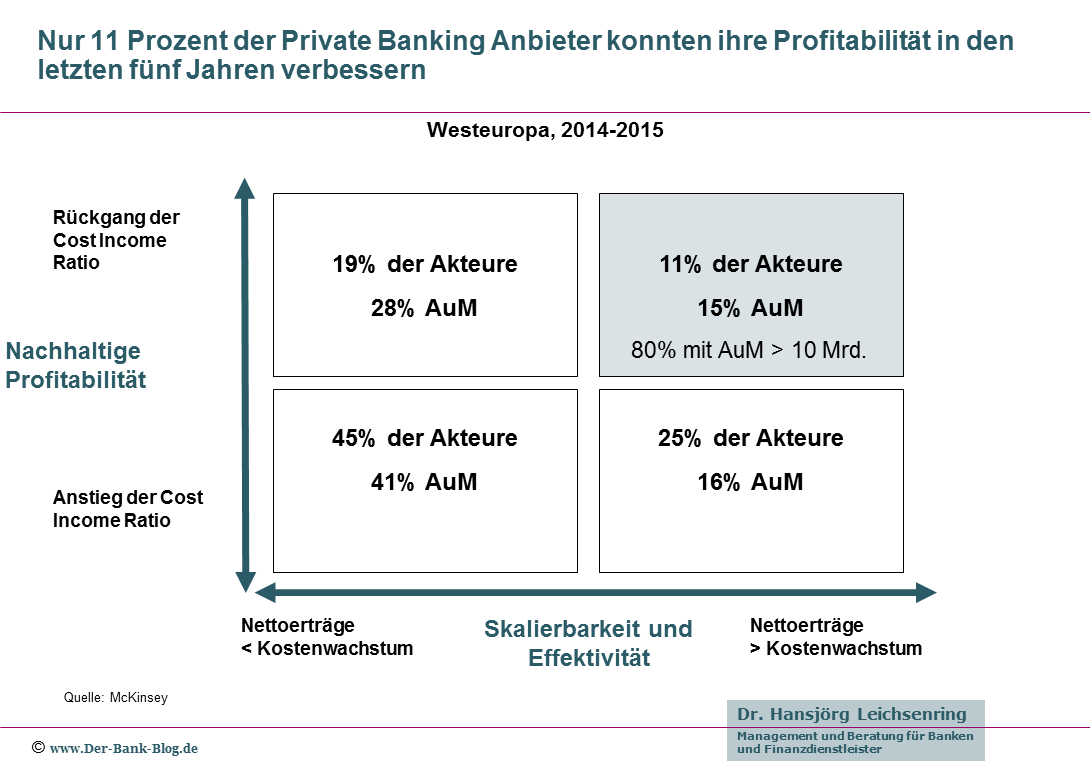

Hohe Skalierbarkeit und Effektivität sichert nachhaltige Profitabilität im Private Banking.

Skalierung in Verbindung mit der Fragmentierung der Branche hätten dazu geführt, dass zwei Drittel der Akteure in den letzten fünf Jahren die Rentabilität nicht verbessern konnten. Große Anbieter seien gegenüber kleinen und mittleren klar im Vorteil. 80 Prozent der gut aufgestellten Institute verwalten jeweils mehr als 10 Milliarden Euro. Vor allem bei den Margen sei der Größenvorteil signifikant: Sie sanken bei Anbietern mit weniger als 10 Milliarden Euro Assets under Management von 7 Basispunkten im Jahr 2014 auf aktuell einen Basispunkt. Banken mit mehr als 30 Milliarden Euro verwaltetem Vermögen konnten ihre Margen im selben Zeitraum dagegen von 39 auf 40 Basispunkte leicht steigern.

Drei Maßnahmen zur Neuausrichtung im Private Banking

Taktische Maßnahmen wie die gezielte Digitalisierung des Servicemodells oder die Einführung neuer Anlagethemen (z. B. ESG-Investitionen – Umwelt, Soziales und Governance) reichen möglicherweise nicht aus. Vielmehr müsse das Geschäftsmodell neu ausgerichtet werden, um in einem Markt mit abflachendem Vermögenswachstum und immer geringeren Margen erfolgreich zu operieren

McKinsey schlägt dazu drei Maßnahmen vor:

- Verdoppelung der Anstrengungen, um ein außergewöhnliches digitales Kundenerlebnis zu schaffen, Verbesserung der Effektivität des Front-Office und neue Servicemodelle für Wachstum;

- Umstellung auf ein Betriebsmodell, das dem Betrieb einer skalierbaren Technologieplattform ähnelt – d.h. automatisiert und durchgehend mit vollständig eingebetteten Mid- und Back-Office-Funktionen;

- Nutzung struktureller Veränderungen, einschließlich Konsolidierung und Kostenteilung, durch Gründung von oder Beteiligung an gemeinsam nutzbaren Technologieplattformen sowie Mid- und Back-Office-Funktionen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.