Prozessautomatisierung mithilfe digitaler Dokumente? Ein guter Anfang, ganz so einfach ist es jedoch nicht. Denn digitale Unterlagen statt Papierdokumente führen nicht automatisch zu effizienteren Prozessen und geringerem Fehlerrisiko.

Wenn Banken agiler und kundenorientierter sein wollen, müssen sie die Komplexität ihrer Abläufe reduzieren.

Studien belegen, dass die digitale Transformation im Finanzbereich voranschreitet. Dennoch sind viele Führungskräfte der Meinung, es könnte schneller vorwärtsgehen: Im Rahmen der Global Banking Benchmark Study 2022 geben 47 Prozent der befragten Bankmitarbeitenden in leitenden Positionen an, dass ihre Transformation – mit dem Hauptziel die Customer Experience zu verbessern – im Vergleich zu den wichtigsten Wettbewerbern nur langsam vorankommt. Mangels Investitionen in digitale Innovationen können sie nicht mit den Angeboten der digitalen Herausforderer mithalten. Laut PWC-Studie The Digital CFO 2022 ordnen die befragten CFOs den Digitalisierungsgrad ihrer Unternehmen im Mittelfeld ein. Darüber hinaus scheinen nur wenige Unternehmen digitale Technologien in ihren Finanzfunktionen zu nutzen – nur etwa ein Drittel gab an, dass sie Prozessautomatisierung umfassend nutzen.

Wer agiler und kundenorientierter sein will, muss die Komplexität von Abläufen reduzieren. Das gilt auch für das Erstellen, Prüfen und Ausstellen von Vertragsdokumenten. Erreichen lässt sich dies mit der Automatisierung von dokumentenbezogenen Prozessen.

Prozesse und Dokumente in den Griff bekommen

Die sprichwörtlichen „Papierberge“ bei Banken und Finanzdienstleistern nehmen eher zu als ab. Dazu tragen höhere regulatorische Anforderungen und Compliance-Vorgaben bei. Doch auch die Tatsache, dass die Mitarbeiter nun digitale Unterlagen statt Papierdokumente bearbeiten, führt nicht automatisch dazu, dass zentrale Prozesse schneller, effizienter und mit geringerem Fehlerrisiko ablaufen. Dazu zählen das Erstellen, Modifizieren und Überprüfen von Vertragsunterlagen, Angeboten und Rechnungen.

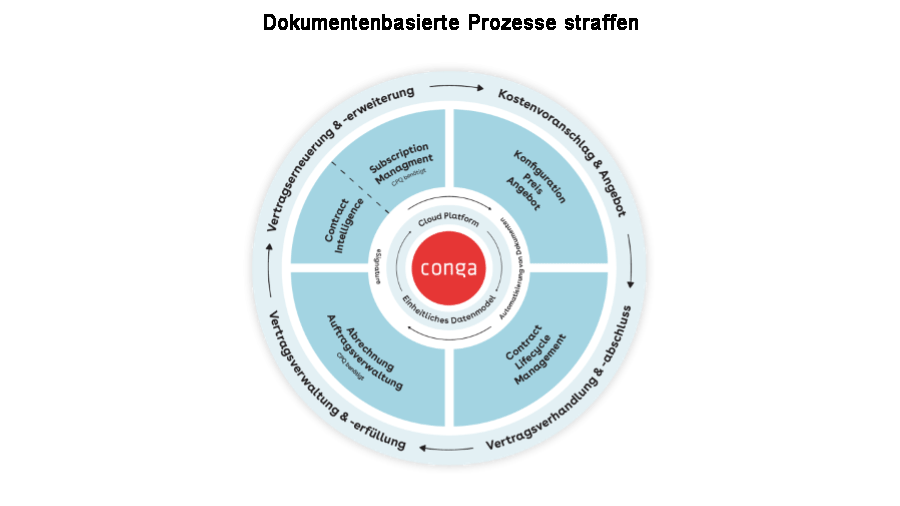

Abhilfe schafft ein automatisiertes Prozessmanagement von Geschäftsunterlagen (engl. Lifecycle Management). Dieses schließt die vereinfachte Überprüfung von Dokumenten durch die Rechtsabteilung mit ein, ebenso die Verknüpfung mit Vertriebsprozessen und CRM-Systemen (Customer Relationship Management) wie Salesforce.

Mehr Arbeit und höhere Risiken

Banken und Finanzdienstleister müssen zu viel Zeit für organisatorische Aufgaben verwenden. Dazu zählt, Geschäftspartnern und Kunden Produktunterlagen, Vertragsentwürfe und Angebote über eine Vertragsverlängerung zur Verfügung zu stellen. Zu den klassischen Problempunkten zählt dabei, dass Mitarbeiter häufig Vertragsvorlagen mit inkonsistenten Formaten oder überholten Klauseln verwenden.

Zudem ist es selbst in größeren Instituten oft noch Usus, Angebots- und Vertragsunterlagen von Hand zu erstellen – inklusive der Kontaktdaten der Adressaten, die der Bearbeiter aus dem CRM-System abruft und per Copy-and-Paste einfügt. Auch der Austausch der Entwürfe von Dokumenten mit Kunden und Partnern per E-Mail ist aufwendig. Solche Abläufe kosten unnötig Zeit und erhöhen das Risiko, dass sich Fehler einschleichen. Außerdem steigt die Gefahr, dass einem Finanzunternehmen Geschäftschancen entgehen. Das ist beispielsweise der Fall, wenn ein Vertrag ausläuft und der Kunde kein Angebot über eine Verlängerung erhält.

Zentrale Ablage und einheitliche Dokumente einrichten

Um solche Reibungsverluste zu vermeiden, bietet es sich an, im ersten Schritt eine zentrale Ablage für Vertragsdokumente einzurichten, etwa mit Conga Contracts. Dies hat mehrere Vorteile: Die Unterlagen sind leicht aufzufinden und können allen Prozessbeteiligten zugänglich gemacht werden – unter Beachtung entsprechender Zugriffsregeln. Wichtig ist zudem, dass Mitarbeiter automatisch Berichte zum Vertragsstatus erhalten. Nur dann ist es möglich, Kunden vor Ablauf eines Vertrags rechtzeitig neue Angebote zu unterbreiten. Dies wiederum funktioniert am besten, wenn die zentrale Dokumentenablage mit dem CRM-System kombiniert wird.

Dann lassen sich Kundendaten automatisiert in Angebote und Vertragsunterlagen integrieren. Die Basis dafür bilden personalisierte Vorlagen (Templates), die kontinuierlich auf das aktuelle Corporate Design abgestimmt werden. Das heißt, kein aufwendiges manuelles Einfügen von Informationen, kein Risiko von Fehlern. Außerdem kann ein Bearbeiter das Resultat, etwa ein Angebot über einen Finanzierungsplan, direkt aus dem CRM-System an den Adressaten versenden.

Den Lebenszyklus von Verträgen verwalten

Eine zentrale Datenablage ist außerdem die Voraussetzung, um Dokumente mithilfe eines Contract Lifecycle Management (CLM) über ihren gesamten Lebenszyklus hinweg zu verwalten. Dies sollte mit Standard-Tools wie Microsoft 365 und Salesforce möglich sein. Ein Vorteil einer CLM-Software ist beispielsweise, dass Bearbeiter Textpassagen und Klauseln in Vertragsdokumente integrieren können, welche die Rechtsabteilung vorgefertigt und freigegeben hat.

Ein Großteil der Abläufe beim Erstellen, Prüfen und Übermitteln von Verträgen und Angeboten im Finanzsektor lässt sich durch Automatisierungslösungen einfacher und effizienter gestalten.

Dies beschleunigt Prüf- und Freigabeprozesse in erheblichem Maß, wie das Beispiel von FIS zeigt, einem Anbieter von Technologieservices für Finanzdienstleistungen und den Zahlungssektor. Eine Herausforderung für das Unternehmen bestand darin, dass die Überprüfung von Angeboten und Vertragsunterlagen durch die Rechtsabteilung zwischen ein und zwei Wochen in Anspruch nahm. Die Contract-Lifecycle-Management-Lösung von Conga hat diese Spanne bei einfacheren Geschäftsabschlüssen auf ein bis zwei Tage reduziert, weil die Nutzer auf vorgefertigte Vertragselemente und Klausen zurückgreifen. Den Fachleuten der Rechtsabteilung von FIS bleibt daher mehr Zeit für komplexere Aufgaben.

Nach Erfahrungswerten von Nutzern steigt durch den Einsatz von CLM-Lösungen außerdem die Genauigkeit von Verträgen etwa um 45 Prozent. Die Einhaltung von Compliance-Vorgaben liegt um 43 Prozent höher. Weiterhin stehen Collaboration-Funktionen zur Verfügung. Sie erlauben es den Fachbereichen und den Kunden, Änderungsvorschläge an Vertragsentwürfen vorzunehmen, etwa einem Kreditvertrag. Diese Anpassungswünsche werden in Echtzeit synchronisiert. Das wiederum führt zu schnelleren Verhandlungsergebnissen und Vertragsabschlüssen.

Kein Konvertieren in PDF mehr nötig

Welche Vorteile Lösungen für das automatisierte Erstellen und Prüfen von Verträgen und das Contact Lifecycle Management bringen, zeigt das Beispiel des amerikanischen Finanzdienstleisters Easy Legal Finance. Er hat sich auf die Vergabe von Krediten spezialisiert, die Kunden im Rahmen von Rechtsstreitigkeiten benötigen, etwa Schadenersatzklagen.

Die entsprechenden Verträge wurden bislang manuell erstellt, dann als PDF abgespeichert und per E-Mail zur Unterschrift an die Kunden und deren Anwälte übermittelt. Anschließend wurden die Dokumente – teilweise mehrfach – auf Richtigkeit überprüft. Die Folge: Es dauerte eine Woche oder noch länger, bis ein solcher Vorgang abgeschlossen war und der Kredit freigegeben wurde. Durch die Automatisierung des Vorgangs reduzierte sich diese Zeitspanne auf wenige Minuten.

Beispiel Versicherungsbranche

Vergleichbare positive Effekte können Unternehmen aus dem Finanzsektor und der Versicherungswirtschaft erzielen. In diesen Branchen sprechen weitere Gründe dafür, potenzielle Fehlerquellen durch automatisierte Abläufe aufzuschalten. Das zeigt das Beispiel von Allianz Care. Das Unternehmen bietet Versicherungen für Unternehmen, Familien und einzelne Personen an. Allianz Care musste wegen des starken Geschäftswachstums immer mehr Mitarbeiter dafür abstellen, um Daten aus dem CRM-System in Dokumente und Vertragsunterlagen zu übertragen.

Einen Ausweg bot eine Lösung (Conga Composer), die Informationen wie Kundendaten aus der CRM-Software automatisch in Dokumentenvorlagen übernimmt. Dadurch können Mitarbeiter in nutzbringenderen Funktionen eingesetzt werden, etwa der Kundenberatung – ein Vorteil für das Unternehmen und dessen Kunden.

Ausblick: Künstliche Intelligenz hält Einzug

Die „End-zu-Ende-Automatisierung“ von Prozessen im Vertrags- und Revenue-Management wird im Finanzsektor weiter an Bedeutung gewinnen. Nicht nur deshalb, um Kosten zu sparen. Vielmehr sind kurze Bearbeitungszeiten von Angeboten und Verträgen die Voraussetzung, um neue Geschäftschancen zu nutzen, weitere Kunden zu gewinnen und Bestandskunden zu halten.

Immer wichtiger werden dabei Ansätze wie KI und maschinelles Lernen. Bereits heute stehen Tools wie Conga Contract Intelligence zur Verfügung. Sie analysieren Vertragsdokumente, extrahieren daraus unstrukturierte Daten und übersetzen diese in verwertbare Informationen. Diese stehen in einem Dashboard bereit.

Fachleute von Finanzunternehmen erhalten dadurch beispielsweise frühzeitig Hinweise, bei welchen Kunden Verträge auslaufen und welche ergänzenden, beziehungsweise Anschlussvereinbarungen für diese in Betracht kommen. Kurzum, KI kann dazu beitragen, Umsatz und Ertrag zu optimieren. KI unterstützt Vertriebsteam außerdem dabei, rechtliche und Compliance-Vorgaben einzuhalten und Risiken proaktiv zu erkennen. Ein Beispiel sind unpassende oder zu vage gefasste Vertragsklauseln. Allerdings machen KI-Algorithmen den Mitarbeiter aus Fleisch und Blut nicht überflüssig. Mensch und KI werden künftig vielmehr ein Team bilden, in das jeder seine individuellen Stärken einbringt.