IFRS 9 und Stresstesting: Zwei aktuelle Themen, dem ersten Gedanken nach in verschiedenen Unternehmensbereichen angesiedelt und doch gibt es große Überschneidungen. Wie der heutige Gastbeitrag zeigt, muss IFRS 9 als Teil des Rechnungswesen und Risikomanagements gesehen werden.

Risikomanagement und Compliance unterliegen beständig neuen Anforderungen durch die Regulierung

© Shutterstock

Die Vorschriften von IFRS 9 zur Erfassung von Wertminderungen basieren auf dem Expected-Credit-Loss-Modell, d.h. einem Modell zukünftig erwarteter Forderungsausfälle. Diese Vorschriften lösen das in IAS 39 verwendete Incurred-losses-Modell (Modell eingetretener Ausfälle) ab.

Die Berechnung des zukunftsgerichteten Expected-Loss findet traditionell im Bereich des Risikomanagements statt. Dort werden Forderungsausfälle mittels Risikomodelle und verschiedenen Faktoren ermittelt. Die Ergebnisse sind abhängig vom Bestand und der zukünftigen Entwicklung von Forderungen, der Kreditwürdigkeit bzw. dem Rating der Geschäftspartner, damit der Ausfallwahrscheinlichkeit, dem Wert der zugrundeliegenden Absicherungen und den all dies beeinflussenden makroökonomischen Parametern.

Damit sind wir bei den Parallelen von IFRS 9 zum Stresstesting: auch dort wird in Form verschiedener Szenarien die Entwicklung von Faktoren geschätzt, um dann u.a. die Forderungsausfälle und deren Auswirkung zu prüfen.

Sowohl im Stresstesting als auch unter IFRS 9 gilt es, verschiedene Herausforderungen zu meistern.

IFRS 9 gibt Spielraum in der Interpretation von Ergebnissen mit unterschiedlichsten Auswirkungen auf die Bilanz. Um im Rahmen der Konzeptionsphase die bestmögliche Handlungsalternative zu identifizieren, sollten Banken alle Alternativen berechnen und gegeneinander in Vergleich stellen.

Analog zum Stresstesting erfordert dies von den beteiligten Systemen die Möglichkeit, verschiedenste Simulationen auf den bestehenden Daten durchzuführen. Auch nach der Konzeptionsphase gilt es immer wieder, die bestehenden Regeln und Modelle zu prüfen und ggf. zu optimieren.

Getrieben durch die Anzahl und Häufigkeit der Simulationen und damit Berechnungen wird sich die Komplexität, die Anzahl von Berechnungen mit unterschiedlichen Parametern und letztendlich die Menge an Daten erhöhen. Systeme zur Durchführung dieser Kalkulationen werden deutlich stärker gefragt sein, als dies in der Vergangenheit der Fall war.

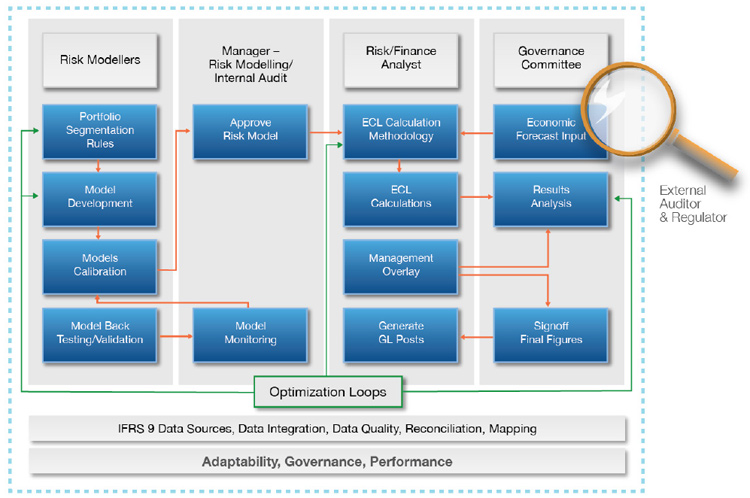

Übersicht zu IFRS 9 und Einordnung in das Gesamtsystem

Moderne High Performance Technologie unterstützen, die großen Datenmengen zu verarbeiten. Zudem vereinfachen sie die Verwaltung aller entwickelten Modelle und beschleunigen deren Laufzeit um einen wesentlichen Faktor. Diese SAS-Anwendungen eignen sich perfekt, um sowohl Anforderungen aus dem Stresstesting als auch IFRS 9 umzusetzen und durch die integrierte Abbildung weitere Synergien zu schöpfen.

Beispiel Risikomodelle: auf beide Disziplinen werden ähnliche Risikomodelle angewendet. Unabhängig von der ursprünglichen Entwicklungsumgebung, lassen sich diese Modelle in die SAS High Performance Technologie überführen. Damit ist sichergestellt, dass die Ergebnisse zeitnah zur Verfügung stehen. Vorhandenes fachliches und technisches Know-how aus dem Risikomanagement lässt sich für Stresstesting und IFRS 9 wiederverwenden.

Gleichzeitig wird die Auditierbarkeit und Nachvollziehbarkeit in der Erstellung und Bearbeitung der Modelle sichergestellt. Modellparameter, Zusammenhänge und Interaktionen von verschiedenen Modellen werden transparent dargestellt, aufwendige Nacharbeiten werden deutlich reduziert. Mit fortschrittlicher Technologie und Methoden kann Stresstesting und die gelieferten Funktionen zu einem der wichtigsten Instrumente werden.

Mehr Informationen zum Thema finden Sie in dem Whitepaper „Achieving Optimal IFRS 9 Compliance“, das Sie direkt beim Bank Blog Partner SAS beziehen oder sich hier über die Inhalte informieren können.

SAS ist Partner des Bank Blogs