Eine aktuelle Studie hat den Weg zur „Bank der Zukunft“ und die wichtigsten nächsten Schritte für Finanzinstitute untersucht. Dabei stehen vier Trends im Fokus. Für den Start der Transformation werden drei Empfehlungen gegeben.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Die Corona-Pandemie hat im Bankbereich zu einem veränderten Kundenverhalten geführt und eine ideale Voraussetzung für die Digitalisierung geschaffen. Vor diesem Hintergrund hat sich die Boston Consulting Groups in einem Whitepaper Gedanken über die richtige Aufstellung der „Bank der Zukunft“ gemacht und wie Finanzdienstleistungen in der kommenden Dekade abgewickelt werden.

Jeder fünfte Kunde hat demnach vergangenes Jahr häufiger Online-Banking genutzt und 23 Prozent der Bankkunden werden künftig Filialen weniger häufig nutzen.

Vier zentrale Trends für die Bank der Zukunft

Die Banken können und müssen auf den beschleunigten Digitalisierungszug aufspringen. Dabei werden die Finanzinstitute in der kommenden Dekade vor allem mit vier großen Trends konfrontiert sein:

- Alles und jeder wird „connected“ sein: Was das bedeutet, haben die großen Technologiefirmen bereits vorgemacht. Sie bieten den Konsumenten sehr konkret auf die jeweiligen Bedürfnisse zugeschnittene Angebote. Dieses Service werden die Konsumenten auch von den Banken erwarten.

- Künstliche Intelligenz (KI) wird eine Schlüsselrolle bei der Anpassung von Dienstleistungen spielen: Um die auf spezifische Bedürfnisse zugeschnitten Services anbieten zu können, bietet KI die Voraussetzungen, um Kundenprofile zu erstellen und diese Profile mit dem Produktangebot der Bank zu verknüpfen.

- Die „Super-App“: Kunden sind es mittlerweile gewohnt, Produkte über eine integrierte Plattform oder App zu kaufen. Das werden auch Banken anbieten müssen.

- Automatisierung: Standardisierung und anschließende Automatisierung für die Dateneingabe und -übertragung reduziert Fehlerquellen und erhöht damit das Vertrauen von Kunden und Behörden.

Drei Schritte auf dem Weg zur Bank der Zukunft

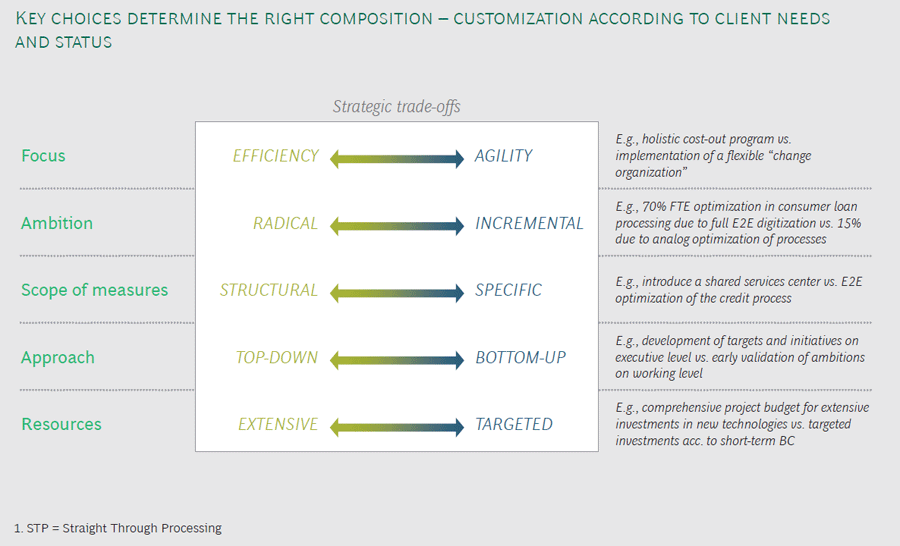

Auch wenn der Weg zur „Bank der Zukunft“ klar scheint, so müssten Banken jetzt ihren ganz individuellen Weg finden, mit den neuen Herausforderungen umzugehen. Der eigene Entwicklungsweg und die angemessene Geschwindigkeit müssen definiert werden. Es muss entschieden werden, ob mit der Optimierung der funktionalen Kernelemente oder mit der Modernisierung der Arbeitsweise gestartet wird. Strategische Trade Offs sind bei jeder Entscheidung abzuwägen.

Bei der Entscheidung über den Weg zur Bank der Zukunft sind strategische Trade Offs abzuwägen.

Damit Entscheider den Transformationsprozess ihrer Bank anstoßen können, sehen die Studienautoren die folgenden drei Schritte:

- Prozess zur Chefsache machen: Die Devise muss lauten, ambitioniert den Gesamtprozess und die Einstellung zum Kunden zu ändern und nicht nur verbessern. Das ist Chefsache. Quick wins erhöhen die Akzeptanz bei den Mitarbeitern und beschleunigen den Transformationsprozess.

- Ziele im Vorfeld klar definieren: Die genaue Definition ist für das Gelingen des Transformationsprozesses entscheidend: Fragen wie „Was ist unser primärer Fokus: Effizienz oder Agilität?“ oder „Was ist unser Ziel: eine radikale Transformation oder eine schrittweise Verbesserung?“ müssen zu Beginn geklärt werden.

- Durchhaltevermögen und Flexibilität: Die Reise zur Bank der Zukunft benötigt Durchhaltevermögen. Sie bedeutet in der Regel mit divergierenden Interessen innerhalb der Organisation umzugehen, und erfordern sowohl einen kulturellen Wandel als auch die Anpassung an laufende technologische Innovationen. Deshalb braucht es einen flexiblen Ansatz, der sich an neue Entwicklungen anpasst.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.