Finanzdienstleister genießen bei ihren Kunden einen Vertrauensvorsprung gegenüber Technologieunternehmen. Wenn es gelingt, diesen zu halten und gleichzeitig den Kundenbedarf zu erfüllen, können sie sich erfolgreich gegen Angriffe wehren.

Kundenorientierung ist gerade für Finanzdienstleister ein wichtiges Thema, bei dem vielfach Nachholbedarf besteht. Aktuelle Studien finden Sie im Bank Blog.

Zehn Jahre nach Ausbruch der Finanzkrise scheint die Branche die größten Probleme überwunden zu haben. Doch der Wettbewerb nimmt zu. Unternehmen aus verschiedenen Branchen dringen in den Markt für Finanzdienstleistungen ein, darunter Startups aus dem FinTech-Bereich genauso wie große Technologiekonzerne. Erschwerend kommt für Finanzdienstleister hinzu, dass die Zinserträge als historisch starke Ertragsquelle über die letzten Jahrzehnte eingebrochen sind.

In der Folge schrumpfen traditionelle Wertschöpfungsquellen. Strukturelle Vorteile führender Finanzunternehmen schwinden und neue Produkte mit größerem Kundennutzen werden oft außerhalb des Finanzsektors entwickelt. Banken müssen daher auf der Hut sein, Marktanteile nicht an Unternehmen wie Google, Amazon oder Alibaba zu verlieren.

Kunden in den Vordergrund stellen

In einer Studie hat die Beratungsgesellschaft Oliver Wyman 4.000 Privatkunden zu ihren Präferenzen und unerfüllten finanziellen Bedürfnissen befragt. Wichtigstes Ergebnis: Gegenüber anderen Industrien genießen die etablierten Geldinstitute einen beträchtlichen Vertrauensvorsprung bei ihren Kunden. Mehr als die Hälfte der Kunden vertraut darauf, dass ihr Anbieter in ihrem Sinne handelt. Bei Unternehmen, die nicht aus der Finanzbranche stammen, tun dies nur 39 Prozent. Bei der Frage nach Sicherheit und Schutz der eigenen Daten halten sogar 64 Prozent der Befragten Finanzdienstleister für vertrauensvoller.

„Wenn es Finanzdienstleistern gelingt, ihren Vertrauensvorsprung gegenüber Technologieunternehmen zu halten und gleichzeitig den Bedürfnissen der Kunden zu entsprechen, sind sie gegen Angriffe aus anderen Industrien gerüstet“

Finja Carolin Kütz, Oliver Wyman

Entscheidend für Finanzdienstleister wird sein, den Kunden besser zu verstehen und entsprechend seiner Bedürfnisse zu beraten. Produkte stehen dabei nicht mehr im Vordergrund, sondern aktive Lösungen. Es geht weniger um den Vertrieb als um Konzepte zur Lösung zentraler Kundenprobleme bei kontinuierlicher Verbesserung der Kundenzufriedenheit.

Neue Angebote an die Kunden

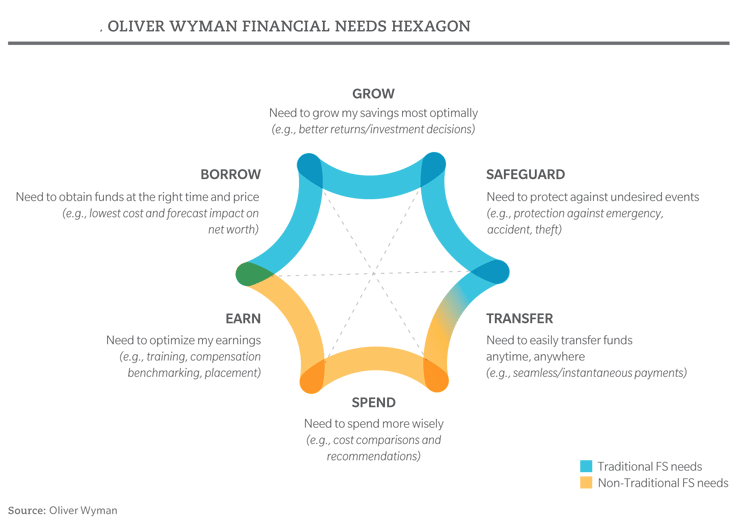

Bislang hätten sich die etablierten Finanzinstitute vor allem auf drei Kategorien des Finanzbedarfs konzentriert:

- Kreditvergabe/-aufnahme,

- Vermögenssicherung und

- Vermögensbildung.

Traditionelle und neue Bedarfe von Bankkunden.

Kunden haben heute jedoch noch andere Bedürfnisse, auf die es sich zu fokussieren gilt. Dazu zählen unter anderem

- Geldtransfer (wie Überweisungen und Zahlungen),

- Ausgabenmanagement und

- Verbesserung des Einkommens.

Der Befragung zufolge beziehen sich die dringlichsten Kundenbedürfnisse auf die drei genannten Kategorien. Diese werden derzeit von Finanzdienstleistern noch nicht in der Breite abgedeckt.

Gelänge es einem Finanzdienstleister einen durchschnittlichen deutschen Haushalt durch entsprechende Beratung oder Apps dabei zu unterstützen, seine Ausgaben um vier Prozent zu senken, schafft er sich damit einen jährlichen Mehrwert von ca. 1.188 Euro. Das entspricht in etwa den durchschnittlichen jährlichen Ausgaben eines Haushalts für Gesundheit.

Um einen analogen Effekt aus sicheren Tagesgeld-Anlagen zu erwirtschaften, bräuchte man rund 120.000 Euro an Kapital oder alternativ bei riskanteren Immobilienfonds immer noch knapp 24.000 Euro.

In derartigen Angeboten sehen die Autoren daher ein großes Wertschöpfungspotenzial für die Finanzdienstleistungsbranche.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.