Klimarisiken sind einzigartig und der globale Klimawandel ist die aktuelle Herausforderung. Ohne Berücksichtigung dieser Risiken bleibt die Kreditrisikosteuerung unvollständig. Banken müssen umdenken, ein Paradigmenwechsel steht bevor.

Die Bewertung von Klimarisiken stellt Banken und Sparkassen vor neue Herausforderungen

Der globale Klimawandel stellt zweifellos die größte Herausforderung des 21. Jahrhunderts dar. Die Verpflichtungen des Pariser Klimaabkommens werden derzeitig verfehlt, die Extremwettereignisse nehmen stark zu, und ebenso steigt auch der politische Druck auf die Emissionsreduktionen der Realwirtschaft. So hat auch die EZB das Thema stark in ihren Fokus gerückt.

Auf Basis der aktuellen Schätzungen ist eine Klimaerwärmung zwischen 2 und 3 °C am wahrscheinlichsten, wobei eine Erwärmung von 3°C bereits einem Katastrophenszenario gleichen kann. Somit besteht nicht nur eine regulatorische, sondern auch unternehmerische Notwendigkeit für Banken, Klimarisiken angemessen in der Kreditrisikosteuerung zu berücksichtigen.

Die „klassische Kreditrisikosteuerung“ stößt auf Grenzen

Die Kreditrisikosteuerung konzentriert und stützt sich im Wesentlichen auf ursachenbezogene und auf die wirkungsbezogene Risikosteuerung: die Schätzung der Ausfallwahrscheinlichkeit, die Risikoübertragung, bspw. mittels Kreditsicherheiten und die Risikovorsorge.

Die Anwendbarkeit dieser Methoden zeigt jedoch vor dem Hintergrund von Klimarisiken deutliche Schwächen: Vergangenheitsorientierung, Komplexität, Unsicherheit und fehlende Daten.

Man kann die heutige Situation als „epistemologisches Hindernis“ im Sinne des Philosophen Gaston Bachelard bezeichnen, wonach nützliche bisherige intellektuelle Methoden auf Dauer die Forschung behindern können. Bachelard und Kuhn haben proklamiert, dass der wissenschaftliche Fortschritt nicht linear eintritt, sondern mehr sprunghaft durch einen „Paradigmenwechsel“ geschieht.

Von der Vergangenheitsorientierung in die Zukunft

Die Kreditrisikosteuerung basiert insbesondere auf der Bonitätsbeurteilung. Diese schätzt die PD von Kreditnehmern ein, basierend auf der Analyse und Extrapolation wirtschaftlicher Parameter, welche in der Vergangenheit zu beobachten waren, wie vergangene Jahresabschlüsse, bspw. auf Basis des Merton-Models.

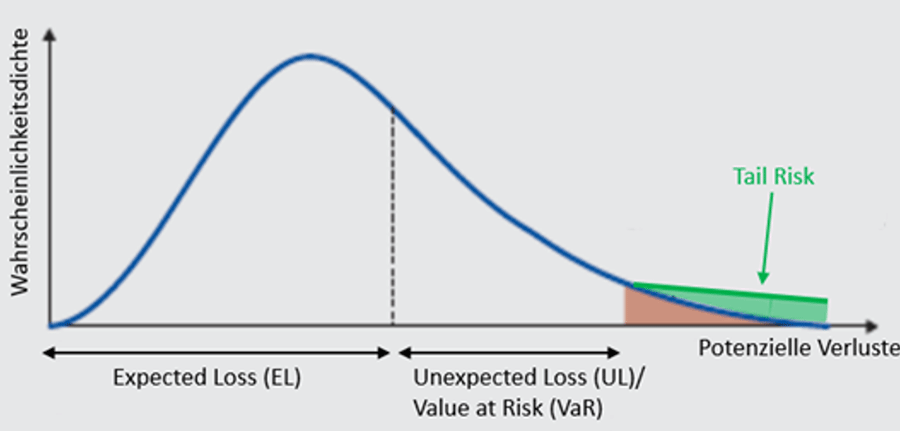

Dabei ist grundsätzlich festzuhalten, dass vergangenheitsorientierte Vorhersagen nur eingeschränkt dafür geeignet sind, Zukunftsrisiken zu erfassen. Dazu kommt, dass bewährte Verfahren, so auch erwarteter und unerwarteter Verlust, auf der Normalverteilungsannahme von Schocks basieren. Klimarisiken wird indessen unterstellt, sich als „Green Swan“ entpuppen zu können mit fetten Verteilungsenden (Tail Risks), sodass sich ein Value-at-Risk als lückenhaft erweist.

Bei Vorliegen von Tail Risks werden die Verluste in extrem seltenen und schwer vorhersehbaren Ereignissen unterschätzt.

Festzuhalten ist, dass der Horizont der Betrachtung von Klimarisiken deutlich größer ist als bei der regulären Kreditrisikobetrachtung. Mark Carney betitelt die zeitliche Verzögerung der Schäden als „Tragödie des Horizonts“. Um auch der Endogenität von Klimarisiken zuvorzukommen ist es somit notwendig, Klimarisiken zukunftsgerichtet zu steuern.

Klimarisiken als komplexe Risiken

Klimarisiken werden aufgrund ihrer vielschichtigen Natur und der weiteren Beschaffenheit als komplexe Risiken angesehen. Der endogene Charakter erschwert eine Behandlung von Klimarisiken im Kreditrisikomanagement. Die Endogenität impliziert, dass Klimarisiken intern generiert werden, eng mit den Entscheidungen und Handlungen von Wirtschaftsakteuren wie Unternehmen, Regierungen und Bevölkerung verknüpft sind und nicht durch externe Faktoren bedingt sind. Letztlich ist das Ausmaß der Risiken davon abhängig welcher Klimapfad erreicht wird, sodass der prospektive Klimapfad eine wichtige zu beobachtende Komponente darstellt.

Zudem wiegt einher, dass sich physische und transitorische Klimarisiken komplementär zueinander verhalten und verstärken, was politische Maßnahmen zur Klimakontrolle wahrscheinlicher macht. Dies erhöht die Komplexität für Banken bei der Risikobewertung. Nichtlineare Effekte und Kipppunkte im Klimawandel (bspw. Grönlandeis) tragen weiter zur Unvorhersehbarkeit bei, da sie schwer prognostizierbare, selbstverstärkende Rückkopplungsschleifen auslösen können. Folglich ist ein strukturierter Umgang mit der Komplexität notwendig. Diese Effekte, gepaart mit dem zeitlichen Horizont, führen zu einer strukturellen Unsicherheit hinsichtlich Klimarisiken.

Klimarisiken sind Unsicherheit

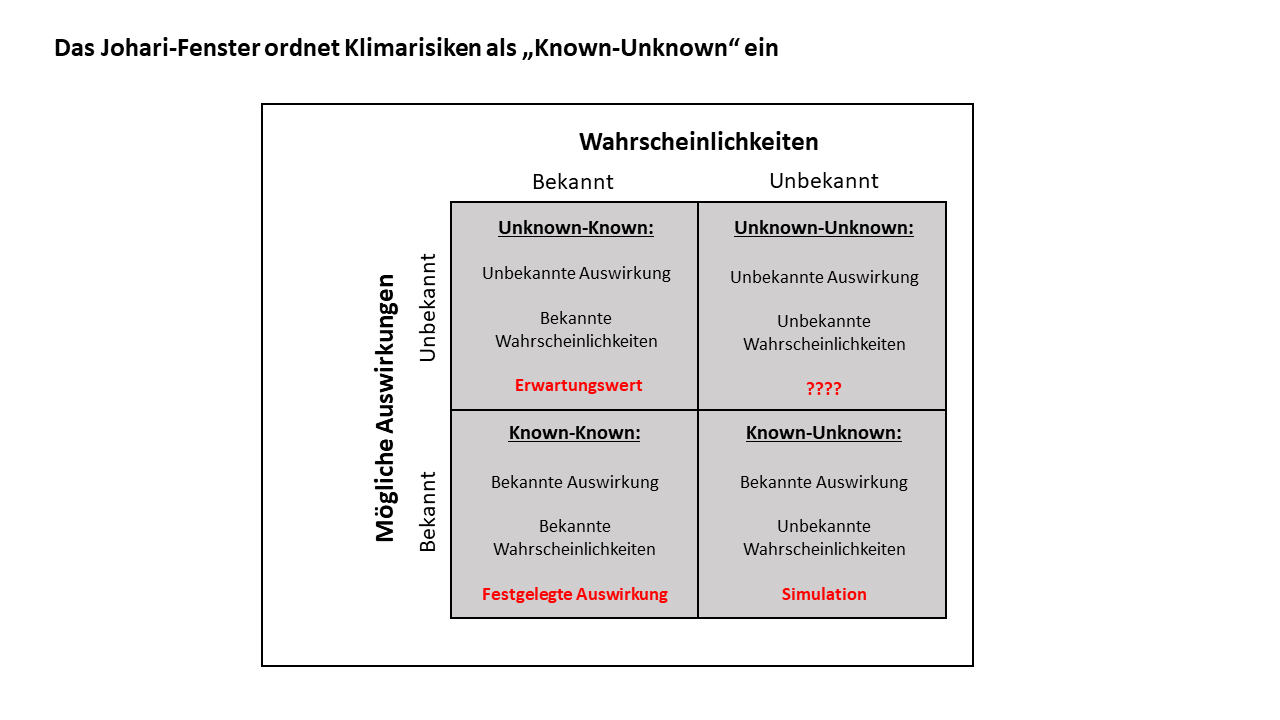

Risiken und Unsicherheit wurden erstmals 1921 von Frank Knight unterschieden, der ein Risiko als messbar mit bestimmbaren Wahrscheinlichkeiten und Unsicherheit als nicht messbar definierte. Die Johari-Fenster-Technik von Luft und Ingham (1961) hilft, Klimarisiken in diese Kategorien einzuordnen und neue Managementansätze zu entwickeln.

Gemäß dem Johari-Fenster stellen Klimarisiken Known-Unknowns dar und sind durch Simulationen zu steuern.

„Known-Known“ beinhaltet klar determinierbare Ereignisse, wie bspw. bestehende Klimaschutzmaßnahmen. „Unknown-Known“ repräsentiert das traditionelle Risikomanagement, das für Klimarisiken unzureichend ist. „Known-Unknown“ umfasst bekannte Extremergebnisse ohne spezifische Wahrscheinlichkeit, sodass hierunter prospektive Klimarisiken zu finden sind, wie bspw. eine rapide Verschärfung von Klimaschutzregulierungen.

„Unknown-Unknown“ beschreibt existenzielle Extremszenarien, die nur schwer greifbar und im Risikomanagement kaum nutzbar sind. Bestehende Finanzmodelle stoßen hier an Grenzen. Wissenschaftler empfehlen, Unsicherheiten im Risikomanagement durch robuste, adaptive Strategien und eine multidisziplinäre Betrachtung plausibler Szenarien zu bewältigen.

Fehlende Daten als weitere Hürde

Das Risikomanagement von Kreditinstituten steht vor der Herausforderung, trotz ungewisser Klimawandelauswirkungen adäquate Entscheidungen zu treffen, wobei genaue Daten essenziell, aber oft mangelhaft sind. Heterogene ESG-Ratings sind derzeitig ungeeignet für die Kreditrisikoanalyse. Globale Standards wie TCFD und ESRS bieten Ansätze zur Vereinheitlichung der Offenlegung klimarisikorelevanter Informationen.

Jedoch bleibt die Datenverfügbarkeit, insbesondere bei kleineren Unternehmen, eine Herausforderung. Branchenwerte können als Indikator für transitorische Risiken dienen. Die Analyse auf Unternehmensebene wird dennoch als notwendig erachtet, um bspw. die Anpassungsfähigkeit von Unternehmen an eine kohlenstoffarme Wirtschaft und das Kreditrisiko einzuschätzen. An dieser Stelle führt die EBA als probate Möglichkeit auf, die Informationen mithilfe eines Fragebogens zu erheben..

Notwendigkeit eines Paradigmenwechsels

Insgesamt ist festzuhalten, dass ein Paradigmenwechsel durch neuartige Methoden und eine engere Begleitung der Branchen in Kreditinstituten notwendig sein wird. Insbesondere „Hard to Abate“-Sektoren stehen vor multiplen Herausforderungen, welche angemessen gesteuert werden müssen.

Vor dem Hintergrund des „neuen“ Risikos ist eine strukturierte Herangehensweise mit den Charakteristika von Klimarisiken unabdingbar, um nicht nur die konzeptionellen Grenzen zu überwinden, sondern um gemeinsam mit den Kunden in der Zukunft erfolgreich zu sein.