„You can bank on it“ bedeutet im englischen, sich auf etwas 100%ig verlassen zu können. Brett King beschreibt woher Vertrauen in Banken kommt, wie es verloren gegangen ist und wie es wiedergewonnen werden kann.

Hintergrund

Ich bin in einer Welt aufgewachsen, in der ein Run auf eine Bank nicht wirklich realistisch war. Ich bin in einer Welt aufgewachsen, in der jemand, wenn er eine Behauptung untermauern wollte, sagte: „you can take that to the bank“ (Da können Sie Gift drauf nehmen) oder „you can bank on it!“ (Darauf können Sie sich 100%ig verlassen). Ich bin in einer Welt aufgewachsen, in der die Regierung meine Einlagen, mein Bargeld oder meinen Notgroschen garantiert hat, zumindest solange ich ihn bei einer bekannten Bank oder Finanzinstitution hinterlegt hatte.

Aber das war einmal…

Erinnerungen an vergangene Zeiten

In den 30er und 40er Jahren, nach der Großen Depression, gab es in den Vereinigten Staaten die Wahrnehmung, dass die Zerschlagung der kleinen und regionalen Banken zugunsten der üblicherweise auf Effizienz, Vertrieb und Transaktionen aufgebauten Filialen der Großbanken ein Risiko für die Stabilität des Bankensystems darstelle. Wenn nur wenige große Banken vorhanden wären, und es gäbe einen breiten Vertrauensverlust, dann könne das ganze System ausfallen. Dies erklärt, warum es so viele Finanzinstitute in den USA (7.334 FDIC-versicherte Institute per März 2012) im Vergleich zu anderen entwickelten Volkswirtschaften (5.404 Banken in der gesamten EU [1]) gibt. Von je her versuchten die US-Regulierungsbehörden eine Unterstützung lokaler Gemeinschaften zu institutionalisieren und Monopol Ansätze zu erschweren. Diese sogenannten „ausländischen Systeme“ des Filialbankgeschäfts wurden als „monopolistische, undemokratische und in Ansätzen faschistische Systeme“ und als „Zerstörer des Individualismus“ gebrandmarkt. [2]

Diese nachklingende Psychologie der Sicherheit, die vor allem im physischen Ort des Banking (und seiner Verbreitung) gesehen wurde, stammt aus den Erinnerungen über die „ansteckenden“ Bankruns während der Großen Depression:

„Es ist bekannt, dass eine große Bank mit vielleicht Tausenden von Filialen und einem entfernten Hauptsitz den Markt deutlich schlechter kennt als eine lokale Bank. Die Menschen denken wahrscheinlich, sie sei groß und mächtig und deshalb in der Lage, ihre Verbindlichkeiten stets zu erfüllen. Wenn Einleger einen Run auf eine lokale Niederlassung initiieren, besteht die Gefahr, ihre Psychologie zu verbreiten und Einleger in entfernten Zweigstellen anzustecken.“[3]

Es gab eine ganze Nachkriegs-Generation, die mit einer gesunden Skepsis gegenüber Großbanken und der Gefahr eines Bankruns aufwuchs. Fast 70 Jahren nach der Großen Depression hat jedoch die Bevölkerung endlich angefangen zu glauben, dass die Banken von Natur aus etabliert, sicher und vertrauenswürdig seien. Wir alle erlebten einen bösen Schock!

Vertrauen verdampft in der globalen Finanzkrise

Seit der globalen Finanzkrise haben wir gelernt, dass Banken so wie jedes andere Geschäft auch funktionieren: Wenn sie schlecht gemanagt werden, können und werden sie ausfallen und leider gibt es viele Banken, in denen im Laufe des letzten Jahrzehnt schlechte geschäftliche Entscheidungen gefällt wurden. Viele investierten in Subprime-Hypotheken, CDOs (Collateralized Debt Obligations) und ABS (Asset Backed Securities), stützten sich auf zu hohe Fremdkapitalquoten, hatten schlechte Strategien zur Risikominderung oder waren schlicht zu abhängig von den Kapitalmärkten. Manche wie Northern Rock hatten schon vor der Finanzkrise Probleme und wurden überrollt als die Konjunktur dann umkippte.

Wir haben auch gelernt, dass trotz des staatlich gestützten Zulassungs- und Regulierungssystems Banken nicht wirklich Teil eines sozialen Unterstützungsmechanismus sind, um den Endverbrauchern zu helfen. Banken sind schlichtweg Unternehmen mit einem Schwerpunkt auf der Generierung von Rentabilität für ihre Aktionäre. In einer Zeit voller Sorge über die Rolle und die Gesundheit des Bankensystems haben wir gelernt, dass es keinen moralischen Imperativ über die Geschäftspolitik der Banken hinsichtlich ihrer Rolle als Unterstützer für die Verbraucher durch Finanzierung und Kreditvergabe gibt. Sie nahmen gerne das Geld der Steuerzahler zur Erhöhung ihrer Liquidität das ihnen Kreditvergaben an den Endverbraucher ermöglichen sollte. Aber nichts davon geschah, die Mittel flossen stattdessen in Finanzanlagen zur Steigerung der Gewinne und Erhöhung der Boni für die Führungskräfte.

Vertrauen wir als Verbraucher den Banken? Wir könnten darauf vertrauen, dass die Einlagen welche die Banken halten sicher sind, aber wir haben durch den Schleier hindurch gesehen und wissen, dass Banken nicht unfehlbar sind. Auch sie sind nur Unternehmen, versessen auf Gewinne, wie es grundsätzlich alle anderen guten Unternehmen auch sein sollten. Wir wissen, dass sie schlecht geführt werden und scheitern können und während wir bereit waren, sie bei Ausbruch der Finanzkrise durch einen Rettungsfonds zu unterstützen, fragen wir uns heute, ob dies tatsächlich die richtige Strategie war.

Regulierung und Werbung wird Vertrauen nicht wieder herstellen

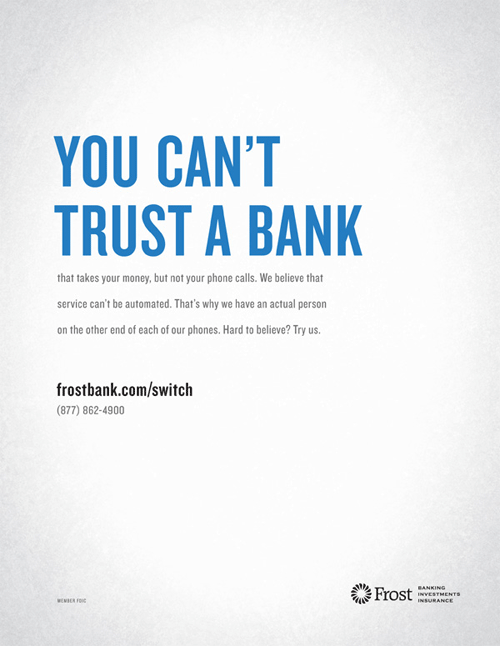

Das Konzept, dass die Bankbranche ihr Vertrauen durch eine Kombination von Unternehmensnachrichten, Werbung oder verstärkter Regelung wieder aufbauen kann, geht in die falsche Richtung.

Der Verbraucher von heute haben eine gesunde Skepsis und Misstrauen gegenüber großen Bankgeschäften. Als Verbraucher haben wir Möglichkeiten, z.B. durch Social Media unserer Skepsis Ausdruck zu verleihen und massenhaft zu verstärken. Daran ist Massenpsychologie beteiligt, aber eine, welche die Gesellschaft als Schutz wahrnimmt und als Weg, Transparenz zu schaffen. Banken könnten darüber frustriert sein, aber es ist Realität, dass „Vertrauen“ in der Branche in den letzten Jahrzehnten weitgehend durch eine Kombination von Werbung und sichtbaren Regulierung entwickelt wurde und dieses Vertrauen mit den Fehltritten in der Krise blitzschnell abhandengekommen ist. Jetzt ähnliche Versuche zu starten, um Vertrauen wieder herzustellen, würde sehr wahrscheinlich nach hinten losgehen.

Selbst Aufsichtsbehörden, die glauben, dass sie die Märkte und die Verbraucher schützen könnten, verursachen durch verstärkte Regulierung zunehmend Reibung zwischen dem Kunden und den Institutionen. Daraus resultieren vielfach Frustration und Zynismus und verhindern so den Vertrauensaufbau.

Der einzige Weg, um Banken wieder zu „vertrauen“ wie wir es von früher her gewohnt sind, besteht darin, die Art und Weise zu ändern, wie Banking funktioniert. Je höher die Transparenz und je besser eine Bank den Kundenbedürfnissen dient, desto mehr werden wir darauf vertrauen, dass Banken für uns arbeiten und nicht für sich. Transparenz, Nutzen und ein großartiger Service sind alles, was heute zählt. Die alten Säulen des Vertrauens: Sicherheit, Markenbotschaften, Steuern oder Regulierung sind nicht mehr wirksam.

_____________________

[1] European Banking Federation http://www.ebf-fbe.eu/uploads/Facts% 20 &% 20Figures% 202011.pdf

[2] American Banker Journal, 23. März 1939, S.2

[3] Branch Banking: Its historical and theoretical position in America and abroad, Arno Press 1980 (Chapman and Vesterfield), Seite 275

Im Original erschienen unter dem Titel „What will it take to restore trust in the banking system?”

7 Kommentare

Ein leider sehr zutreffender Beitrag. Der Weg, aus Kostengründen Service abzubauen, führt dazu, dass überhaupt nicht mehr beraten wird. Stattdessensollen (oder müssen) völlig unerfahrene „Servicemitarbeiter“ Finanzdienstleistungen verkaufen, von denen sie keine Ahnung haben. Die Kunden bemerken diese Unsicherheiten, was wiederum Vertrauen kostet. Oder hält man sie komplett für blöd?

Für „blöd“ halten die Banken die Kunden wohl nicht. Allein, den Banken fehlen die Ideen

Sehe ich genau so. Es ist schlichtweg ein Teufelskreis. Meiner Meinung nach findet sinnvolles Sparen nur durch die Optimierung optimierbarer (!) Arbeitsschritte statt. Dies hat zum poitiven Nebeneffekt, dass man ebenso Fehler minimieren und die Qualität noch weiter steigern kann. Der Nachteil: solcherlei Optimierungen sind oft sehr kostenintensiv.

Die Vision ist jedoch klar ersichtlich: Sinnvolles Sparen erlaubt weiterhin gebührende Entlöhnungsmodelle oder unterbindet Entlassungen. Dies motiviert Mitarbeiter. Da Motivation für nachhaltige Qualität und Glaubwürdigkeit das wichtigste Schlüsselelement ist, gewinn auf mittelfristige bis lange Sicht auch die Unternehmung. Bester Nebeneffekt: Der Kunde steht wieder vermehrt im Mittelpunkt, da nicht mehr unnötig (manuelle) Zeit vergeudet wird.

Tja, die Betonung liegt auf „sinnvollem“ Sparen

Vertrauen basiert doch in der Regel auf Transparenz. Da lassen sich verschiedene Levels unterscheiden: Nachvollziehbarkeit der Produkte (funktionale Transparenz), Nachvollziehbarkeit des Gebarens (Mittelverwendung) und endlich die Transparenz im Sinne des Durchscheinens. Mit dem letzten Transparenzlevel wird die Mittelverwendung für den Passivkunden erlebbar. Ich denke, dass wir auf Level 3 müssen und weg von Black-Box-Modellen – vielleicht wollen Kunden ja mehr als nur Finanzoptimierung? Wenn es glänge, den Kunden bei seinem Gestaltungswillen anzusprechen, das wäre etwas neues – und vertrauensbildend (Vergleiche http://www.banktank.net/index.php/mensch-bank/transparenz).

Danke für die Hinweise

Spannendes Argument. Wobei die Kategorie 3 eine Weiterentwicklung von der Mitterverwendung (Kategorie 2) ist. Erleben meint doch eine emotionale Anbindung zur Mittelverwendung (oder zum Kreditkunden). Das ist der Weg den viele Plattformen gehen. Equity Plattformen wie Kickstarter aber auch Kreditplattformen versuchen ja eine emotionale Bindung zwischen Kreditgeber und Kreditnehmer zu schaffen. Es kommt zur direkten Interaktion. Es werden Projekte mit einem emotionalen Bezug finanziert (z.B. ein Projekt eines Designers, dass ich umgesetzt sehen will, oder eine CD eines Musikers, ein Videospiel).

Max,