In vielen traditionellen Banken ist die Innovationsleistung nur durchschnittlich oder sie wird verschleiert. Durch aktuelle Trends wie die Blockchain Technologie wächst der Änderungsdruck auf diese Banken, die ansonsten vom Wettbewerb verdrängt werden.

Finanzinstitute müssen deutlich innovativer werden, um ihr zukünftiges Überleben zu sichern.

Es gilt! Und zwar jetzt! Die meisten Banken dürfen keine Zeit mehr verlieren, sondern sie müssen ihre Innovationskraft stärken – sofort und nachhaltig. Der Wille ist nicht nur in der Umsetzung, sondern auch bei der Suche und der Selektion die wichtigste Triebfeder für innovatives und erfolgreiches unternehmerisches Handeln auf neuen Wegen. Ein stärkerer Fokus auf Innovation ist in den meisten Banken unbedingt erforderlich und ohne echte Alternative, denn nur hiermit kann erfolgreich auf die steigende Technologiedynamik und neue Marktanforderungen sowie disruptiven Wandel reagiert werden – oder besser noch aktiv und offensiv im Wettbewerb gehandelt werden. Eine stärkere Professionalisierung der Innovationsaktivitäten ist daher pure Notwendigkeit.

Nur durchschnittliche Innovationsleistung der meisten Finanzdienstleister

Weshalb ist das so? Die Ergebnisse aktueller Studien der ILI CONSULTING AG zeigen, dass die Innovationsleistung der meisten Finanzdienstleistungsunternehmen höchstens durchschnittlich ist oder sogar verschleiert wird. Detaillierte Ergebnisse hierzu haben wir im Jahr 2017 in unserem Beitrag „Das Ende des traditionellen Bankwesen? Hoffentlich!“ im Buch ‚Innovation und Innovationsmanagement in der Finanzbranche’ veröffentlicht. Vor dem Hintergrund verschiedener Trends wie Digitalisierung, Blockchain und neuen Wettbewerbern aus dem FinTech Bereich stehen viele traditionelle Banken vor der Herausforderung, ihre Innovationskraft nachdrücklich zu stärken. Diese Erfordernis wird von den Studienergebnissen eindrucksvoll untermauert.

Echte Wettbewerbsvorteile durch radikale Innovationsprojekte erzielen

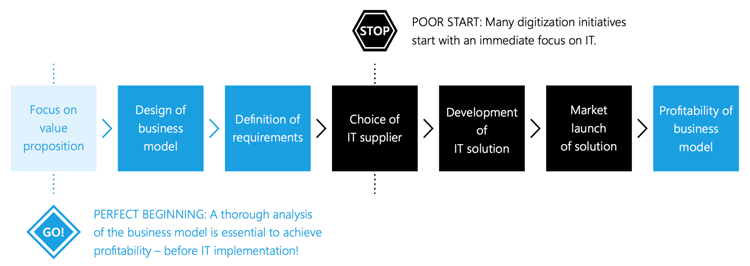

Was ist also zu tun? Banken sollten mit Blick auf das Lokalisieren neuer Chancen im Zusammenhang mit Trends wie Blockchain und der Distributed Ledger Technologie bereit sein, auf die nächste Kurve zu springen. Dabei geht es darum, echte Wettbewerbsvorteile zu erzielen durch radikale Innovationsprojekte mit ganz neuen Produkten, Dienstleistungen und vor allem auch neuen Geschäftsmodellen. Die Verteidigung des Status Quo und das Festhalten an bestehenden Geschäftsmodellen sind hierfür nicht ausreichend. Dennoch begehen viele Banken im Rahmen der Digitalisierung den Fehler, von Beginn an stark auf technische Herausforderungen zu achten und umgehend mit verschiedenen IT Dienstleistern zusammenzuarbeiten. Ein Geschäftsmodell ergibt sich dann erst, wenn die neuen digitalen Lösungen im Markt genutzt werden sollen – oft mit begrenztem Erfolg.

Für ein besseres Innovationsergebnis sollte jedoch zuerst ein Fokus auf die Entwicklung überzeugender Leistungsversprechen und Geschäftsmodelle gelegt werden – idealerweise in Zusammenarbeit mit Experten für digitale Geschäftsmodelle. Im Anschluss an diese erste Phase erfolgt dann die professionelle Umsetzung der neuen Geschäftsmodelle zusammen mit IT Dienstleistern. Auf diesem Weg entstehen dann in der folgenden Phase profitable Geschäftsmodelle in neuen digitalen Märkten. Diese Vorgehensweise wird im Detail erläutert in der aktuellen Expertenstudie ‚Blockchain and Beyond: Digitization and Artificial Intelligence in Financial Services’ von der ILI CONSULTING AG und comdirect bank AG.

Hohe Bedeutung von Geschäftsmodell-Design bei der Digitalisierung von Banken und Sparkassen.

Neben einem stärken Augenmerk auf Geschäftsmodellinnovationen sollten Banken mit Blick auf das Fokussieren relevanter Innovationsprojekte die Professionalität ihres Innovationsmanagements nachhaltig stärken. Chancenintelligenz und Unternehmertum innerhalb der Organisation müssen häufig erst wieder angeregt werden, weil Effizienzdenken das Handeln dominiert. Ein zu starker Fokus auf Effizienzsteigerung bildet jedoch nur kurz- bis mittelfristig eine Antwort auf neue Technologie- und Markttrends. Langfristig führt an Innovation kein Weg vorbei. Hierfür sind interne KPIs zur systematischen Messung der Innovationsaktivitäten zu nutzen und vor allem auch ausreichend agile Innovationsprozesse aufzubauen. Solche agilen Innovationsprozesse sind eine wichtige Ergänzung zu vielfach bestehenden systematischen Innovationsprozessen.

Erfolgsfaktoren für Innovationen

Gerade in agilen Innovationsprozessen benötigen Banken mit Blick auf das Attackieren neuer Märkte dann auch die Fähigkeit, ihre innovativen Lösungen emotional aufzuladen. Eine überzeugende Story ist ein wichtiger Erfolgsfaktor für Innovationen. Die Vermarktung neuer Produkte und Dienstleistungen wird durch ein innovatives Image erleichtert, und auch die interne Unternehmenskultur wird innovationsfreundlicher, wenn innovative Lösungen zusätzlich emotional aufgeladen werden. Eine überzeugende Story ist daher wichtig, um intern die nötigen Ressourcen für ein Projekt zu erhalten und extern die erfolgreiche Markteinführung zu unterstützen.

Wenn Innovation vom Management wirklich gewollt ist, entwickelt sie leicht die notwendige Kraft, verkrustete Strukturen aufzulösen, Widerstände zu durchbrechen und den Reiz der Komfortzone vergessen zu machen. Denn Teil eines erfolgreichen Innovationsprozesses zu sein, entfesselt häufig mehr Begeisterung und Loyalität als irgendetwas anderes. Doch das Delegieren von Innovation an spezialisierte Innovationsabteilungen mit einem Feigenblattdasein ist der völlig falsche Weg – isoliert, personell und budgetär inadäquat ausgerüstet und ohne zweckmäßige Vernetzung mit dem Management haben diese Abteilungen einen schweren Stand. Dasselbe gilt für Chief Digital Officer, sofern diese nicht mit ausreichend Durchsetzungskraft und Einfluss in der Organisation ausgestattet sind. Innovation und Digitalisierung müssen Chefsache sein. Es gilt! Und zwar jetzt!

Dr. Ulrich Lichtenthaler

Dr. Ulrich Lichtenthaler ist Co-Autor des Beitrags. Er ist Senior Consultant bei der ILI CONSULTING AG mit über zehn Jahren Erfahrung im Technologie- und Innovationsmanagement mit Schwerpunkt auf digitaler Transformation. Er promovierte an der WHU – Otto Beisheim School of Management. Er hat mehrere Bücher und Artikel veröffentlicht sowie Executive Education Kurse an Business Schools unterrichtet.

2 Kommentare

„Chancenintelligenz“ ist ein wichtiges Stichwort. Jedesmal, wenn ich als Externer beim Kunden zusätzlich zum Risikomgmt ein Chancenmgmt etabliere, erleben diese (Groß)Organisationen einen Kulturschock. Einhergehend werden zwar fleißig Annahmen und Abhängigkeiten notiert, aber mangels entsprechender Firmenkultur und dem entspr. Denken selten Chancen daraus formuliert. Dies geht Hand in Hand mit Angst vor Karriereeinbußen und anderen Aspekten von mangelnder Fehlerkultur.

Danke für den Hinweis