Zur Überwindung der bestehenden und sich abzeichnenden Krisen und zur nachhaltigen Sicherung unserer Zukunft reichen traditionelle Finanzierungswege nicht aus. Ein paralleles Währungssystem als Ergänzung bietet einen Ausweg.

Ein paralleles Währungssystem bietet die Möglichkeit zur nachhaltigen Finanzierung der Zukunft.

Im Jahr 2015 haben sich die Staats- und Regierungschefs der Welt in New York mit 17 Nachhaltigkeitszielen, den sogenannten Sustainability Development Goals (SDGs) ausgesprochen. Circa ein Drittel der Ziele lassen sich mittels privater Initiative meistern (vor allem im Bereich Landwirtschaft und Energie), zwei Drittel stellen jedoch sogenannte Kollektivgüter dar, wie saubere Luft, universeller Zugang zur Gesundheitsversorgung, Bildung und dem Erhalt der biologischen Vielfalt. Diese globalen Allgemeingüter sind nicht exklusiv und sollten für jeden zugänglich sein.

Für all 17 Ziele gilt zudem, dass wir genügend wissenschaftliche Erkenntnisse, technologisches Know-how und politischen Konsens verfügen, wie wir sie erreichen. Und für alle Ziele gilt, dass sie für den gesamte Planeten gelten sollen, dass heißt lokal und global, für den Norden und den Süden zugleich.

Der traditionelle Weg zur Finanzierung

Aber diese Ziele sind nicht billig und erfordern eine Finanzierung von etwa 5 Billionen US-Dollar pro Jahr an zusätzlicher Liquidität in den nächsten 15-20 Jahren. Unser globales Bruttoinlandsprodukt (BIP), das alle Waren und Dienstleistungen umfasst, liegt bei rund 80 Billionen US-Dollar pro Jahr.

Umverteilung der Wertschöpfung

Der herkömmliche Weg, soziale und ökologische Projekte weltweit zu finanzieren, besteht in der Umverteilung unserer Wertschöpfung. In der Vergangenheit hat die Weltgemeinschaft 0,7 Prozent des Welt-BIP – rund 500 Milliarden USD pro Jahr – für die Finanzierung von Gemeinschaftsgütern vorgesehen und vereinbart. Im Gegensatz zu den skandinavischen Ländern hat die überwiegende Mehrheit der Welt diese 0,7 Prozent bisher nicht erreicht. Jedoch selbst wenn alle Länder die 0,7 Prozent erreichen würden, würde diese Summe realistischerweise nicht ausreichen, um unsere Zukunft hinreichend zu finanzieren. Etwa 8-10mal mehr an liquiden Mitteln – das entspricht 5 Billionen von 80 Billionen US-Dollar Welt-BIP – werden benötigt, um die sozialen und ökologischen Herausforderungen zu bewältigen, mit denen wir konfrontiert sind.

Problem der Lock-in-Effekte

Der Lenkungseffekt zugunsten einer gesamtgesellschaftlichen Nachhaltigkeit wird darüber hinaus noch dadurch erschwert, dass multiple Lock-in-Effekte (direkte und indirekte Subventionen, militärisch-industrieller Komplex, Kohlenstoffblase), sowie ein unregulierter informeller Sektor (off-shore Transaktionen, Korruption, Waffen-, Drogen- und Menschenhandel) die Weltgemeinschaft in eine andere, gerade nicht nachhaltige Richtung steuern.

Gefahr einer globalen Rezession

Die zusätzliche Umverteilung von 5 Billionen aus der laufenden Wertschöpfung durch Steuern und Abgaben oder durch Charité und Philanthropie (sogenanntes End of Pipe Financing), selbst wenn er graduell erfolgen würde, würde zu einer globalen Rezession führen.

Tatsächlich ist es unmöglich, unsere Zukunft ausschließlich durch monetäre Umverteilung zu finanzieren. Darüber hinaus ist die Stabilität des Finanzsystems selbst ein Hindernis für eine nachhaltige Finanzierung. In den letzten 40 Jahren ist das Finanzsystem zunehmend instabiler geworden.

Empirisch haben sich in diesem Zeitraum über 425 Banken-, Geld- oder Währungskrisen ereignet; und mit jedem nachfolgenden Ereignis erhöht sich die Schuldenlast und weitere öffentliche Ausgaben in Höhe von mehr als 5-10 Prozent des Inlandprodukts, welche dann für die Nachhaltigkeitsziele nicht zur Verfügung stehen.

Wir verwenden als Weltgemeinschaft viel Mühe, Zeit und Geld darauf, den Finanzsektor ständig zu reparieren, zu stabilisieren, zu regulieren und zu refinanzieren, nur um den Status quo zu erhalten. Diese intrinsischen Einschränkungen und Instabilitäten in unserem Finanzsystem vereiteln alle Verbesserungen im technologischen und politischen Bereich für eine bessere, fairere und nachhaltige Zukunft. Kann man das auch anders machen?

Globaler Konsens – Impact – 15 Jahre Zeit und das Residuum

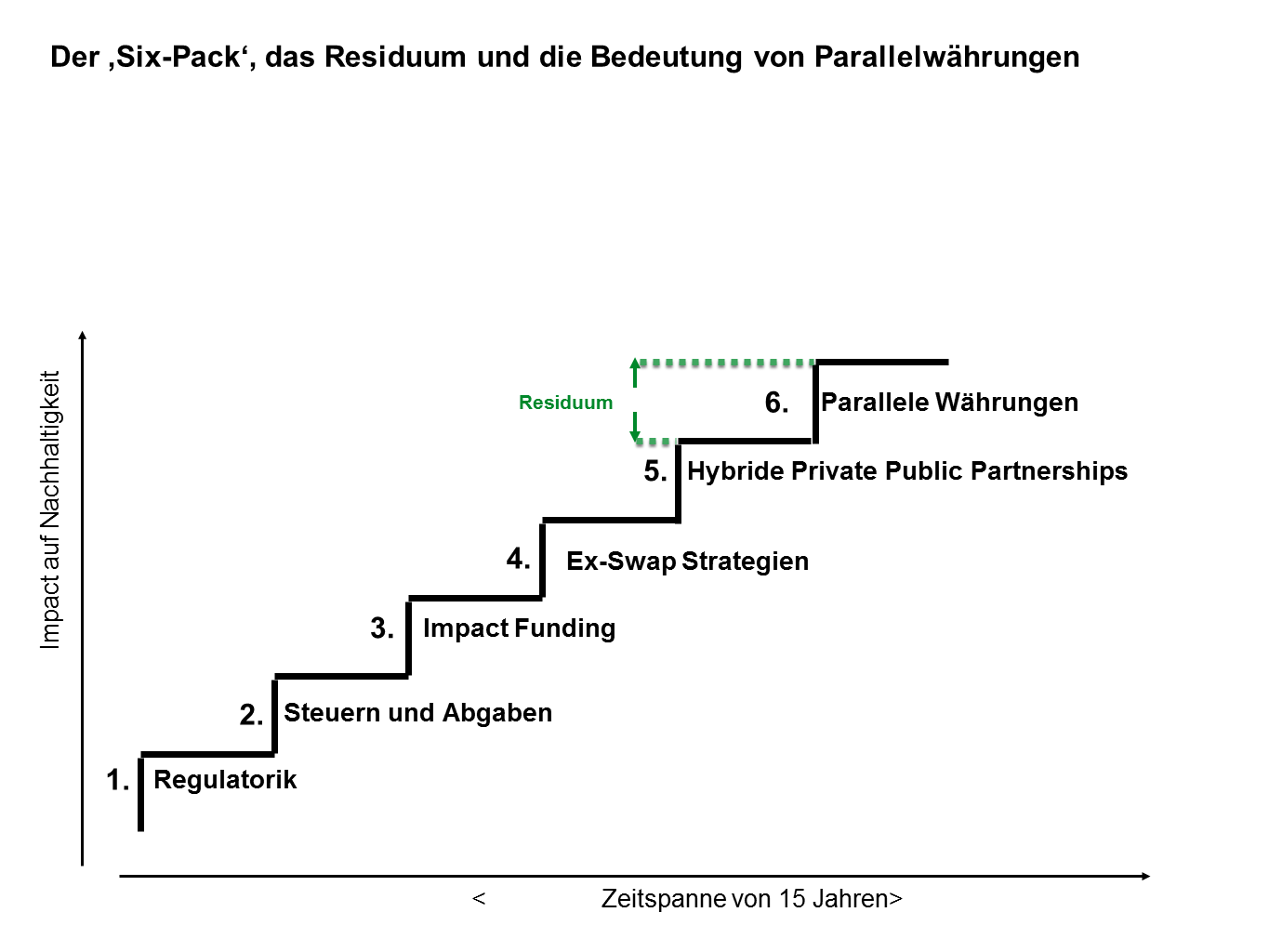

Innerhalb des traditionellen Financial Engineerings stehen uns 5 Stufen zur Verfügung. Dies umfassen

- Klassische Regulatorik (Basel III, neue Taxonomien, Corporate Social Responsibility (CSR)-Initiativen, Stress-tests ua);

- Besteuerung (etwa Co2 Steuer, Abgaben und Subventionen);

- Impact Funding (private Geldgeber mit De-risking Strategien und Hermes-bürgschaften);

- Sogenannte Ex-Swap Strategien: Hier wird mit dem Akteur vereinbart aus dem Co2-intensiven Geschäft zeitnah und schnell auszusteigen (Ex-) und zugleich eine alternative Anlagestrategie ähnlicher Größenordnung vereinbart (Swap). Technisch handelt es sich um eine Wechselanleihe sowie

- Eine Reihe sogenannter hybrider private-public Partnership Kontrakte, in welchen der Anteil an öffentlichem und private Engagements je nach Projekt ausgehandelt wird.

Für alle 5 Stufen gilt, dass sie einen hohen globalen Konsens benötigen, innerhalb der nächsten 15 Jahre realisiert werden müssen und insgesamt ein zusätzliches Finanzierungsvolumen von eben 5 Billionen USD pro Jahr generieren müssten. Alle drei Bedingungen zusammengenommen sind jedoch geopolitisch relativ unwahrscheinlich und werden ein Residuum, dass heißt eine Finanzierungslücke mit sich bringen.

Wenn es uns als Weltgemeinschaft nicht gelingt, jene Lücke zu schließen, werden jedoch die politischen und ökonomischen Kosten, vor allem für den globalen Norden immens hoch werden. Wie also lässt sich mittels neuer financial engineerings, neuer Technologien und einem neuen Mindset jene Lücke schließen? Die Schaffung einer Parallelwährung hat das Potential hierzu. Die folgende Graphik zeigt zunächst die Stufenfolge dieses ‚Six-packs‘:

Der ‚Six-Pack‘, das Residuum und die Bedeutung von Parallelwährungen.

Drei bestehende Möglichkeiten paralleler Währungen

Empirisch stehen uns mittlerweile bereits drei Möglichkeiten zur Verfügung:

- Einmal sogenannte CBDCs. Dabei handelt es sich um digitales Zentralbankgeld, sogenannte Central Bank Digital Currencies. Über 15 Zentralbanken untersuchen derzeit weltweit deren Bedeutung im experimentellen Stadium.

- Zweitens sogenannte private digitale Kryptowährungen. Weltweit sind über 2300 bereits im Einsatz. Die meisten davon haben einen spekulativen Charakter. Die Marktkapitalisierung ist mit 350 Milliarden USD relativ hoch und ihr Ziel besteht in der Denationalisierung des Geldsystems zugunsten einer privaten Geldgebers. Ripple, Corda, Bitcoin, Etherium oder auch Libra sind Beispiele.

- Drittens gibt es sogenannte Gemeinschaftswährungen. Weltweit werden über 3400 solcher paralleler Währungsräume genutzt, einige von ihnen seit über 75 Jahren. Ihre Marktkapitalisierung ist zu vernachlässigen und sie dienen in erster Linie dazu, kleine lokale und regionale soziale und ökologische Projekte zu ermöglichen. TimeDollar System, LETS, Barter oder Regiogelder (Chiemgauer, Bristol-Pounds) sind einige Beispiele. Der Grundgedanke all dieser Parallelwährungs-Initiativen ist, dass wir vor zahlreichen gesellschaftlichen Herausforderungen stehen, das notwendige Know-know vor Ort vorliegt, jedoch die Liquidität fehlt.

Die Bedeutung von Parallelwährungen für unsere gemeinsame Zukunft

Historisch hat es in den letzten 1.000 Jahren mehrheitlich immer duale Geldsysteme gegeben. Eines, welches vor allem für den überregionalen Handel diente und eines, welches für lokale Transaktionen zur Verfügung stand. Die Option zu einem mehrteiligen überlagerten Währungsraum hat den allgemeinen Vorteil, dass immer dann, wenn ein Abwicklungssystem in eine Krise gerät, das jeweils andere System aktiviert werden kann und damit die gesamte Volkswirtschaft gegenüber externen und internen Schock resilienter ist.

Würden wir nun am beginnenden 21. Jahrhundert auf diese Kenntnisse zurückgreifen, so würde dieser Mechanismus ein wichtiger finanzökonomischer Baustein für die Lösung der massiven und komplexen Herausforderungen darstellen, vor welchen wir als Weltgemeinschaft stehen. Einige positive Effekte eines solchen Parallelwährungssystem wären:

- Überwindung der Niedrigzinsphase: Die Niedrigzinsphase mit negativem Return bei langfristigen Bonds und einer inversen Zinskurve mit langanhaltenden negativen Effekten auf Sparer, Pensionsfonds, Banken und institutionelle Pensionsfonds wird durch ein Zweitwährungssystem aufgehoben. Der Geldemittent hat durch die Setzung eines positives Initialzinses die Möglichkeit große Finanzvolumina zu akquirieren und die Wirtschaft zu stimulieren.

- Grünes Wachstum: Gezielte zusätzliche Investitionsvorhaben können getätigt werden und treten nun in Konkurrenz mit der fossilen Wirtschaft. Die anstehenden Investitionen in Bildung, Gesundheit, Überwindung von Armut und Hunger sind so finanzierbar.

- Arbeitsplätze und neue Technologien: Innovative grüne Technologien (z.B. Power to X), welche durch direkte und indirekte Subventionen des fossilen Sektors noch nicht hinreichend markfähig sind, werden innerhalb eines parallelen Systems rasch in den Markt eingeführt.

- Steuerung und Stabilität: Durch den Einsatz von Blockchain assoziierten Social-Smart-Contract-Algorithmen kommt es über Zweitrunden-Effekte zu einer nachhaltigen Steuerung und Stabilität des Finanzsystem. Das Preissystem kann dabei stabil gehalten werden, da sich die Kosten für negative Externalitäten entsprechend reduziert und die Geldsteuerung antizyklisch verlaufen kann.

- Öffentliche Einnahmen: Durch die Schaffung eines zusätzlichen parallelen Währungsraums, werden weitere Steuern erhoben, welche die öffentliche Hand dann für weiter nachhaltige Investitions- und Konsumausgaben vor Ort nutzen kann.

- Auswirkungen auf den Informellen Sektor: Der unregulierte informelle Sektor, sowie illegale Finanztransaktionen verlieren an Attraktivität. Zukünftige Arbeitsplätze wandern in den grünen Sektor ab, da hier entsprechende Einkommen erzielt werden können. Das elektronische Format wird zudem Korruption und Betrug signifikant reduzieren helfen.

Ob wir eher eine Top down Lösung (CBDC), welche den öffentlichen Charakter des Geldsystem betont, oder bottom up Lösungen (Kryptowährungen, Gemeinschaftswährungen) favorisieren, ist eine politische Entscheidung und hängt auf weiten Strecken am Umfang der notwendigen Regulierung, des Steueraufkommens und der öffentlichen Bereitschaft neue und andere Wege in der Finanzierung unsere gemeinsame Zukunft einzuschlagen.

Monetäres Ökosystem statt Monokultur

Im Kern wird es jedoch immer darum gehen, dass wir uns die zusätzliche geschaffene Liquidität mit einer Einschränkung ökonomischer Investitions- und Konsumverhaltens erkaufen. Immer wird es darum gehen, dass das Geld in die gewünschten Projekte fließt und dabei zugleich eine Reihe von anderen ökonomischen Entscheidungen ausschließt.

So kann eine elektronisch gesicherte Ban-list verhindern, dass die Gelder beispielsweise für C02 intensive Vorhaben oder illegale Transaktionen ausgegeben werden können.

Grundsätzlich werden durch ein solches überlagertes paralleles Währungssystem politische Systeme stabilisiert, Millionen zusätzlicher Arbeitsplätze geschaffen und das allgemeine Wohlstandsniveau gerät in ein Pareto-Superiores neues Gleichgewicht, da negative spill-overs abgetragen werden.

In diesem Sinne benötigen wir für die Finanzierung unserer Zukunft nicht weniger Finanzialisierung, sondern deutlich mehr. Ein Erhöhung, welche allerdings einen anderen Charakter hat und durch ihre Zweckbindung ein mehr an Stabilität, ein mehr an Steuerung und ein mehr an ‚Sustainability‘ ermöglicht.

Aus eine systemtheoretischen Perspektive werden wir uns dann von einer monetären Monokultur verabschiedet und stattdessen ein monetäres Ökosystem zur Verfügung haben, welche uns ein mehr an Resilienz und Kontrolle über unsere gemeinsame Zukunft ermöglicht. Die politischen und ökonomischen Kosten einen solchen oder ähnlichen Mechanismus nicht in Betracht zu ziehen, werden die Kosten für deren Umsetzung um ein vielfaches übersteigen.

Der hier formulierte Vorschlag ist wesentlicher Teil der Initiative der Weltakademie der Wissenschaften ‚Financing the Future – The future of Finance‘. Die folgende Graphik zeigt den Mechanismus um Überblick:

Ein paralleles Währungssystem zur Finanzierung unserer Zukunft.