Die klassische Form des Sparens auf Girokonten oder sonstigen Sparkonten ist immer noch die beliebteste Form der Geldanlage bei den Deutschen. Doch welche Faktoren beeinflussen die Sparquote? Ist der Zinssatz womöglich nicht so relevant wie angenommen?

Inflationshöchstwerte und die Deutschen sparen dennoch weiter – Aber warum eigentlich?

Im Rahmen einer Forschungsarbeit zu den Auswirkungen von Zinsänderungen auf das Sparverhalten (Sparvermögen wird in diesem Rahmen definiert als Geldvermögen auf Giro- und/oder Sparkonten) der Deutschen haben sich im Rahmen von Expertenbefragungen beachtliche Erkenntnisse ergeben, welche Faktoren auf das Sparverhalten der Deutschen Haushalte Einfluss nehmen. Dabei wurden Praxis- als auch Wissenschaftsexperten (u.a. Vertreter aus Kreditinstituten, Versicherungen, Universitäten) ausgewählt, die aufgrund Ihrer jahrelangen Erfahrung auf dem Gebiet der Sparforschung fundierte Aussagen zur Forschungsfrage treffen konnten.

Dabei hat sich gezeigt, dass der Zins als Einflussgröße auf die Sparquote für eine bestimmte Sparvermögenshöhe nur eine untergeordnete Relevanz einnimmt, wohingegen andere Einflussfaktoren als bedeutsamer gelten. Dieser Artikel stellt einen Auszug aus den bisherigen Forschungsergebnissen dar.

Zins für die meisten Deutschen Haushalte kein zentraler Faktor für das Sparverhalten.

In den Ergebnissen hat sich eindeutig gezeigt, dass der Zins als Faktor für die Mehrheit der Deutschen Haushalte kein zentraler Faktor für das Sparverhalten ist. Erst ab dem Erreichen einer bestimmten Vermögenshöhe wird der Zinssatz als ein „Faktor“ zur Erzielung von Vermögenssteigerungen wahrgenommen. Eine explizite Aussage dazu welche Vermögenshöhe das sein könnte, damit der Zins von den Deutschen Haushalten als Faktor bewusst „wahrgenommen“ wird bzw. ob in diesem Zusammenhang eine individuelle „Zinsschwelle“ existiert, blieb jedoch offen. Dies gilt es in der weiteren Forschungsarbeit zu analysieren. Dabei ist die Annahme zu berücksichtigen, dass soweit es die finanzielle Situation zulässt, eine gewisse Höhe an Sichteinlagen von Deutschen Haushalten als Liquiditätsreserve (z.B. für Notfälle) stets vorgehalten wird.

Auch nach möglichen weiteren Zinsanhebungen der EZB in den Folgemonaten 2023 erwarten die Experten keine wesentlichen Veränderungen des Sparverhaltens und wiesen in diesem Zusammenhang unter anderem darauf hin, dass nur ca. 15-30 Prozent aller deutschen Haushalte Ihr Sparverhalten aktiv managen.

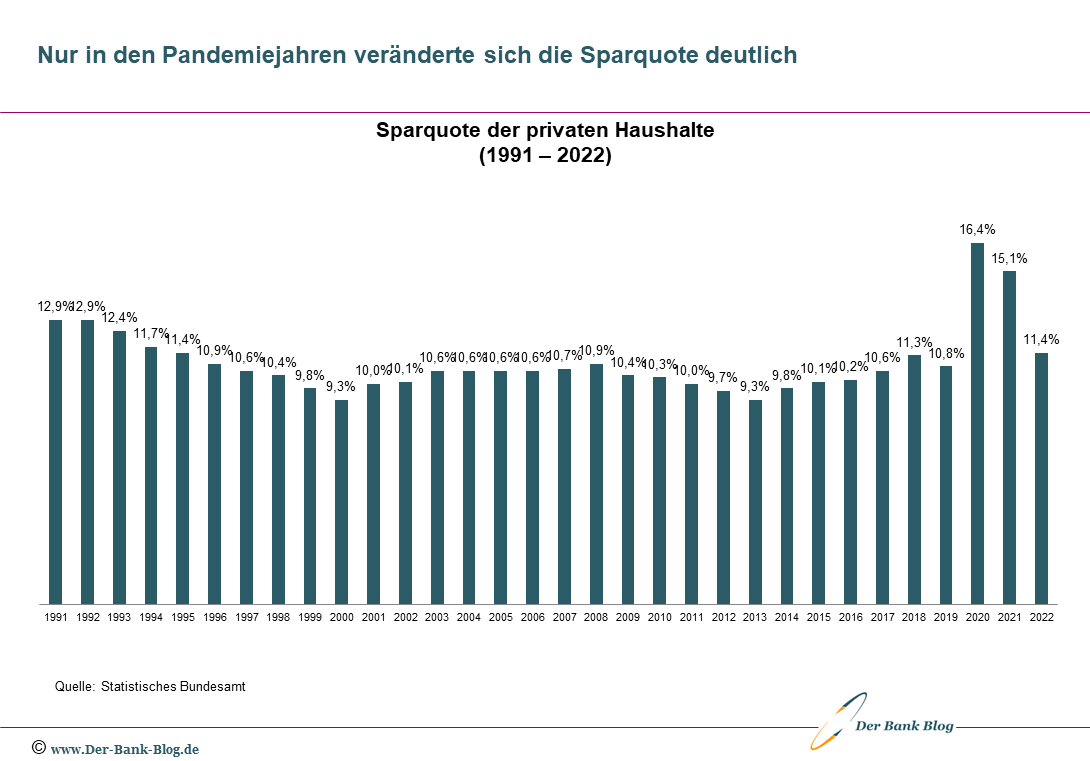

Die Sparquote der privaten Haushalte in Deutschland veränderte sich in den Jahren 1991-2022 nur in geringem Maße. Die Auswirkungen in den Pandemiezeiten (COVID), die unter anderem mit eingeschränkten Konsummöglichkeiten verbunden waren, zeigten sich jedoch auch im Rahmen der Sparquote deutlich.

Die wichtigsten Sparmotive der Deutschen

Auf die Frage hin, weshalb die Deutschen immer noch das klassische Sparen als Beliebteste Geldanlageform wählen, wurde unter anderem von den Experten erläutert, dass das Sicherheitsbedürfnis (noch aus der Finanzkrise rührend), die Bequemlichkeit, die Liquidität aber auch die finanzielle Bildung wesentlich dazu beitragen.

Diese sozialen Faktoren (dazu gehören zum Beispiel das Elternhaus, die finanzielle Bildung oder auch die psychologischen Aspekte) haben sich auch im Ergebnis der Befragung als eine der zentralen Einflussfaktoren hervorgehoben. Im Hinblick auf die aktuellen Rekordwerte der Inflationsraten in Deutschland, kaum vorstellbar, dass die Deutschen Ihr Geld auf dem Sparkonto immer noch als „gewinnbringend“ ansehen. Hierzu tragen die Zinsanstiege ab dem Jahr 2022 bei, wobei die Mehrzahl der Deutschen den Verlust Ihrer Ersparnisse wohl dabei nicht (eindeutig) erkennen kann. In diesem Zusammenhang ist anzumerken, dass die Situation in der jüngst vergangenen Nullzinsphase aufgrund der zeitgleich verhältnismäßig geringen Inflationsraten für die Sparer positiver darzustellen ist als in der aktuellen Phase, in denen die Zinsen weitaus niedriger als die Inflationsrate ist.

Die Befragung hat darüber hinaus ergeben, dass die Deutschen weiterhin an der Geldstabilität festhalten, aber durch Medien, aktuelle politische und wirtschaftliche Geschehnisse hierbei zunehmend beeinflusst werden.

Als weitere zentrale Einflussgrößen für das Sparverhalten sind die wirtschaftlichen Krisen und deren ökonomischen Auswirkungen zu nennen. Nicht immer führt dies zu erklärbaren rationalen Verhaltensweisen (Stichwort: Massenreaktionen).

Von den Reichen lernt man sparen … nur kann nicht jeder sparen

Eine dritte und womöglich die relevanteste zentrale Größe für das Sparverhalten ist das Einkommen. Dabei steigt laut den Experten die Sparquote mit der Höhe des Sparvermögens bzw. der persönlichen verfügbaren Geldmenge stetig an. Das bedeutet die Sparquote korreliert demnach positiv mit dem Einkommen.

Mit Besorgnis wurde von den Experten das Zusammenspiel der Vermögensverteilung in deutschen Haushalten beobachtet. Ein Großteil der deutschen Haushalte verfügt aktuell über geringe bis keine Sparkapazitäten und weitet damit die gesellschaftliche Lücke zwischen Arm und Reich immer weiter aus. Der Trend zum „Nachsparen“ anstatt zum „Vorsparen“ nimmt derweil kontinuierlich zu und lässt die Konsumkredite ansteigen. Dieser Anstieg der Verschuldungsraten unterstützt laut den Experten wiederum den Anstieg der psychischen Erkrankungen (z.B. Depressionen). Einem Alleinverdiener in einem deutschen Haushalt mit einem vergleichsweisen geringeren bis mittleren Einkommen, wird sich zunehmend vor finanziellen Herausforderungen stellen müssen, um eine Familie zu versorgen, ohne auf ältere Familien-Generationen zurückzugreifen.

Begrenze Einflussmöglichkeiten

Zu bedenken gaben die Experten weiterhin, dass die Rahmenbedingungen für das Sparen gewürdigt werden müssen. Im Zusammenhang mit der COVID-Pandemie hatten die eingeschränkten Konsummöglichkeiten eine Art „Zwangssparen“ zur Folge (siehe Grafik). Solche ökonomischen Situationen, zu denen auch Krisen gehören, können die Sparer selbst nicht beeinflussen, Einkommen oder auch soziale Faktoren (die sich auch wechselseitig beeinflussen könnten) bis zu einem gewissen Grad jedoch schon.

Beweggründe hinter dem Sparverhalten

Ziel wird es schlussendlich sein, die Beweggründe hinter dem Sparverhalten noch eine Ebene tiefer zu erforschen und daher private Haushalte zu befragen, um hieraus fundierte Erkenntnisse über das Sparverhalten erlangen zu können. Eine Ansammlung möglichst vieler Informationen in diesem Zusammenhang ist hierbei von wesentlicher Bedeutung.

Die Experten gaben ferner an, dass im Rahmen einer solchen Befragung die gesamte Bandbreite an Altersgruppen in Frage kommen würde, um unterschiedliche Forschungserkenntnisse daraus gewinnen zu können. Ein nachgelagerter Fokus an diese Forschungsarbeit könnte beispielsweise auf dem Ausbau finanzieller Bildung in jüngeren Jahren basieren.