Strategie und weitere Eigenschaften eines Unternehmens spiegeln sich im Working Capital Management. Hier wird sichtbar, wie viel teures Kapital im Leistungserstellungsprozess gebunden ist. Studien zeigen, dass Familienunternehmen anders vorgehen als Nichtfamilienunternehmen.

Ausgewählte Aspekte der Finanzierung von Familienunternehmen.

Das Working Capital – oder auch Nettoumlaufvermögen – berücksichtigt neben dem Umlaufvermögen auch die kurzfristigen Verbindlichkeiten von Unternehmen, also insbesondere die Verbindlichkeiten aus Lieferungen und Leistungen.

Einen anschaulichen Rahmen bietet dabei die Geldumschlagsdauer (englisch Cash Conversion Cycle, CCC). Hier werden der Produktionsprozess (Lagerung von Vorräten und Fertigerzeugnissen) und der Einkaufs- sowie Absatzprozess aus Zahlungsmittelsicht betrachtet. Wie lang dauert es, bis das im Produktionsprozess erforderliche Geld im Absatzprozess wieder vereinnahmt wird?

Im Cash Conversion Cycle unterscheidet man drei Perioden:

- Kreditorenlaufzeit (KLZ): Zeit (in Tagen), bis das Unternehmen seine Rechnungen (insbesondere für die Produktion) begleicht.

- Debitorenlaufzeit (DLZ): Zeit (in Tagen), bis die Kunden ihre Rechnungen (insbesondere für abgesetzte Produkte) begleichen.

- Lagerdauer (LD): Zeit (in Tagen), bis der gesamte Lagerbestand einmal verbraucht bzw. verkauft wird.

Insgesamt ergibt sich folgender Zusammenhang: CCC = LD + DLZ – KLZ.

Kurzer Cash Conversion Cycle

Generell wird ein Unternehmen bestrebt sein, den Cash Conversion Cycle so kurz wie möglich zu halten, also wenige Vorräte und Fertigprodukte auf Lager zu haben, lange Zahlungsziele für zu zahlende Rechnungen auszuhandeln und den eigenen Kunden kurze Zahlungsziele zu gewähren.

Das im Working Capital gebundene Kapital unterliegt einem Optimierungsbedarf, da es nicht für andere wertsteigernde Investments und die Ausschüttung an die Gesellschafter zur Verfügung steht. Allerdings muss eine Optimierung des Nettoumlaufvermögens sorgfältig gegen Risiken abgewogen werden, wenn etwa infolgedessen Nachfrage nicht sofort bedient werden kann oder Kunden aufgrund restriktiver Zahlungskonditionen zur Konkurrenz abwandern.

Am IMF Institut für Mittelstand und Familienunternehmen der HSBA Hamburg School of Business Administration wurde das Working Capital Management von rund 700 großen, deutschen, nicht börsennotierten Unternehmen für den Zeitraum 2010 bis 2014 empirisch untersucht. Ungefähr zwei Drittel der Stichprobenunternehmen, die unter anderem im Rahmen eines Promotionsvorhabens und einer Masterarbeit zusammen mit Euler Hermes analysiert wurden, waren Familienunternehmen. Exemplarisch werden hier die Ergebnisse für 2014 vorgestellt.

Familienunternehmen unter der Lupe

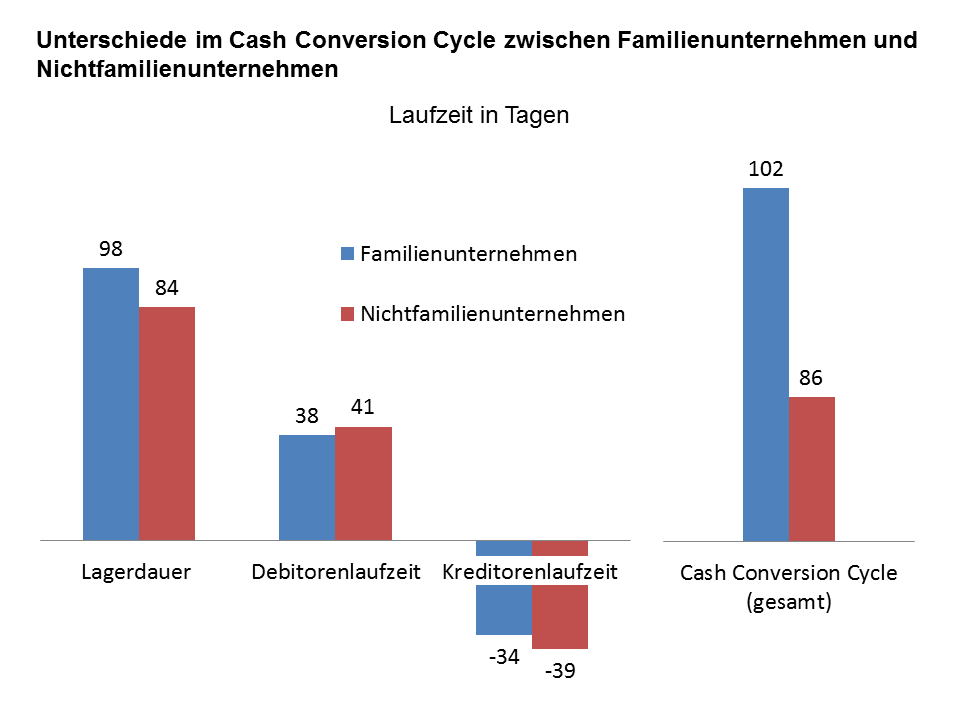

Es zeigt sich ein erheblicher Unterschied zwischen Familienunternehmen und Nichtfamilienunternehmen:

Unterschiede im Cash Conversion Cycle zwischen Familienunternehmen und Nichtfamilienunternehmen.

Familienunternehmen müssen ihr Nettoumlaufvermögen 16 Tage länger finanzieren als Nichtfamilienunternehmen. Dies ist ganz wesentlich auf die Lagerdauer zurückzuführen. Es gibt zwar auch Unterschiede bei Debitoren- und Kreditorenlaufzeit, aber diese sind vernachlässigbar.

In einer begleitenden Regressionsanalyse weist die Variable Familienunternehmen einzig für die Lagerdauer einen statistisch signifikanten Unterschied auf, aber nicht für die beiden anderen Perioden. Zugleich wird in der Regressionsanalyse für Unternehmensgröße, Branche und andere Unterschiede zwischen den Unternehmen kontrolliert. Daraus kann man schließen, dass tatsächlich die Familienunternehmenseigenschaft für den Unterschied in der Lagerdauer maßgeblich ursächlich ist.

Mehr Vorräte auf Lager

Warum verfolgen Familienunternehmen eine andere Strategie in der Lagerhaltung? Aus Forschungssicht könnte man mit dem „Socio-Emotional-Wealth“-Ansatz spekulieren, dass für Familienunternehmen die Beziehungen zu ihren Stakeholdern – und Kunden gehören zu den wichtigsten Stakeholdern – besonders wichtig sind. Um ihre Kunden möglichst selten durch Lieferengpässe zu enttäuschen, halten Familienunternehmen mehr Bestände vor. Aber auch schlicht geringere Effizienz könnte die Ursache sein.

Für solch weiterführende Schlüsse reichen die bisher durchgeführten Untersuchungen noch nicht aus. Sie sind bislang nicht mit der Profitabilität verbunden. Man kann also nicht folgern, dass Familienunternehmen oder Nichtfamilienunternehmen das bessere Working Capital Management betreiben. Dennoch, auch ohne diese weiterführenden Ergebnisse, sind die Unterschiede in der Lagerdauer und in den damit verbundenen Kosten so markant, dass sie für Familienunternehmen wie für Nichtfamilienunternehmen Anlass sein sollten, die eigene Lagerdauer zu überprüfen und zu prüfen, ob man von der anderen Unternehmensgruppe etwas lernen kann.

Matin Wendt

Martin Wendt ist Ko-Autor des Beitrags und promoviert an der Leuphana-Universität Lüneburg und am IMF Institut für Mittelstand und Familienunternehmen der HSBA Hamburg School of Business Administration. Schwerpunkte seiner Forschung sind Kapitalstrukturen in Familienunternehmen mit dem besonderen Fokus auf fremdkapitalbasierte Finanzierungsformen. Neben seiner Promotion absolvierte er diverse Stationen im Risk Management der Euler Hermes SA. Seit September 2018 verantwortet er als „Head of Large Corporates Bonding“ das Bürgschaftsgeschäft von Euler Hermes für deutsche Großunternehmen.

Nicholas Heidelk

Nicholas Heidelk ist Ko-Autor des Beitrags und schloss im März 2018 sein berufsbegleitendes Masterstudium mit Finanzschwerpunkt an der HSBA ab. In seiner Thesis befasste er sich mit den Unterschieden zwischen Familienunternehmen und Unternehmen ohne familiären Hintergrund hinsichtlich der Working Capital Levels sowie des Working Capital Managements. Beruflich ist bei dem Kreditversicherer Euler Hermes Deutschland tätig, wo er derzeit als Senior Risk Underwriter deutsche Großkonzerne in den Branchen (Lebensmittel-) Einzelhandel, Agri-Food und Textil kreditseitig betreut.

Der Beitrag erschien ursprünglich als Teil des Jahrbuchs 2018/19 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier herunterladen oder als Hardcopy bestellen.