Einer aktuellen Studie zufolge beschäftigen sich viele Banken derzeit mit dem Konzept des Phygital Bankings. Sie wittern darin die Chance für mehr Ertragswachstum. Für Neobanken könnte dies die Notwendigkeit bedeuten, das Geschäftsmodell zu überdenken.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Haben Sie schon vom sogenannten Phygital Banking gehört? „Phygital“ ist eine Zusammensetzung der englischen Begriffe „physical“ und „digital“ und beschreibt die Mischung analoger und virtueller Finanzdienstleistungen im Bankenwesen. Zentral bei der Idee des Phygital Bankings ist der Gedanke, dass sich das Bankengeschäft nicht komplett ins Digitale verlagern lasse – und die analoge Finanzdienstleistung nach wie vor beliebt sein werde. Folgt man dieser Prognose, wäre der passende Mix beider Welten entscheidend.

Der Münchner Zahlungsdienstleister Giesecke+Dievrent hat sich diesem Thema mit einer Umfrage angenommen. Dafür interviewte man Ende vergangenen Jahres 45 Bankmanager, die zum Befragungszeitpunkt bei 15 klassischen Banken und elf Neobanken tätig waren. Die Befragten stammen aus 15 Ländern.

Banken stehen demnach vor der Herausforderung, sich stärker an den Wünschen und Bedürfnissen ihrer Kunden zu orientieren und dafür die passende Mischung aus physischen und virtuellen Services zu entwickeln.

Die physische Finanzdienstleistung wird nicht aufgegeben – im Gegenteil

Dass das Phygital Banking eine beliebte Idee ist, zeigt die Untersuchung gut: Nach Angaben der Studienautoren wolle die Mehrheit der befragten Bankmanager die analogen Finanzdienstleistungen ihrer Geldhäuser nicht etwa einstampfen, sondern ausbauen. Dazu würde nicht nur das Filialnetz und der Berater „vor Ort“ zählen, sondern auch Zahlungsmittel wie analoge Kredit- oder Debitkarten.

So glauben 92 Prozent der traditionellen Bankenvertreter, dass die analoge Kredit- oder Debitkarte in den kommenden Jahren weiterhin beliebt sein werde. Sogar die Vertreter der Neobanken glauben daran (80 Prozent).

Warum glauben sogar Neobanken an das Phygital Banking?

Die Umfrage zeigt – nicht nur über obiges Ergebnis – dass selbst die Neobanken an das Phygital Banking glauben. Wieso? Das liegt an den Erkenntnissen, die Anbieter wie N26 gemacht haben – genauer gesagt an den Problemen, mit denen sie umgehen müssen. Und die offenbaren, dass vor allem Neobanken auf das Phygital Banking setzen müssen.

Denn der Wettbewerbsvorteil eines fehlenden Filialen- und Beraternetzes, von dem Neobanken im Kampf um Profitabilität profitieren, hat seine Schattenseite: Die eigene Bank ist beim Kunden so kaum „sichtbar“. Dies führt einerseits zu Unzufriedenheit und andererseits zu mangelndem Vertrauen, was 27 Prozent der befragten Neobankenvertreter als Problem für ihr Geschäft sehen. Unter Vertretern von Filialbanken sind dies nur drei Prozent.

Neobanken, die auf sich auf das Kundenerlebnis fokussieren möchten, sollten daher versuchen, die Zahl der analogen Kontaktmöglichkeiten zu erhöhen, wie die Studienautoren raten. Für 47 Prozent der befragten Neobanken ist das eine schwierige Angelegenheit. Dennoch gehört das Phygital Banking für ebenso 47 Prozent der Neobanken zu den Top-Strategien ihres Managements. Bei traditionellen Banken nur in 17 Prozent der Fälle.

Bringt das Phygital Banking neue Cross- und Upselling-Optionen?

Für einen Geschäftsansatz, der dem Gedanken des Phygital Bankings folgt, müssten viele etablierte und traditionell arbeitende Banken und Sparkassen jedoch erst einmal eine Reihe digitaler Angebote in ihre Produktpalette aufnehmen.

Dies würde dann zu einem Mehr an Daten führen, die analysiert und integriert werden könnten. 98 Prozent der befragten Bankenvertreter sehen darin eine Chance für das Cross- und Upselling. Zudem seien individuelle Angebote und eine verbesserte Wertschöpfung drin.

Wie kann Phygital Banking gelingen?

Setzt eine Bank auf Phygital Banking, muss eines klar sein: Das Kundenerlebnis muss über alle Kontaktkanäle gleich sein, nahtlos, wie man so schön sagt. Dafür braucht es eine Multichannel-Strategie – für 43 Prozent der klassischen Banken und Sparkassen und 60 Prozent der befragte Neobanken sei dies allerdings eine große Herausforderung.

Für einen erfolgreichen Multichannel-Ansatz seien Automatisierung, skalierbare Cloud-Plattformen und agile Geschäftsprozesse nötig, wie die Studienautoren kommentieren. Denn nur wenn virtuelle Ressourcen wie Chatbots oder automatisierte Prozesse den Großteil der Transaktion der Kunden erledigten, könnten Bankhäuser sicherstellen, dass ihre Kundschaft stets Zugang zu Beratung haben. 20 Prozent der Vertreter traditioneller Banken haben hier eigenen Angaben nach Aufholbedarf – bei den Neobanken sind es sieben Prozent.

Einig sind sich moderne und klassische Bänker darin, dass letztlich die Qualität der Produkte und Services entscheiden. Aber auch die Fähigkeit, individuelle Angebote bereitzustellen.

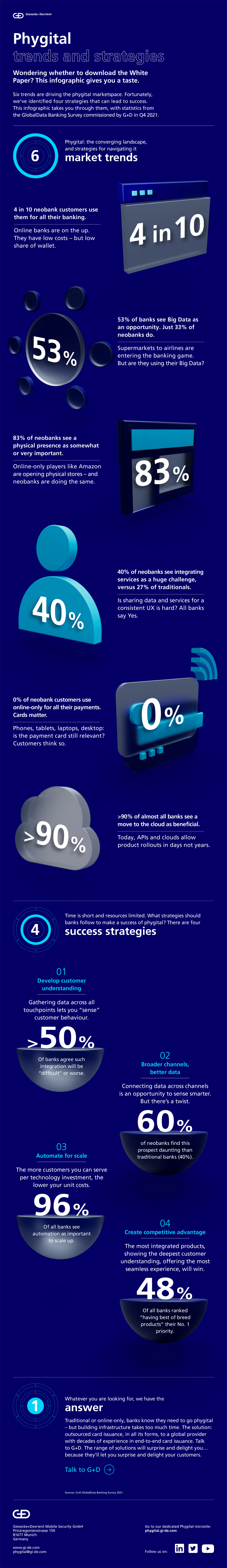

Infografik: Phygital Banking: Trends und Strategien

Die folgende Infografik fasst wesentliche Ergebnisse der Studie zusammen. Sie stellt sechs Trends dar, die die Zukunft des Phygital Banking bestimmen und zeigt vier Strategien für Banken und Sparkassen als Reaktionsmöglichkeiten.

Phygital Banking: Trends und Strategien.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.