Die zunehmende Digitalisierung und ein Rückgang der Gewinnmargen stellen viele Banken vor neue Herausforderungen bezüglich ihrer Geschäftsmodelle. Eine aktuelle Studie beschreibt mögliche Zukunftsszenarien.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Die Digitalisierung, neue Technologien und insbesondere die Erfahrungen und Erwartungen der Generation Y als Kunden und Mitarbeiter werden den digitalen Wandel der Geldhäuser beschleunigen. Eine aktuelle Studie von Wissenschaftlern aus den USA, der Schweiz und Hongkong hat sie analysiert und daraus mögliche Zukunftsszenarien für die Bank im Jahr 2025 abgeleitet.

Drei Entwicklungen zu neuen Geschäftsmodellen

Gemeinsam kennzeichnen die folgenden drei Trends die Entwicklung hin zu neuen Geschäftsmodellen für Banken:

- Zunehmende Regulierung,

- Zunehmende Dezentralisierung und

- Zunehmende Industrialisierung.

1. Zunehmende Regulierung

Eine Studie für die Europäische Union schätzt die Kosten der Regulierung für den Zeitraum von 2010 bis 2015 auf 8,6 Milliarden Euro. Die Projektportfolios vieler Kreditinstitute sind mit mehr als 50 Prozent durch regulatorische Projektkosten belastet. Die Anpassung der Systeme an neue regulatorische Anforderungen hat bei Banken oberste Priorität.

2. Zunehmende Dezentralisierung

Viele Banken haben ihre Betriebsmodelle noch nicht von vertikal integrierten Wertschöpfungsketten auf flexiblere, desintegrierte Modelle umgestellt, wie sie beispielsweise in der Automobilindustrie vorhanden sind. Ein wichtiger Trend ist, dass Dienstleistungen nicht nur über bilaterale Sourcing-Beziehungen bezogen werden, sondern tendenziell auch hinsichtlich ihrer Granularität kleiner werden. Dieser Trend zur „Hyperspezialisierung“ führt zu völlig neuen Beschaffungsmodellen wie Crowdsourcing über elektronische Service-Marktplätze.

3. Zunehmende Industrialisierung

Die Standardisierung von Dienstleistungen, wie z.B. bei Bankprodukten, ist noch nicht so ausgereift wie z.B. bei den in einem Auto verwendeten Schrauben. Allerdings hat die Softwareindustrie in den letzten Jahren große Fortschritte bei der Anwendung der Mechanismen der Industrialisierung auf den Bankensektor gemacht. Solche Dienstleistungen werden bereits über B2B App Stores wie DNAappstore oder Yodlee in den USA angeboten. Diese Unternehmen bieten elektronische Service-Marktplätze für Banken und Anbieter, auf denen Banken ihre Dienstleistungen individuell anpassen können.

Vier mögliche Geschäftsmodelle für das Banking der Zukunft

Betriebseffizienz wird in Zukunft ein entscheidender Wettbewerbsvorteil für die Banken sein. Dies wird letztlich zu operativer Exzellenz führen und völlig neue kundenorientierte Geschäftsmodelle untermauern.

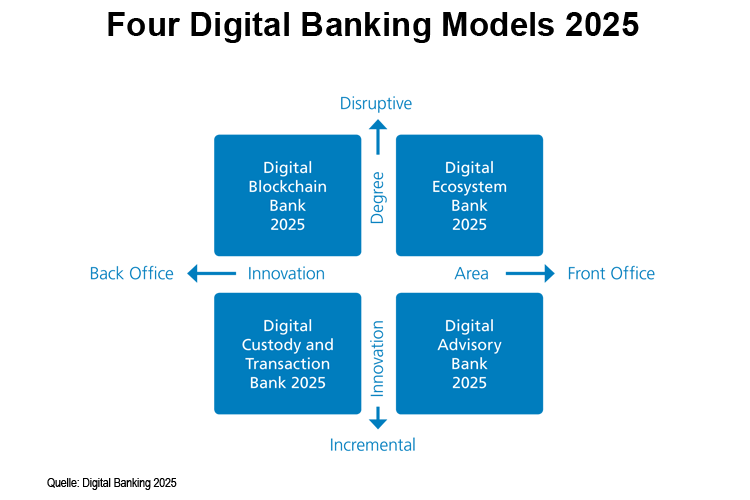

Banken sollten sich der Untersuchung zufolge für eine von vier Rollen entscheiden:

- Die Digital Custody and Transaction Bank,

- die Digital Blockchain Bank,

- die Digital Advisory Bank und

- die Digital Ecosystem Bank.

Vier Geschäftsmodelle für das Banking im Jahr 2025

Diese differenzieren sich nach Grad und Bereich der ihnen zugrundeliegenden Innovationen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.